中远海控(01919)500亿收购东方海外(00316) 全球第三大航运公司即将诞生

本周日(7月9日)晚间,中远海控(01919)发布公告称,将以492.31亿港元(合428.7亿元人民币)的价格现金收购东方海外国际(00316)

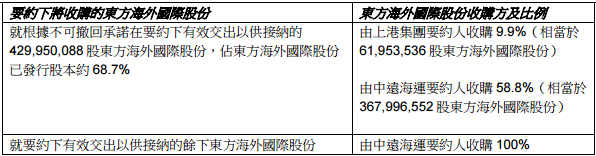

至少68.7%股份,中远海控此前“重大资产重组”的内容也终于得到了官方确认。

公告内容指出,为抓住“一带一路”机遇,扩充集装箱及码头业务,公司拟通过两家境外全资下属公司,向东方海外国际全体股东发出要约收购。目标收购东方海外国际至少68.7%股份,即4.3亿股至6.26亿股,收购价78.67港元/股,如全部股东接受要约,将支付492.31亿港元(合428.7亿元人民币)。

此次并购交易的被收购方东方海外,其业务包括了集装箱运输、物流、港口和房地产等,其中集装箱及后端物流占到了99%,经营船队约100艘,占海控船只总量的1/3,因此在此次交易完成后,两家公司合并集装箱总运力将超过290万标准箱,经营船队超过400艘,超越达飞轮船成为全球第三大航运公司。

从两家企业的经营规模来看,中远海控近几年的年均收入约为1000亿元,而东方海外则约为400亿元,占到中远海控的40%左右。而从盈利能力来看,过去几年东方海外的毛利率比中远海控高出约7%-10%之间,因此此次并购也将成为一个双赢的交易。

公告中指出,此次并购采用全部现金方式并购,由中国银行提供过桥贷款,而不是非公开发行或者股加债等会稀释小股东利益的方式,也在一定程度上减轻了估值较高的不利影响。

另一方面,此次收购的一致行动人为上港集团,自从上次被中远集团并购15%股权,到希腊比港合作,再到此次如此重大并购作为一致行动人合作,并购9.9%股份,这也说明上港集团和中远集团的合作将全面铺开,这对中远海控而言是个长久的利好。

对于此次收购,董建华长子、现任东方海外行政总裁董立均认为,此次公布的要约是基于发掘公司未来潜力,加强公司长期行业竞争力的慎重考虑,相信中远海控是延续公司成功发展的最佳伙伴。

中远海控董事长万敏也对东方海外的品牌和企业文化表示认同,收购完成后将加大投入,强化行业领导地位,并指出中远海控、东方海外两家公司的货柜船队总运力将合共超过290万标准箱(含定单),经营船队超过400艘,航线网络布局将更加完善与均衡,增强全球货柜航运业的领先地位。

智通财经在早些时候的报道《智通港股早知道︱7月10日》中提到,关于此次收购,自2016年四季度开始,由于海外经济的触底反弹加上中国的财政政策刺激,进出口数据整体超过市场预期,东方海外国际因为是被大幅溢价收购,预计股价一步到位,因此操作空间不大。

该股走势也印证了智通财经的观点:今早跳空高开24.16%,开盘升幅略有收窄,截至15:30报71.75港元,涨幅19.58%。

不过对于中远海控而言,在2016年巨亏72亿之后,上半年预计盈利17亿人民币,其股价上周五大涨11%,预计收购之后将对股价短期内有进一步刺激。截至下午15:30,中远海控报4.26港元,涨幅4.67。

扫码下载智通APP

扫码下载智通APP