FOMC前瞻:加息将至,险滩行舟

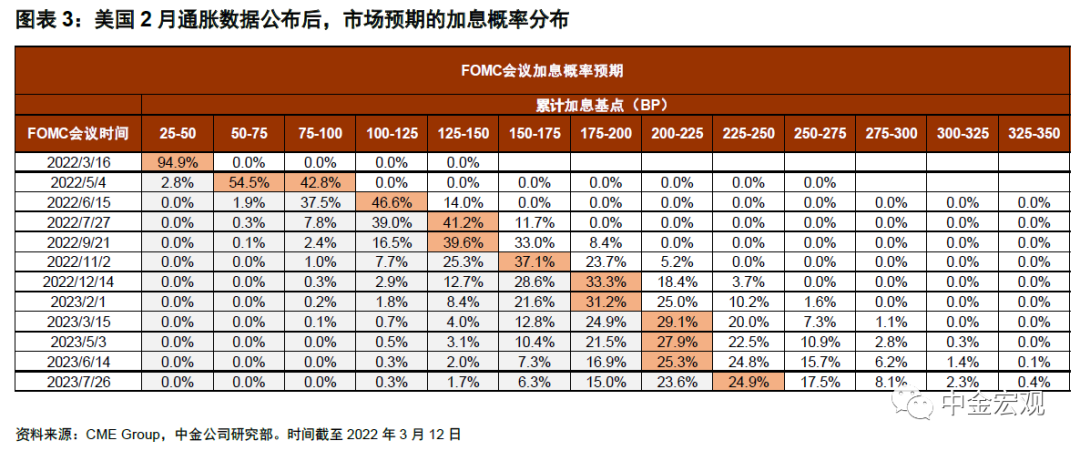

本周,美联储将召开3月议息会议。由于俄乌事件仍未平息,加上资本市场波动加剧,投资者普遍关注美联储货币政策走势。从市场预期来看,美联储如期宣布加息的确定性较高,这也将是2018年12月以来的首次加息。不确定的是后续加息的路径会是怎样。另外对于“缩表”的指引也是市场关注的焦点。以下我们总结了本次会议的四大看点。

1) 看点一:加息决议及投票情况。今年以来,美国劳动力市场表现强劲,通胀继续严重超标,美联储面临货币紧缩压力。但另一方面,俄乌事件带来不确定性,加剧金融市场波动,美联储又不得不谨慎行事。综合考虑,我们预计美联储或将选择稳妥的做法,在本次会议上先加25 bp。

一个值得关注的是,加息决议能否得到所有票委的一致认可?众所周知,美联储货币政策决议由联邦公开市场委员会(FOMC)票委投票产生,在2022年票委中,数位官员态度偏鹰,在近期讲话中表达了希望尽早加息的意愿。比如,圣路易斯联储主席布拉德(Bullard)[1]和美联储理事沃勒(Waller)[2]就曾表示,如果数据表现强劲,将支持3月加息50 bp。由于最近公布的2月非农就业和CPI通胀数据均表现强劲,布拉德或沃勒可能会提议加息50 bp[3],从而对加息25 bp的决议投下反对票。如果有1-2票反对,即便不会改变本次加息决策,但会被市场解读为鹰派信号。

2) 看点二:未来加息路径指引。美联储指引加息路径的一个工具是利率点阵图。根据去年12月的点阵图,2022年预期的加息次数为3次,我们预计这次的点阵图将给出更多次数的加息。不过,考虑到当前联邦基金利率市场已经计入了5~6次加息,点阵图变化带来的影响或有限。

比起加息次数,更为重要的是加息节奏。我们预计鲍威尔将展现“鹰派”的态度,比如为后续一次性加息50 bp打开大门,以此表达抗通胀决心。美联储现在最关注的就是通胀走势,如我们在《面对通胀,欧美央行或集体紧缩》中指出,在油价和小麦价格驱动下,美国3月CPI通胀有望突破8%。这意味着美联储在未来2个月内还将面临较大紧缩压力。对此,鲍威尔可能会给出在5月加息50 bp的可能性,以此回应市场的关切。

根据我们的观察,眼下鲍威尔的压力比较大,其中不乏来自国会与白宫的压力。去年美联储一直宣称通胀是暂时的,现在回头看是严重低估了通胀,这让美联储在美国民众面前声誉受损。两周前鲍威尔参加国会听证,就遭到了许多国会议员的质疑。与此同时,美国总统拜登在近期发表的国情咨文中也数次谈及通胀[4]。目前拜登的民调支持率较低,下半年国会又面临中期选举,民主党出于民意考虑,也需要美联储配合打压通胀。因此,这次会议上鲍威尔或将在抗通胀方面表现的更积极主动。

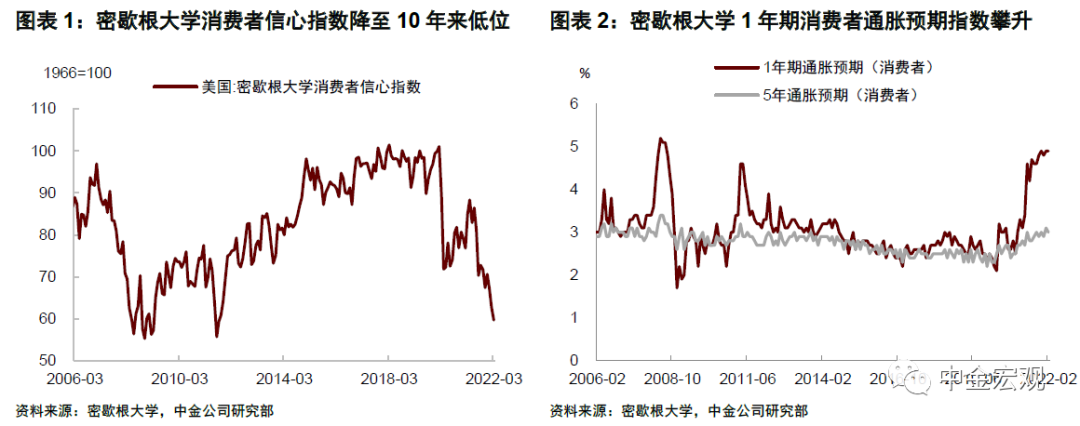

3) 看点三:经济数据预测。俄乌事件具有“滞胀”效应。一方面,地缘政治因素扰动下,全球经济前景不确定性上升。另一方面,能源与粮食价格大涨,加大通胀压力。对美国而言,由于与俄乌的经贸往来并不紧密,经济增长受的直接影响相对有限。间接的看,俄乌事件导致油价上涨,对美国经济有利有弊。利在于美国自身也是能源生产大国,油价上涨能促进油气企业资本开支。弊在于油价上涨将降低消费者的实际购买力,抑制消费扩张。周五公布的2月密歇根大学消费者信心指数下降至59.7,为2011年9月以来的最低水平,一年期通胀预期则进一步走高。消费者信心受挫表明,通胀上升对消费需求的影响或将逐步显现。综合来看,我们预计美联储将下调2022年底美国GDP增长预测至3.8%(此前为4.0%),同时上调2022年底PCE通胀预测至3.4%(此前为2.6%)。

4) 看点四:“缩表”指引。美联储对抗通胀的另一手段是“缩表”。在两周前的国会听证会上,鲍威尔暗示将加快推进“缩表”进程[5]。我们预计美联储将在本次会议上就“缩表”给出更多细节,在态度上会表现得更加积极。投资者需要关注两点:1)“缩表”开始的时点。我们此前的基准情形是三季度开启“缩表”,需关注是否有提前至二季度末的暗示。2)“缩表”的方式。在上一轮“缩表”中(2017-19年),美联储采取的是被动到期不续作的方式,这次因为经济表现过于强劲,不排除联储会主动卖债,比如卖出MBS。

总体上,我们预计3月FOMC会议的基调“偏鹰”。在“滞”与“胀”的双重风险下,美联储容错空间较小,货币政策将险滩行舟。我们倾向于认为,美联储将趁经济增长仍有“惯性”尽早收紧货币,既向市场展现抗通胀决心,也为抵御后期风险提前留出“缓冲带”。

上周回顾:宏观数据与经济事件

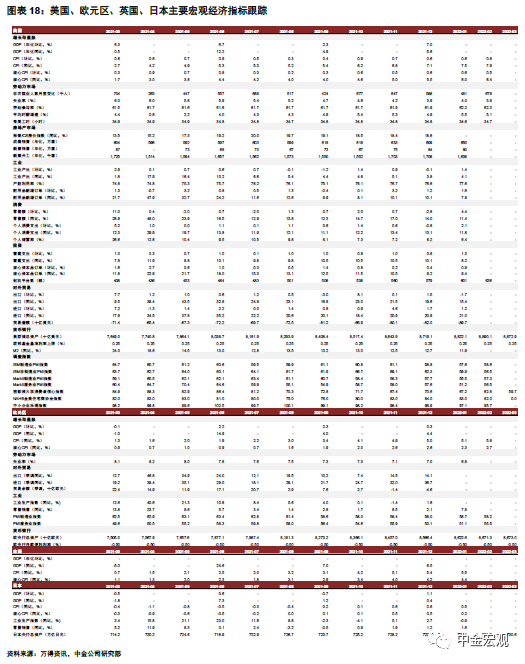

宏观数据:美国1月贸易帐赤字为897亿美元,高于预期值871亿美元;1月批发销售环比增长4%,高于预期值1%;2月未季调CPI同比增长7.9%,与预期值一致;2月季调后CPI环比增长0.8%,与预期值一致;2月NFIB小型企业信心指数为95.7,低于预期值97.3;3月密歇根大学消费者信心指数初值为59.7,低于预期值61.4;至3月5日当周初请失业金人数为22.7万人,高于预期值21.6万人。

欧元区第四季度GDP同比增长终值为4.6%,与预期值一致;第四季度季调后就业人数环比增长0.5%,与预期值一致;3月Sentix投资者信心指数为-7,低于预期值5.3;至3月10日欧洲央行主要再融资利率为0%,与预期值一致。英国1月三个月GDP环比增长1.1%,高于预期值0.8%;1月季调后商品贸易帐赤字为264.99亿英镑,高于预期值126亿英镑;1月制造业产出环比增长0.8%,高于预期值0.2%;1月工业产出环比增长0.7%,高于预期值0.1%。

经济事件:3月10日,欧洲央行公布利率决议,决议表明,主要再融资利率、边际贷款利率和存款利率分别维持在0%、0.25%和-0.50%不变[6];欧洲央行行长拉加德召开货币政策新闻发布会,重申政策决议中的观点,“如果未来经济数据支持中期通胀前景即使在净资产购买结束后也不会减弱的预期,欧央行将在第三季度结束APP下的净资产购买。” [7]

本周关注:宏观数据与经济事件

宏观数据:周二公布美国2月PPI环比增速,3月纽约联储制造业指数;欧元区1月工业产出环比增速,3月ZEW经济景气指数。周三公布美国1月商业库存环比增速,2月零售销售环比增速,2月进口物价指数环比增速,3月NAHB房产市场指数。周四公布美国至3月16日美联储利率决定(上限),2月工业产出环比增速,2月年化新屋开工总数,2月营建许可总数,3月费城联储制造业指数,至3月12日当周初请失业金人数。周五公布美国2月谘商会领先指标环比增速,2月年化成屋销售总数;欧元区1月季调后贸易帐。

经济事件:周四美联储公布利率决议,美联储主席鲍威尔召开货币政策新闻发布会;欧洲央行行长拉加德发表讲话;英国央行公布利率决议和会议纪要。周五日本央行公布利率决议,日本央行行长召开货币政策新闻发布会。

本文选编自微信公众号“ 中金宏观”作者:刘政宁、张文朗等 ;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP