抽3亿增肥 “魏则西”后时代的和美医疗(01509)能逆流而上吗?

“魏则西”事件虽让莆田系民营医院的名声一落千丈,但这丝毫不能磨灭其在我国医疗中的地位,以及阻挡莆田资本家们的生财之路。尤其是业务体量庞大、集团化运营的詹、陈、林、黄四大家。

2002年,在山西销售医疗设备的莆田系二代林玉明,因长期对接医疗机构,观察到公立医院对妇产科的重视程度并不高,最明显的是床位紧缺,以至于不得不让产妇住在走廊生产。“若能解决床位问题,利用专科技术,提供更人性化服务,这样的医院应该不缺市场。”

于是,林玉明带着他的博生医疗集团在太原市建立中国第一家女性专科医院——山西现代妇产医院,首创中国女性专科医疗服务的运营模式。自此,“现代”牌在国内如雨后春笋,先后在重庆、武汉、长沙、广州、天津、贵阳等大中城市建成了多家品牌连锁医院。

“现代”牌的成功运营,让林玉明尝到了民营专科医院的“甜头”。俗话说,“谁也不会嫌钱多。”紧接着,林玉明将“现代”的管理模式、运作流程全盘复制,又在多个省份创建了“和美”、“俪人”等连锁品牌。

而林玉明的这一举措,也直接让博生医疗集团一下子拥有了20多家连锁医院的集团公司。成为继詹国团的“玛丽”牌、林志忠的“博爱”牌、陈金秀的“华夏”牌、黄德锋的“天伦”牌后的又一个莆田系医疗大集团。

2015年7月,林玉明将“和美”牌拆分成和美医疗(01509),远赴香港上市,全球发售2.1081亿股,募集资金15.916亿港元。挂牌首日,尽管摩根士丹利场内增持了约1.65亿港元,但并未带动其股价走高,以6.81港元收盘,低于招股价7.55港元。

和所有新股一样,此后和美医疗陷入“时高时低”的考察期。发展到2016年二季度,”魏则西”事件让莆田系医院成为众矢之的,和美医疗也自然未能躲过这场危机。智通财经观察到,2016年4月26日-8月26日的77个交易日内,该股区间下跌近72个点,其中6月17日跌8.25%、20日跌15.02%、8月24日跌8.3%。

“魏则西”事件之后,和美医疗的股价终于在2016年11月上旬好转,可好景不长,11月17日,该股再次陷入“7天连跌”的泥潭。至此,和美医疗股价进入了漫长的疲软期……

收购让股价回暖

在社会舆论影响下,和美医疗无论是做回购,还是收购资产,始终都未改变自己略显挣扎的日K线。

当然,在资本市场中绝对是不能“破罐子破摔”的,因为对市值近30亿港元的企业而言,只要有丝毫利好,或许都能让市值增高亿万元。何况,国际家庭护理(2016年年报显示,占股权28.78%)、泰康保险(股权16.07%)等股东也不会放松对其要求。

在这一道理下,7月10日晚,沉默了24天的和美医疗发布收购利好公告:

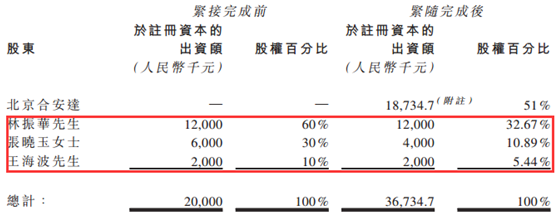

公司全资子公司北京合安达作为买方,拟向张晓玉收购股权,代价人民币3200万元(单位下同),同时,亦向南通和美家增资约2.68亿元。完成后,北京合安达将持有南通和美家51%股权。也就说,花了3亿元,只买到了51%股权。

受“买买买”影响,和美医疗盘面再现阳线。截至7月11日收盘,该股先挫后杨,在午盘后上涨,最终涨2.34%,收报3.39港元,成交量80.40万股,成交额314.02万港元。

3亿元的代价有点贵

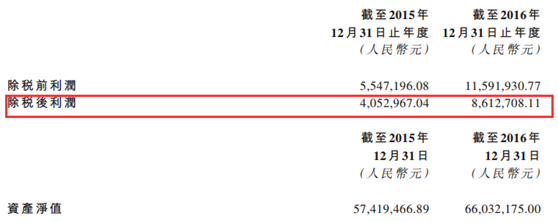

按公告显示,和美医疗此次收购的南通和美家,是为位于中国江苏南通市的二级营利性医院,主要提供私立妇产科专科医院服务。截至2016年12月31日止2个年度实现税后利润分别为405.3万元、861.27万元。

净利润不到900万元、资产净值少于7000万元,和美医疗怎敢花3亿元的巨额代价去收购一家只能取得51%股权的公司?

其实,这恐怕源于和美医疗主席林玉明弟弟林玉国的关系。因为,南通和美家现在的执行董事、法定代表人兼经理正是林玉国。虽然在股权披露中,林玉国并不持有南通和美家的股份,但这不样的交易,也难逃脱“兄弟间的买卖”嫌疑。

除此关系外,南通和美家还跟和美医疗做了对赌协议,截至2017年、2018年、2019年及2020年12月31日止4个财年各年的经审核净利润将不少于1800万元。倘南通和美家未达到目标净利润,现有股东及林玉国将个别并连带地向北京合安达支付一笔金额相等于目标净利润与实际净利润之间差额51%的款项。

另外,智通财经还发现,为确保南通和美家业务持续发展,在签署收购协议前,现有股东与南通和美家的管理层已制定以下业务发展计划:

1.南通和美家已收购南通市一块土地,并计划于该地块上建造一家全新高端妇产科专科医院,计划开设400张床位,建筑面积约5万平方米。施工预期于2017年10月开始,并于2021年2月前竣工。竣工后,南通和美家将会把全部营运的楼宇迁建至全新医院用地,包括其中一栋计划将于2017年9月拆除的楼宇(门诊及病房部门的若干部分的所在地)。

2.为确保其于医院用地更新完成前的过渡期内持续营运,南通和美家已取得南通市国土资源局所授出有关临时使用现有医院用地小区内一块土地的批文,并就临时土地签署一份租赁合同。临时使用期限为2年,直至2019年4月为止,并于进一步申请后可予续期。临时土地上已兴建一栋综合门诊大楼,其将于2017年8月前开门营业。北京合安达将予提供的额外出资主要用于建设全新医院、以及采购医疗设备及信息科技系统。

从条款中,尽管南通和美家已制定了拓展计划,但四年只保证有不少于7200万的净利润交到和美医疗手中。不考虑未来盈利性,单纯从平行的利润担保上来看,3亿元光回本也需十多年,这巨额的代价无疑显得贵重。

收购资金来自上市募集款

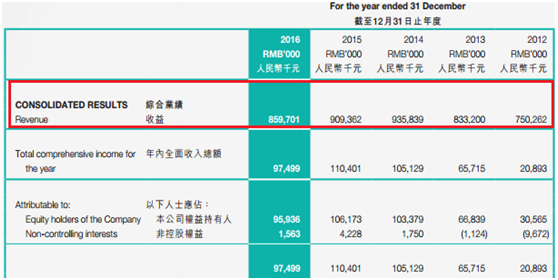

一下子拿出3亿元做投资,这笔钱从哪里来?要知道,和美医疗2016财年收益财8.59亿元;净利润9571万元。对比同期分别下滑了5.5%以及9.9%。

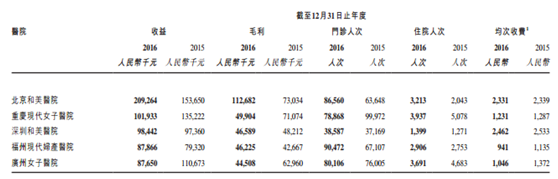

业绩不佳,根据和美医疗解释,主要是受”魏则西”事件影响。期内,妇科业务受到魏则西事件的影响,该股所属医院门诊人次为58.5万次,较同期的60.1万下降2.7%;住院人次达到23368人次,较同期的25668人次下降9.0%。

医院服务分部收益达到8.338亿元,占该公司总收益的97.0%,较同期收益8.742亿元下降4.6%;供应药品及医疗设施的收益为2587万元,较同期的3513万元,减少了926万元,环比下滑26%。

让人好奇的是,几大业务板块收入全在下降,但和美医疗的财务却表现稳健:无资产抵押;杠杆比率为零;现金等价物3134.4万元。其实,这一切全得益于上市筹来了(经扣除包销费用及相关开支后)的11.27亿元资金,哪怕不开业,也足够其花费好几年。

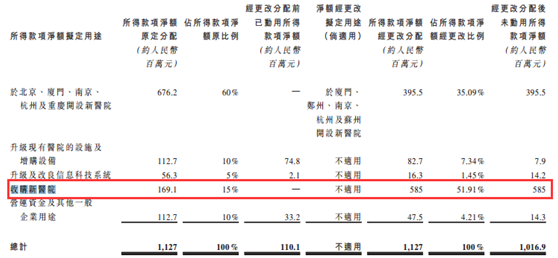

而这此次收购所用的3亿元,显然来自上市募集所得。因为在6月16日,和美医疗更改了更改全球发售所得款项用途,将用于开设新医院、升级医院的设施、升级及改良信息科技系统、营运等项目资金全部削减,堆积到收购新医院的项目资金上(1.69亿元升高至5.85亿元,占比变为51.91%)。

纵观和美医疗基本面,因属于莆田系,在社会舆论影响还未完全消退的情况下,该公司业绩或将继续低迷。从3.93港元的股价,27倍的市盈率来看,EPS相对市值相同的民营医疗机构略显疲弱。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP