国金策略:重资产和轻资产之辩

重资产和轻资产模式主要区别在于公司固定资产占总资产比重的大小,重资产公司固定资产占比往往相对较高。近年来A股上市公司的固定资产占比呈现逐年下降的趋势,轻资产趋势明显。重资产和轻资产区别在哪?

一、重资产和轻资产行业在财务报表上分别呈现何种特征?

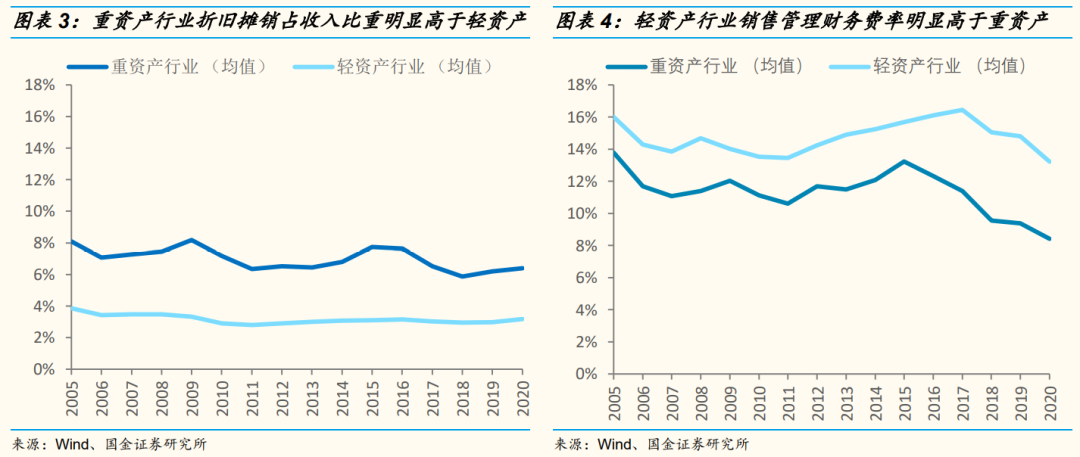

利润表:重资产行业折旧摊销等不变成本占收入比重更高,轻资产行业销售管理费用等可变成本占比更高。此外,由于折旧摊销相对较大,重资产行业的净利润含金量要优于轻资产行业。

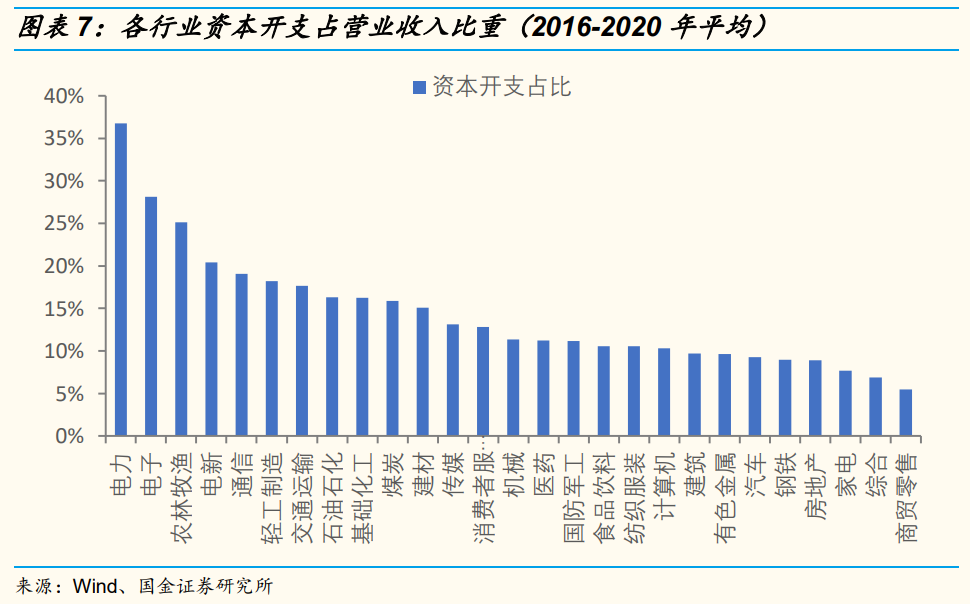

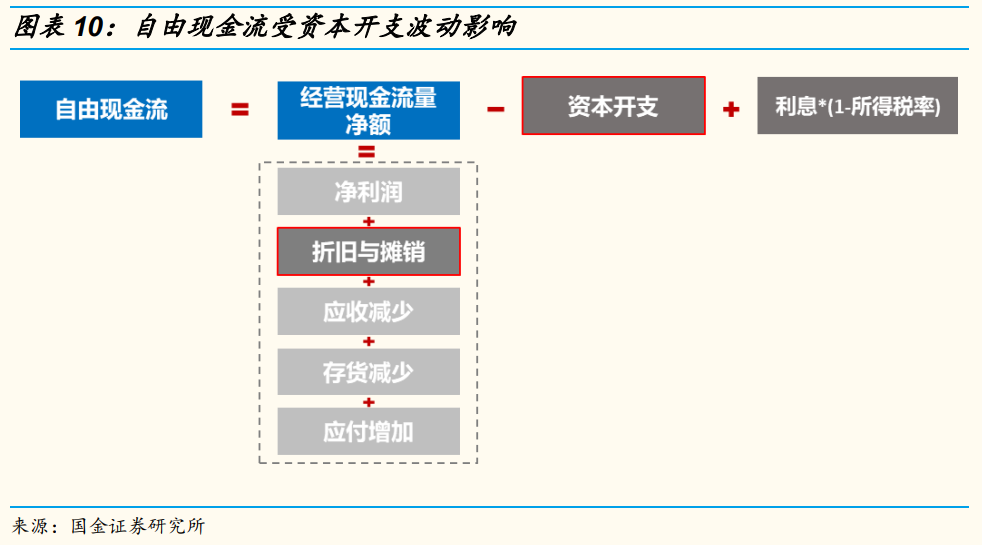

现金流量表:1)重资产行业往往需要持续的资本开支来维持固定资产的更新换代。因此,重资产行业的资本支出占收入比重往往较高。但需要指出的是,即便是重资产行业,是否需要持续的资本开支也取决于固定资产更新换代周期和行业产能周期;2)重资产模式往往意味着资本开支规模相对更大,因此对于那些需要不断进行资本开支持续维持生产经营的重资产行业来说,自由现金流会遭受资本开支的侵蚀。

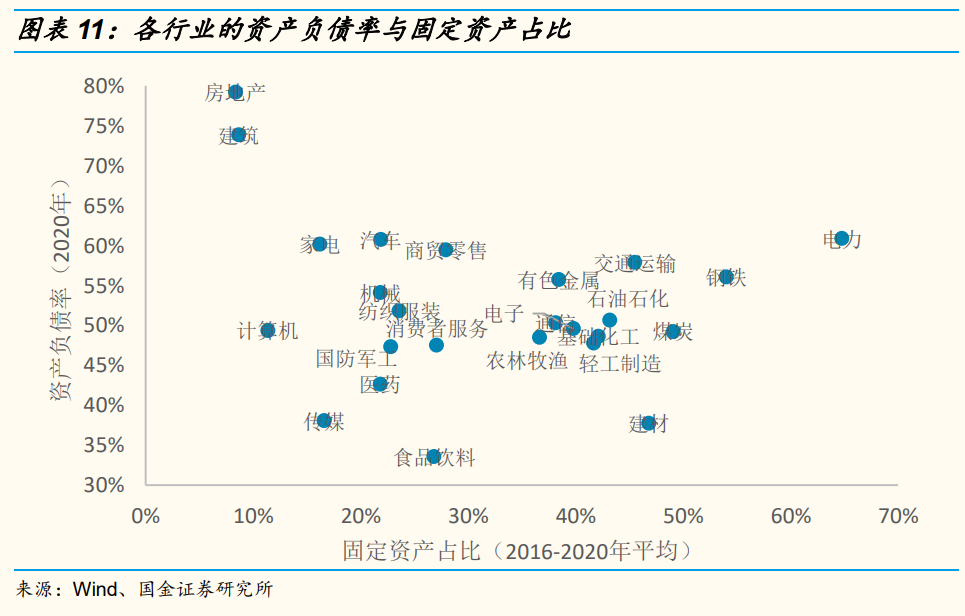

资产负债表:资产负债率高低和重资产及轻资产模式关系并不大。行业和公司杆杆率水平主要取决于其对外部融资的依赖度,一方面受行业属性影响,另一方面受公司扩张战略相关。

二、重资产还是轻资产模式的选择取决于什么因素?

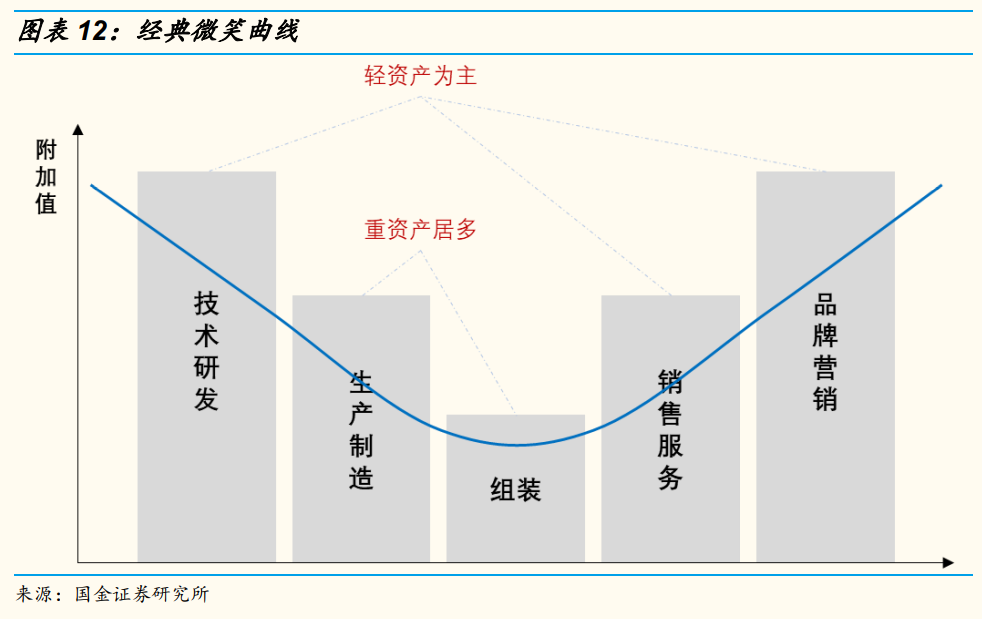

处在微笑曲线中间及偏左区域的行业以重资产模式居多,微笑曲线两端区域的行业以轻资产模式为主。重资产行业往往拥有大量的厂房、设备等固定资产,大部分重资产行业都集中在生产制造和组装领域,一般处在微笑曲线中间及偏左区域,附加值相对较低,主要从事原料加工等业务。而聚焦技术研发和品牌营销等高附加值的行业往往表现为轻资产模式。

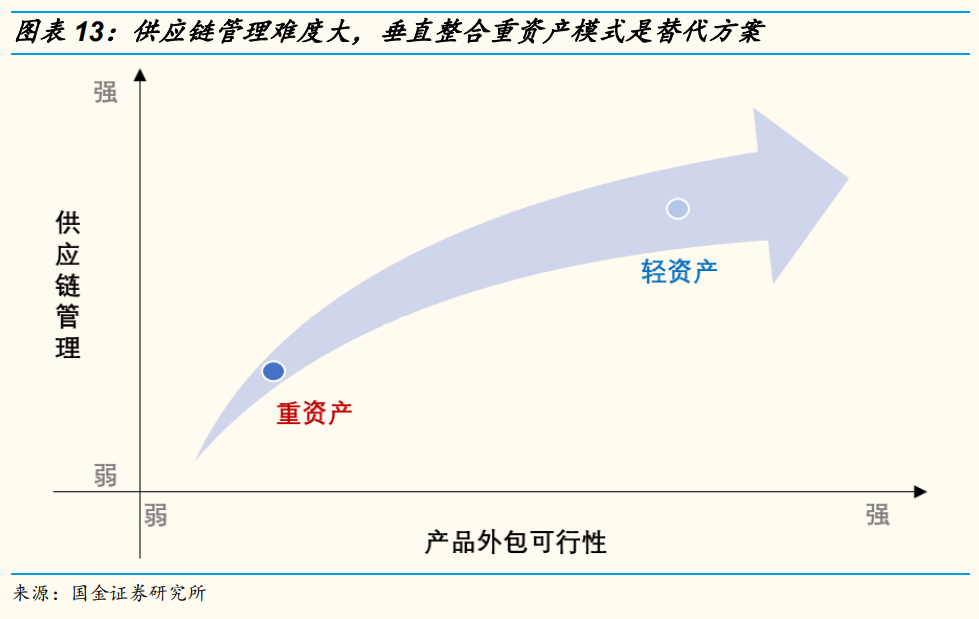

相同行业中的企业选择不同轻重资产模式的原因,一方面取决于企业供应链管理,另一方面取决于产品的可外包性。决定行业内部以重资产模式为主还是以轻资产模式为主的原因主要源自不同公司战略定位。其中,公司供应链管理能力和产品外包可行性是影响战略定位的重要因素。供应链管理能力强和产品可外包性强的公司往往以轻资产模式为主。而在供应链管理难度大的情况下,垂直整合重资产模式是替代方案。

三、重资产和轻资产模式的核心竞争力分别是什么?

重资产公司核心竞争力在于大规模和高质量资产形成的“赢家通吃”效应,轻资产行业的核心竞争力大部分来自科技研发与品牌营销。重资产公司的护城河很大程度上取决于资产规模大小和质量高低,资产规模大小决定了公司市场地位,资产质量高低决定了公司产品竞争力。对于轻资产公司而言,以产品型为主的公司主要生产制造基本已经外包出去,自身核心竞争力在于技术研发和品牌营销。以平台型为主的公司核心竞争力在于通过技术和品牌优势获取大规模客户形成垄断竞争。

基于重资产和轻资产核心竞争力的估值体系:1)重资产公司的估值需要重点考虑两个问题,一是公司核心竞争力是基于资产规模,二是高固定资产占比导致折旧摊销对利润波动影响较大。因此,重资产公司采用P/B估值更为合理,与此同时,采用息税折旧摊销前利润和自由现金流作为估值的锚,相比直接采用净利润作为估值锚更为合理;2)轻资产公司核心竞争力各有不同,因此营业收入、现金流和净利润等财务指标,甚至用户规模和交易量等另类指标,都可以作为相对估值的锚。轻资产公司估值方式相对多元,对于不同公司阶段以及不同行业,采取不同的相对估值方法。

正文:

一、近年来A股上市公司轻资产趋势明显

1.1 如何区分重资产和轻资产模式?

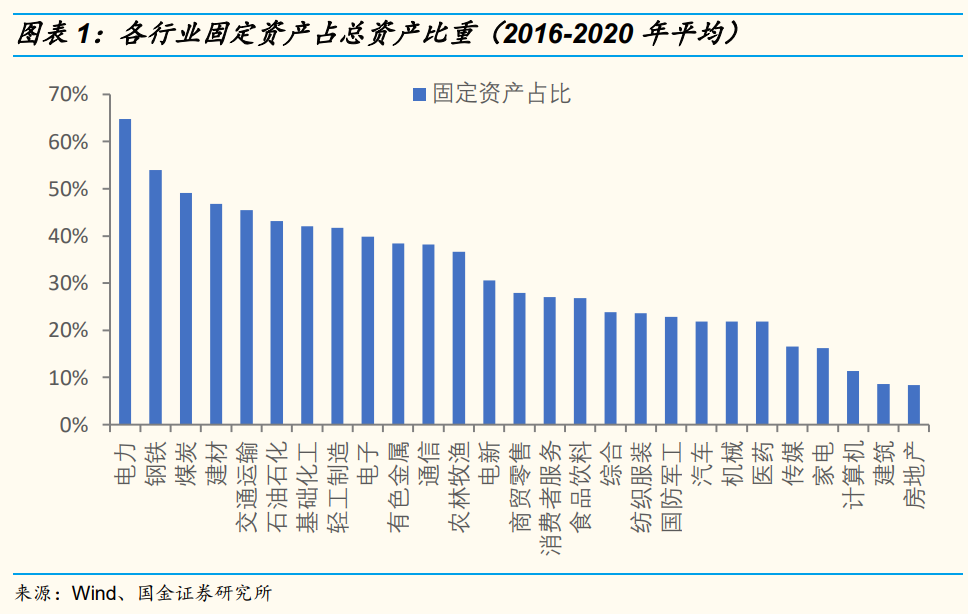

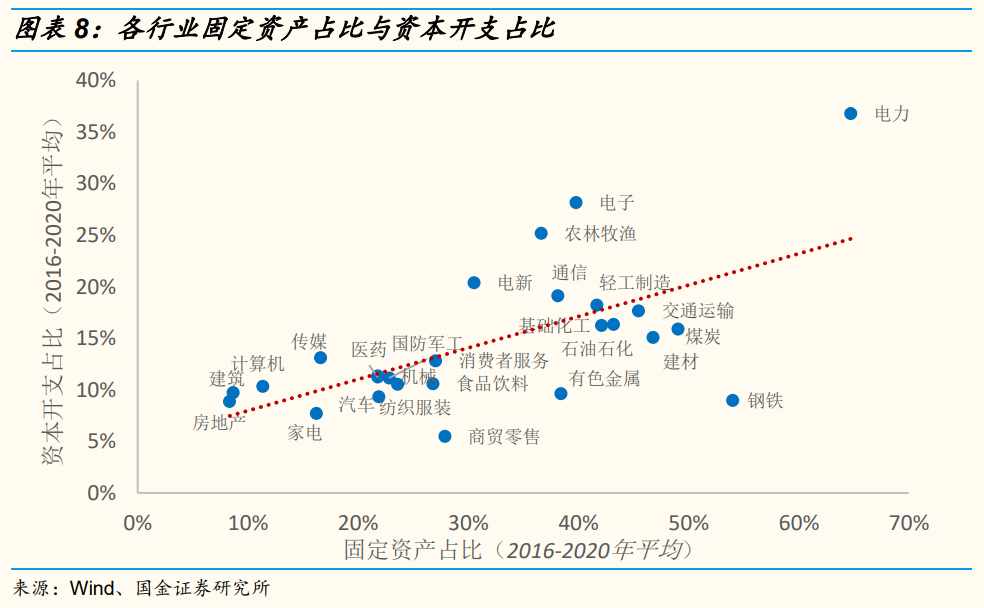

从固定资产维度来划分轻重资产模式,一般来说,固定资产是重资产公司的主要竞争力来源,品牌和技术等不体现在资产负债表上的因素是轻资产公司的核心竞争力。重资产企业持有的有形资产,例如工厂、原材料、设备等占公司总资产比重较高。重资产公司往往固定资产周转率较低,资产折旧摊销等不变成本持续对公司利润会形成侵蚀。此外,如果资产更新周期较短,重资产公司持续的资本开支是必要的。与重资产模式相比,轻资产公司的无形资产和不在报表体现的资产,例如品牌价值、管理制度、技术创新等占比较高。轻资产模式的公司在经营过程中不变成本相对占比较低,销售、管理和财务费用等可变成本占比相对较高。一般来说,固定资产是重资产公司的主要竞争力来源,品牌和技术等不体现在资产负债表上的因素是轻资产公司的核心竞争力。以A股上市公司为样本,从五年固定资产占总资产平均比重来看,电力、钢铁、煤炭、建材明显为重资产行业,而传媒、家电、计算机、建筑为轻资产行业。

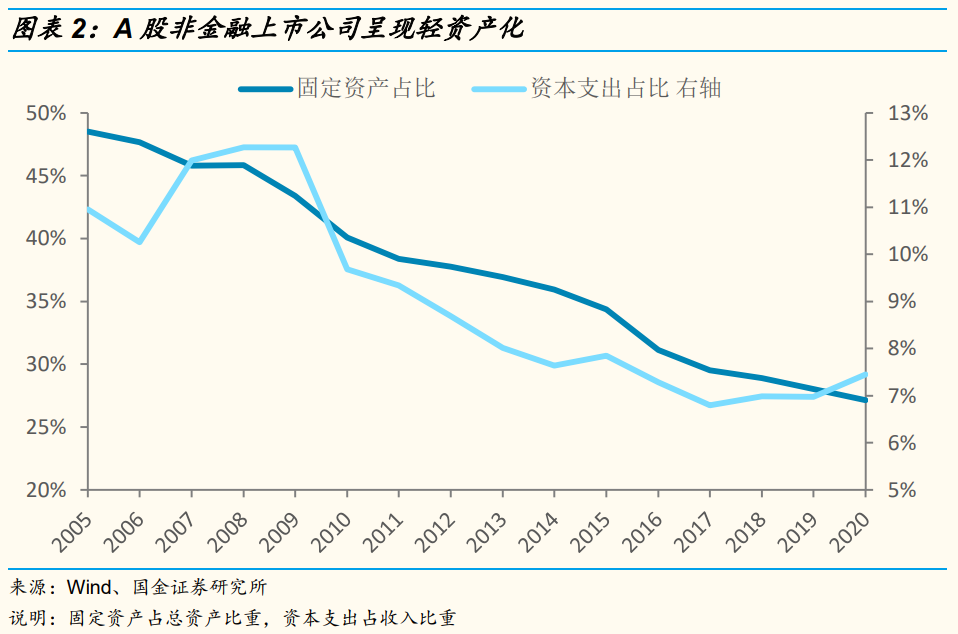

1.2 A股上市公司轻资产趋势明显

A股非金融上市公司的固定资产占比以及资本支出占比呈现逐年下降的趋势,上市公司轻资产趋势明显。区分重资产和轻资产模式的关键在于公司固定资产占总资产比重大小,以及公司资本开支占收入比重大小。一般来说,重资产公司明显呈现高固定资产占比和高资本支出占比。A股上市公司轻资产趋势明显,主要原因随着全球化和专业化的深化,非核心产品业务外包趋势明确,越来越多的公司倾向于只保留自身核心竞争力业务,其他非核心业务普遍采取外包、代工等方式。

二、从财务报表的视角来看重资产和轻资产的主要特征

2.1 重资产和轻资产行业的不变成本和可变成本结构差异较大

重资产行业折旧摊销等不变成本占收入比重更高,轻资产行业销售管理费用等可变成本占比更高。我们把所以行业按照固定资产占总资产比重的高低排序来划分重资产行业和轻资产行业。很明显,重资产行业的折旧摊销占收入比重相对轻资产行业更高。而轻资产行业销售管理财务费率相对重资产行业更高。也就是说,重资产行业不变成本投入占比相对更大,而轻资产行业可变成本投入占比更大。从这个角度来看,重资产行业成本刚性较大,相对轻资产而言,调整生产决策灵活度较低。

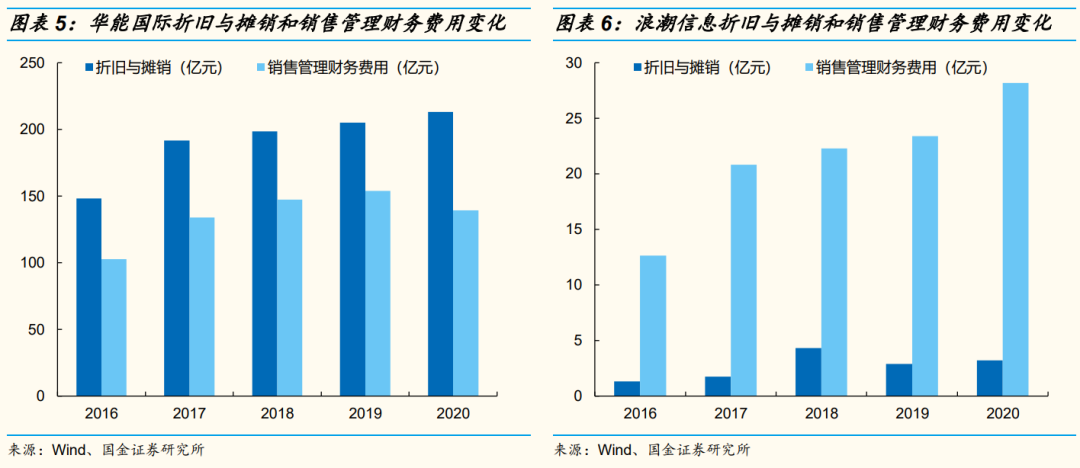

以电力及公用事业这一典型的重资产行业中为例,龙头公司华能国际折旧与摊销费用比较刚性,相对销售管理财务费用更高。以计算机行业这一典型的轻资产行业为例,龙头公司浪潮信息折旧与摊销费用相对销售管理财务费用明显更小。

2.2 行业资本开支受到固定资产更新周期和行业产能周期影响

一般来说,重资产行业需要持续的资本开支来维持固定资产的更新换代。因此,从资本支出占收入比重角度来看,重资产行业这一指标往往较高。比如电力行业。但是,需要指出的是,即使是重资产行业,是否需要持续的资本开支来维持固定资产更新,实际上取决于行业和公司固定资产的更新换代周期。此外,资本开支同时还受到行业产能周期的影响。因此,用资本开支占比来区分轻重资产模式需要具体行业和公司具体分析,不能一概而论。

重资产行业不一定资本开支占比很高,同时轻资产行业也不一定资本开支占比都很低,固定资产更新周期和行业产能周期是决定性因素。1)部分重资产行业资本开支占收入比重并不高。如钢铁行业,固定资产占比非常高,但资本开支占比却很低,钢铁企业的资本支出主要体现在扩充产能和更新设备等方面,钢铁行业固定资产更新周期相对较长,此外,我国钢铁行业处在成熟阶段,过了快速扩张产能的发展阶段;2)部分固定资产占比并不高的行业,但过去五年资本开支占比明显处在较高水平。以电子行业为例,行业固定资产占比相对并不高,但资本开支占比却相对较高,这是因为过去几年我国整个半导行业都在大幅提升自身产能以满足下游蓬勃需求。

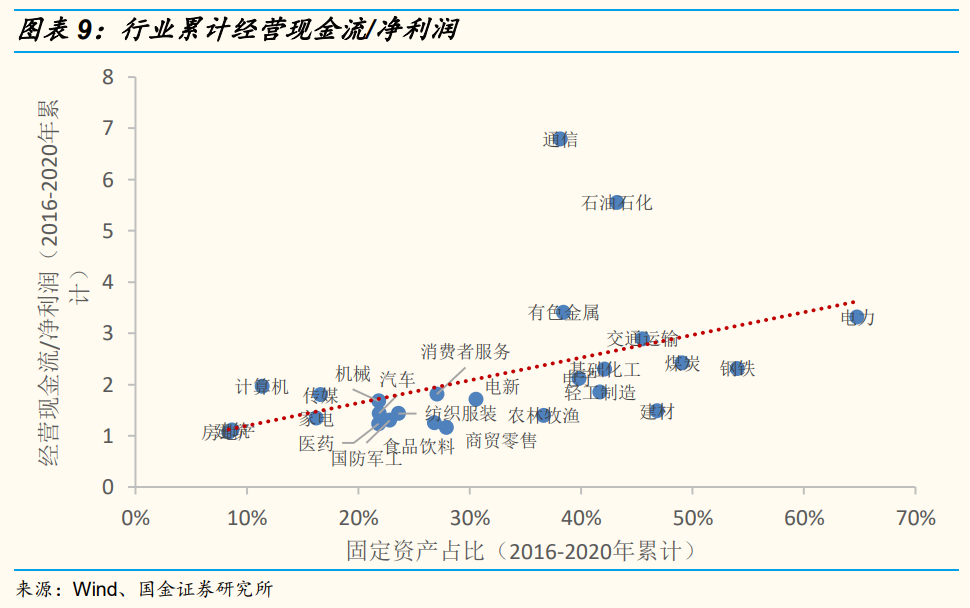

2.3 重资产公司净利润含金量相对更高,但自由现金流受资本开支影响较大

由于折旧摊销相对较大,重资产行业的净利润含金量要优于轻资产行业。重资产行业的特点是前期投入大,后期折旧大,所以如果重资产行业的利润含金量相对更优。具体而言,固定资产占比较高的行业其累计经营现金流相对净利润的比值更大。特别是像通信运营商和石油石化等存在一定垄断属性的行业而言,净利润质量(经营现金流相对净利润比值)尤为高。

正如前文所述,重资产企业折旧摊销规模较大,因此“经营现金流/净利润”比值较高,也就是净利润含金量更高。但是,重资产模式往往意味着资本开支规模相对更大,因此对于那些需要不断进行资本开支持续维持生产经营的重资产行业来说,“自由现金流”会遭受资本开支的侵蚀。

2.4 重资产行业未必杠杆率更高

行业资产负债率和重资产及轻资产模式关系并不大。按照固定资产占比划分重资产和轻资产模式,从非金融行业来看,行业资产负债率和固定资产占比并没有明显的关系。比如,建筑和地产行业的固定资产占比较低,但资产负债率却很高;建材行业的固定资产占比较高,但资产负债率相对较低;电力和钢铁行业的固定资产占比较高,同时资产负债率也相对较高。

行业和公司杆杆率水平主要取决于其对外部融资的依赖度。一方面受行业属性影响,比如现金流较差的项目型公司则更多依赖外部融资、前期固定资产投资规模较大的行业也比较依赖外部融资;另一方面受公司扩张战略相关。对于那些激进扩张的公司和行业来说,借助外部融资杠杆扩张规模是常见策略。

三、重资产还是轻资产模式的选择取决于什么?

3.1 行业之间:所处微笑曲线位置

行业特征是决定企业重资产还是轻资产模式的重要因素,处在微笑曲线中间及偏左区域的行业以重资产模式居多,微笑曲线两端区域的行业以轻资产模式为主。重资产行业往往拥有大量的厂房、设备等固定资产,大部分重资产行业都集中在生产制造和组装领域。从微笑曲线来看,以生产制造和组装为代表的重资产行业一般处在微笑曲线中间及偏左区域,附加值相对较低,主要从事原料加工等业务。而聚焦技术研发和品牌营销等高附加值的行业往往表现为轻资产模式。

3.2 行业内部:供应链管理和产品外包可行性

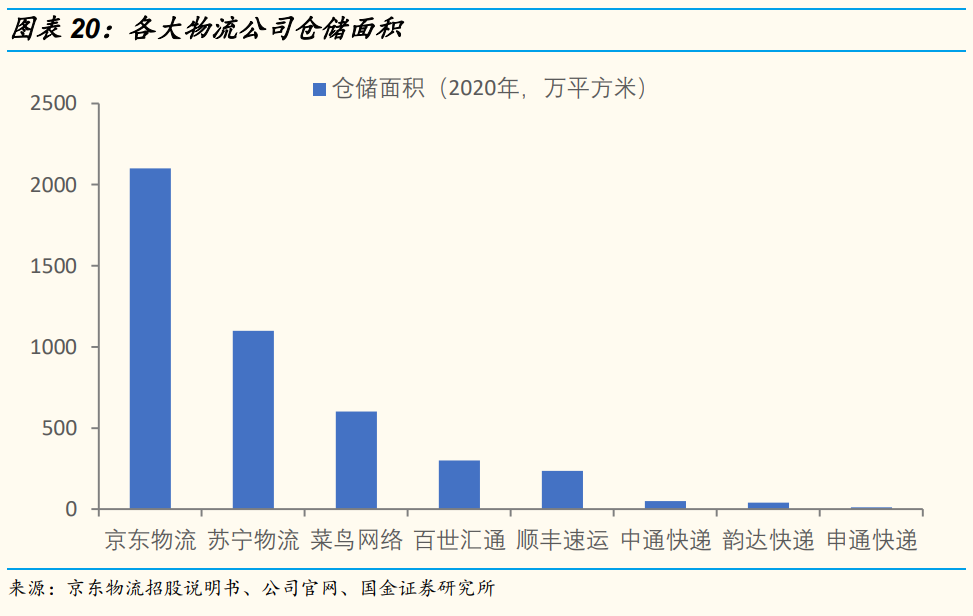

相同行业中的企业选择轻重资产不同商业模式的原因,一方面取决于企业供应链管理,另一方面取决于产品的可外包性。在同一行业内,可能存在轻资产和重资产模式并存的情况,比如像物流行业,京东物流采取的是自建仓储的重资产模式,而菜鸟网络则采取以整合资源为主的轻资产模式。

决定行业内部以重资产模式为主还是以轻资产模式为主的原因主要源自公司自身战略定位。其中,公司供应链管理能力和产品外包可行性是影响战略定位的重要因素。供应链管理能力强和产品可外包性强的公司往往以轻资产模式为主。而在供应链管理难度大的情况下,垂直整合重资产模式是替代方案。

轻资产与重资产的权衡取舍要具体情况具体分析,并不存在绝对的好坏之分。以汽车行业为例,行业内轻资产和重资产模式的公司并存,比如:发明流水线生产的福特汽车大量对外进行模块外包,相对以集成式为主的丰田汽车,模式上更加倾向于轻资产。福特汽车相对丰田汽车的固定资产占比相对较低,于此同时,由于存在大量的模块外包,福田汽车的应付账款周转率较低,也就是说对供应商的占款能力较强。但是,尽管两家汽车公司采取的是不同的模式,但丰田汽车并不会因为资产更重而竞争力落后资产更轻的福特汽车。

四、重资产和轻资产模式的核心竞争力分别是什么?

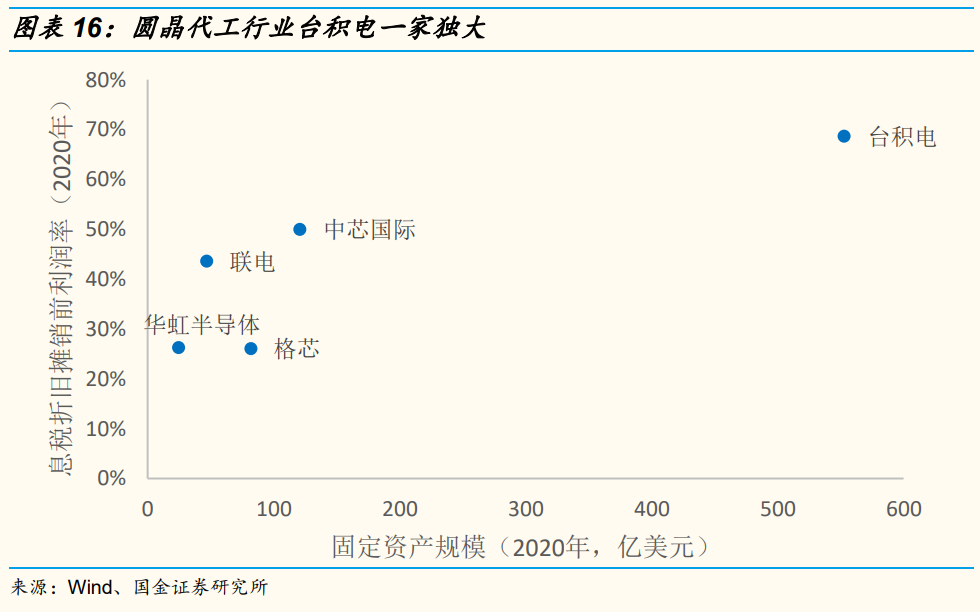

4.1 重资产的核心竞争力在于资产规模和质量

重资产公司核心竞争力在于大规模和高质量资产形成的“赢家通吃”效应。重资产公司的护城河很大程度上取决于资产规模大小和质量高低,资产规模大小决定了公司市场地位,资产质量高低决定了公司产品竞争力。以圆晶代工行业为例,这是一个典型的重资产行业,主要公司固定资产占比基本接近80%。台积电是行业龙头,2020年公司固定资产规模在550亿美元左右,息税折旧摊销前利润率高达69%,均远超其他同行。台积电凭借其大规模固定资产和高质量盈利,在圆晶代工领域形成赢者通吃,一家独大。

4.2 轻资产公司的技术和品牌是竞争力的关键

科技研发与品牌营销是大部分轻资产行业的核心竞争力。对于轻资产公司而言,以产品型为主的公司主要生产制造基本已经外包出去,自身核心竞争力在于技术研发和品牌营销。以平台型为主的公司,核心竞争力在于通过技术和品牌优势获取大规模客户形成垄断竞争。

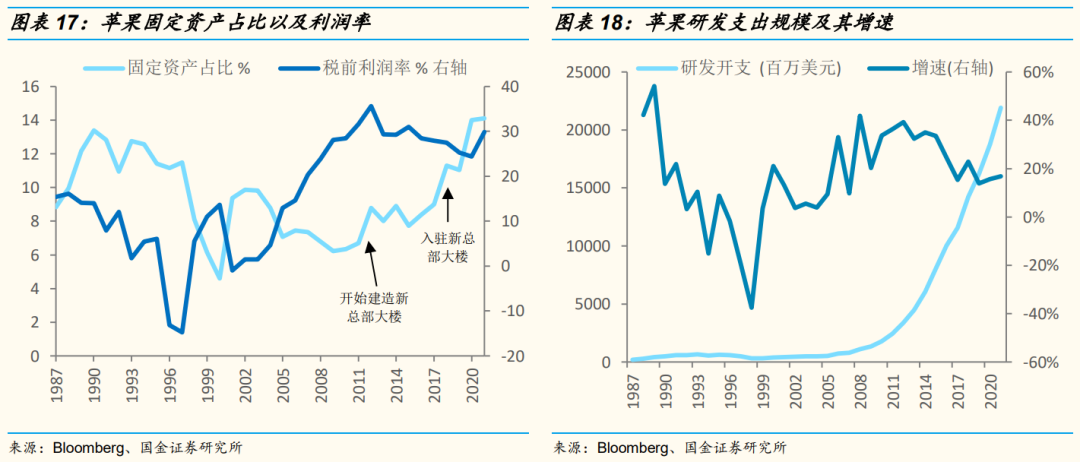

以苹果公司为例,90年代苹果曾经在生产管理上十分混乱,产品和型号混杂,工厂生产经营效率低下。1996年乔布斯重返苹果,开始关闭全球范围内的生产工厂,将制造在全球范围内外包。1996-2010年苹果公司固定资产占比由过去的12%下降为6%左右。与此同时,研发支出呈现指数型增长。这使苹果成为一家标准的“轻公司”,得以专注于研发和营销。

4.3 基于核心竞争因素估值体系:重资产VS轻资产

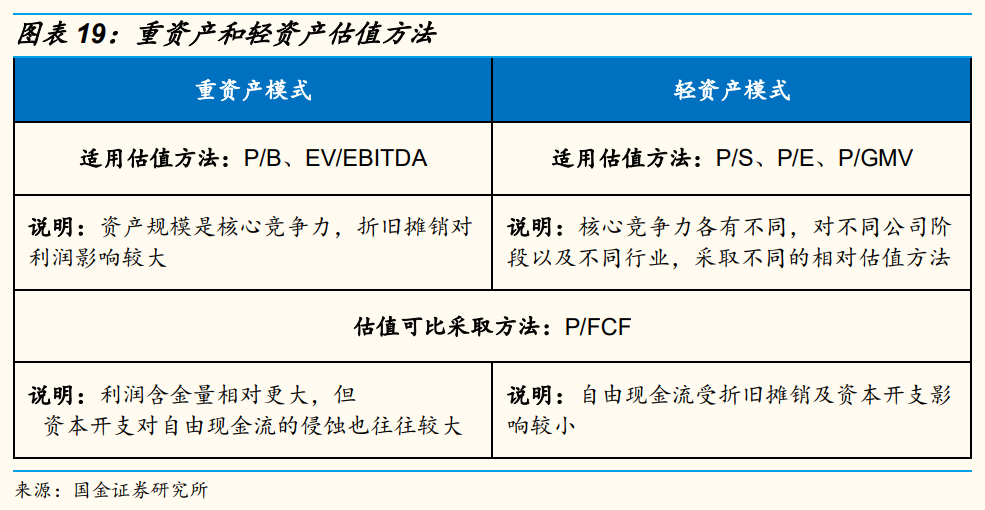

重资产公司的估值需要重点考虑两个问题,一是公司核心竞争力是基于资产规模,二是高固定资产占比导致折旧摊销对利润波动影响较大。因此,重资产公司采用P/B估值更为合理,与此同时,采用息税折旧摊销前利润(即EBITDA)和自由现金流(即FCF)作为估值的锚,相比直接采用净利润作为估值锚更为合理,也就是说EV/EBITDA和P/FCF估值方法对重资产公司更适用。

轻资产公司核心竞争力各有不同,因此营业收入、现金流和净利润等财务指标,甚至用户规模、交易量等另类指标作为估值的锚都相对普遍。也就是说,轻资产公司估值方式相对多元,对于不同公司阶段以及不同行业,采取不同的相对估值方法,如P/S、P/FCF、P/E、P/GMV等。

对于重资产公司和轻资产公司估值可比性,由于两种模式财务特征差异明显,基于常用的P/B、P/E或EV/EBITDA的估值方法存在不可比的情况。因为重资产公司资产规模相对较大,同时净利润受固定资产影响较大。综合考虑,重资产公司和轻资产公司的自由现金流相对可比性较高,尽管重资产利润含金量相对更大,但资本开支对自由现金流的侵蚀也往往较大。

五、经典案例分析

5.1 物流行业的轻重资产大战:菜鸟网络VS京东物流

菜鸟网络是典型的“重在整合”而提高效率的轻资产运营模式。菜鸟物流网络以整合资源为主,以自建仓库为辅。通过加盟和入驻的模式整合社会仓配资源,通过制定仓库内部建设规范与服务标准筛选合格仓配企业加盟,针对未加盟企业,菜鸟打造了免费平台吸引中小仓配企业入驻,卖家根据需求选择合适的仓配商,既可以是品牌背书的加盟认证企业,也可选择平台上其他服务商。菜鸟通过电子面单、路由分单、物流云、菜鸟指数等服务提高运营质量。

京东物流资产建设逻辑围绕着仓配一体的服务模式,是典型的重资产物流模式。依据物流活动的频率,京东分别建立了七大物流中心,覆盖全国各省市自治区、直辖市,其主要通过自营仓储的方式进行物流设施布局,辅以整合区域中小物流企业,通过输出技术及标准,提升其服务品质,为其背书及引流。京东物流重资产模式运营明显,资产建设耗费巨大。为落实京东仓配一体的物流建设思路,京东固定资产与在建工程体量区别于一般物流企业。

菜鸟和京东的发展模式没有对错的分别,都发挥出了各自的优势。对比菜鸟轻资产整合模式以及京东重资产自营模式,菜鸟整合社会化资源为阿里平台提供更高效的物流服务,京东物流是以京东平台为基础建设的综合物流服务商。二者在不同模式中都发挥出了自己的竞争优势。

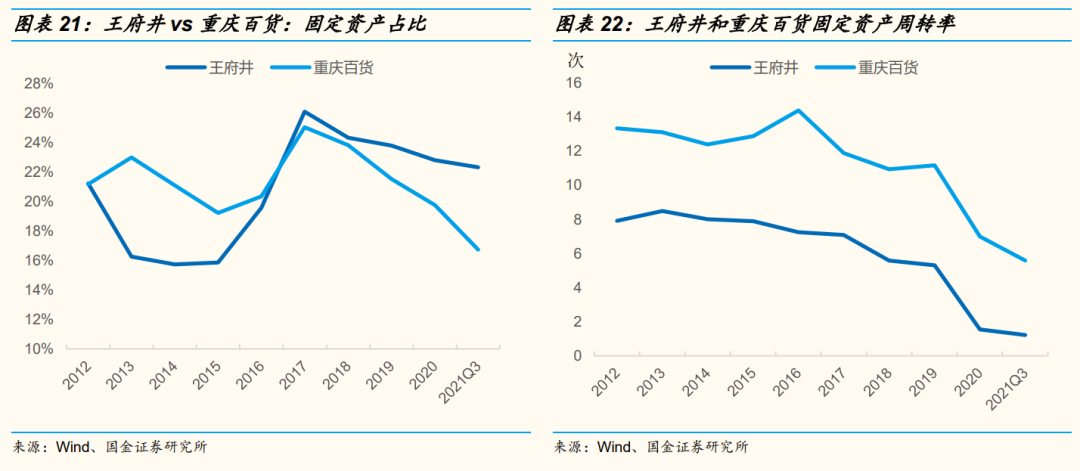

5.2 传统商场的轻资产之路:王府井VS重庆百货

王府井和重庆百货是体量相当的地区型商场。王府井越来越重,重庆百货越来越轻,轻量化运营有利于抵抗营运外风险。对比两家企业的固定资产占比和固定资产周转率,王府井呈现“增重”的经营模式,而重庆百货在轻资产路上越走越远。同期,王府井和重庆百货的固定资产周转率持续降低,这与线上零售抢占市场份额不无关系,但王府井的固定资产周转率长期低于重庆百货。

王府井与重庆百货经营模式有所区别。王府井坚持“购物+休闲餐饮”新业态战略,以传统百货起家,向购物中心、奥特莱斯及超市等多业态发展。王府井经营上以联营为主,自持物业较多,经营模式呈现两轻一重:存货占比轻、人员压力轻、物业相关资产相对较重。重庆百货全面拥抱数字化,推动线上线下一体化,增强核心竞争能力,线下门店实现恢复性增长。

轻资产模式助力零售企业经营净现金流和营业利润。2012至2017年,王府井的经营净现金流表现十分强势,在量级上远优于重庆百货,但是在2017-2021Q3期间,这一优势逐渐变小,两者经营净现金流已经十分接近;从营业利润角度,王府井的相对优势也在不断减小,甚至自疫情以来,重庆百货的营业利润实现了反超,原因在于王府井盈利依赖于线下门店和商场,但重庆百货积极拥抱新零售模式,展现较强的风险抵抗能力。

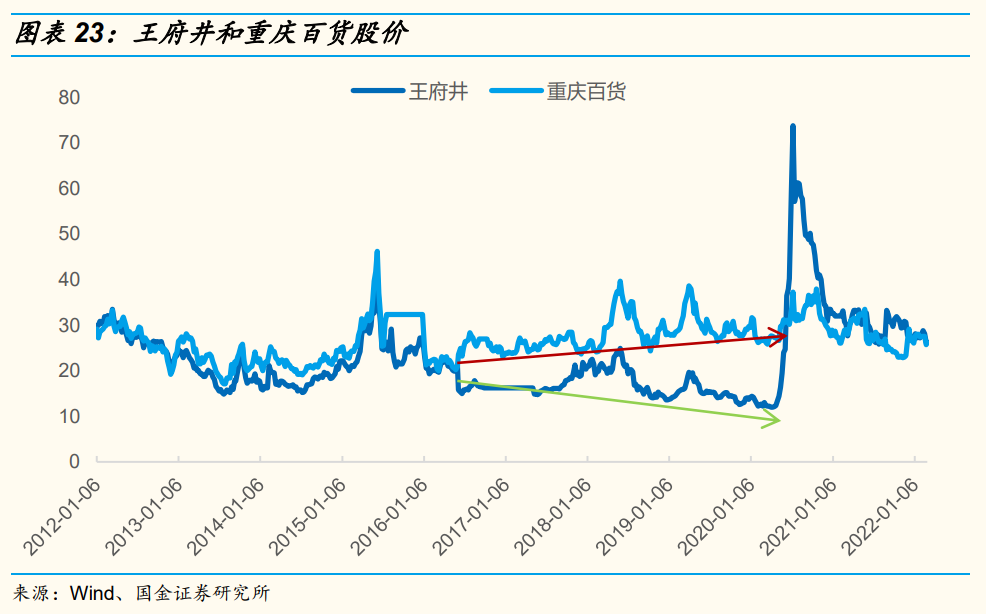

抛开疫情影响,轻资产战略助力重庆百货基本面走强,股价相应更受投资者青睐。2012至2016年6月期间,王府井和重庆百货股价走势基本一致;但从2016年6月至2020年4月期间,两者股价走势开始分离,整体上,王府井走弱而重庆百货走强;至于随后王府井股价走强大幅拉升,则是与股东首旅集团、成都工投资产增持股份相关;2021年6月以来,王府井和重庆百货经营集体走弱且走势相关。抛开疫情影响,仅比较2016年6月至2019年底的股价走势,可以明显观察到重庆百货的股票更受到投资的青睐。

风险提示:行业和公司商业模式变化(宏观经济和技术变化对行业模式影响); 经济复苏不及预期(稳增长政策力度不及预期,海外经济下行); 海外黑天鹅事件(地缘政治风险)。

本文编选自艾熊峰策略随笔微信公众号,作者:艾熊峰、李沛翀等,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP