英国的央行和财政部如2008年后一鹰一鸽 只是互换了角色

就像2008年经济危机后那样,英国的两个经济政策重量级机构——财政部和央行现在仍然是一个唱红脸,一个唱白脸。只是这次他们互换了角色。

智通财经APP注意到,在2008金融危机之后的几年里,英国央行坚定地维持宽松的货币政策,而财政政策在当时的财政大臣George Osborne宣布实施大规模预算削减后变得强硬起来。

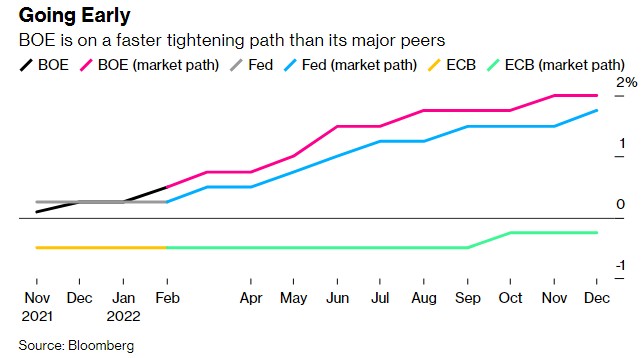

但在英国经济与30年来最高的通胀水平和俄乌冲突的后果作斗争时,英国央行行长安德鲁·贝利扮演了唱红脸的角色。预计英国央行将在周四的会议上连续第三次加息。该央行将在全球央行中率先高速收紧货币政策。

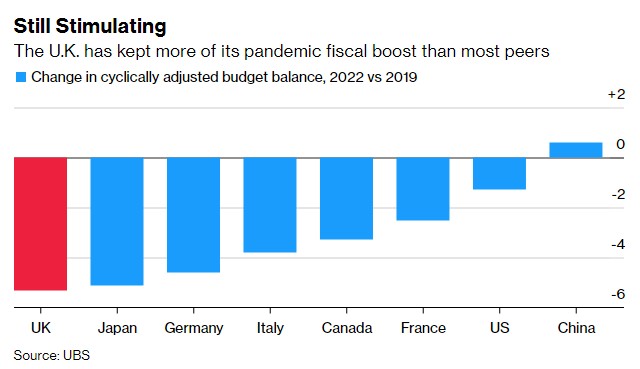

相比之下,英国财长Rishi Sunak虽然一直在说有必要控制借贷,但英国财政部比大多数其他发达国家保留了更多的大规模财政刺激措施,并增加了数十亿美元的支出,以保护家庭免受日常商品和服务成本飙升的影响。

值得注意的是,随着乌克兰冲突的加剧,越来越多的人呼吁英国财政大臣,而不是英国央行,出面干预以进一步支持经济复苏。

本月,英国两大财政机构的立场可能会发生更大的转变,在英国央行发布利率决定的几天后,Sunak将发表一份类似于微型预算的财政政策更新。

这种转变是对财政和货币政策如何才能最好地支持英国和其他国家经济进行更广泛重新评估的一部分。

Saltmarsh Economics的David Owen表示:“在经历了这件事之后,确实需要持续的财政支持。”“财政政策应该相当积极地使用。在我看来,这两者结合在一起再加上收紧货币政策是非常合理的。我非常支持——这让英国在国际上处于有利地位。”

简而言之,与大衰退相比,在大流行期间,预算支出承担了更多的重任。政府发放了更多的现金。经济反弹更快。而试图控制经济复苏的决策者现在面临着一系列不同的问题,最重要的是通胀。

英国是最大的新冠疫情支出国之一。据瑞银(UBS)说,就其经济规模而言,英国的预算刺激措施只有美国能与之匹敌。Sunak提振工人和企业收入的措施总共花费了3700亿英镑(4840亿美元),其中包括贷款。

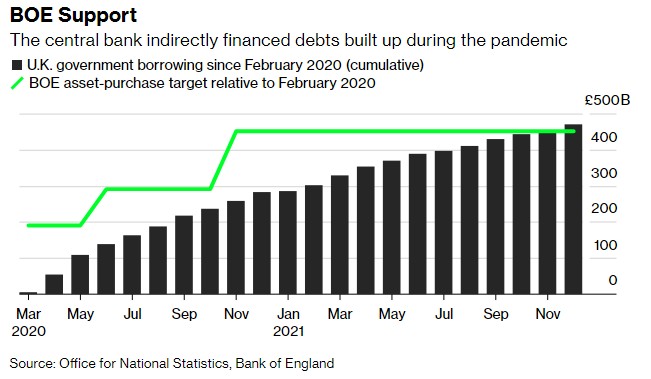

英国央行提供了全面支持,将利率降至接近零的水平,并购买政府公债以吸收额外借款。英国央行在2020年3月至2021年12月期间购买了4400亿英镑的债券,足以抵消英国在此期间净借款需求增长的约94%。

英国央行的支持

在2008年之后的几年里,经济复苏缓慢,英国政府很快转而主张当务之急是降低预算赤字和债务。

当时的财报部长Osborne利用债券市场动荡和希腊、西班牙等欧元区国家的债务危机来呼吁财政紧缩的必要性。他还指出,英国政府债券的低利率证明他的计划正在奏效。

不过事后看来,许多经济学家倾向于将这一成就归功于货币政策。换句话说,如果英国的借贷成本保持在低水平,那是因为英国央行保持了这一水平。欧洲央行的干预——时任行长马里奥•德拉吉(Mario Draghi)著名的“不惜一切代价”言论——成功地压低了即便是财政状况最严峻的欧元区成员国的债券收益率,这进一步强化了上述观点。

Owen表示,“当时我一直不理解George Osborne关于必须削减赤字的原因。”“新冠疫情已经改变了我们目前所处的世界的很多事情,我认为推出更有针对性的措施没有问题。”

随着疫情消退,Sunak和他的保守党前任Osborne一样,也一直在谈论恢复公共财政的必要性。他实际上比许多财政部长做得更多,包括通过提高税收来支付一些新冠疫情期间的支出。

但这一举措还伴随着一些政策,比如为家庭提供财政援助,以应对更高的能源账单,以及在未来三年停止每个政府部门的支出增长。现在,英国财政部面临着进一步加大支出的要求,以帮助企业应对俄乌冲突升级后能源价格出现的历史性飙升。

与此同时,由于俄乌冲突,英国通货膨胀率达到了5.5%的30年高点,一些人预计今年晚些时候将达到10%。英国央行早早缩紧了货币政策。同时英国央行已经两次升息,并宣布缩减债券持仓。

在某个时候,英国央行新出现的鹰派立场可能会让财政大臣Sunak感到为难。如果说央行的政策在2008年之后帮助政府压低了借贷成本,那么现在却起到了相反的作用,因为英国国债收益率的上升与预期的加息一致。

根据计算,如果英国央行基准利率今年如市场预测的那样达到2%,那么仅英国央行量化宽松计划所持债券的服务成本每年就将飙升至170亿英镑,大约是去年12月英国央行首次加息前的两倍。

扫码下载智通APP

扫码下载智通APP