新鸿基公司(00086):业绩稳步增长,增派特别股息 看好现金牛与增长股属性

俄乌局势、疫情升级以及监管变化等多重不确定因素下,港股市场回调来势汹汹,整体估值已经降至历史低位。本周三国务院金融委会议上政策维稳信号初现。

相比A股,港股估值更低且情绪宣泄较为充分,在当前水平进一步悲观也有些过度,港股具稳定派息和低估值的公司将被投资者重点关注。

根据智通财经APP观察,新鸿基公司(00086)作为一家业务多元化金融公司,具防守性、强现金牛融资业务,以及具增长性投资管理业务及基金管理业务。且公司派息政策长期以来持续稳定,并在2021年增派特别股息每股4港仙,全年股息合计每股30港仙,为股东提供可观回报。此外,目前公司PE(TTM)仅为1.72(3月17日收盘价),PB只有0.31,估值吸引力显著,投资机会相对明确。

业绩稳健韧性凸显 融资业务提供稳定现金流

3月17日新鸿基公司公布2021年财报,三大业务并进,驱动公司营收净利润俱增,稳健推进转型,进一步构建行业领先的金融服务平台,经营韧性彰显。

财报显示,2021年,新鸿基公司实现营收43.24亿元(单位:港元,下同),同比增长6.6%;归母净利润达28.14亿港元,同比增长10.4%。同一时期,公司每股基本盈利为142.7港仙,同比增长11.2%,盈利能力稳中有升。业绩全面向好的同时,公司多项财务指标优化,其中截至2021年末,总资产达488亿港元,按年上升10.7%,现金储备60亿元,为新业务发展提供资金基础。

业务方面,目前新鸿基公司拥有三大核心业务板块:提供消费金融(面向香港及内地客户)、按揭贷款及私募融资的融资业务;以公开市场、另类投资及房地产资产组成的投资管理业务及基金管理业务。2021年全年,三大业务各有突破,融资业务表现强劲,贡献营收,提供稳定强大现金流;投资管理业务成为公司最大的利润来源;2020年开始延伸的基金管理业务,目前已达成6个合作伙伴关系和基金,在短时间内已成功募得超过1亿美元的外部资金,增长潜力强劲。

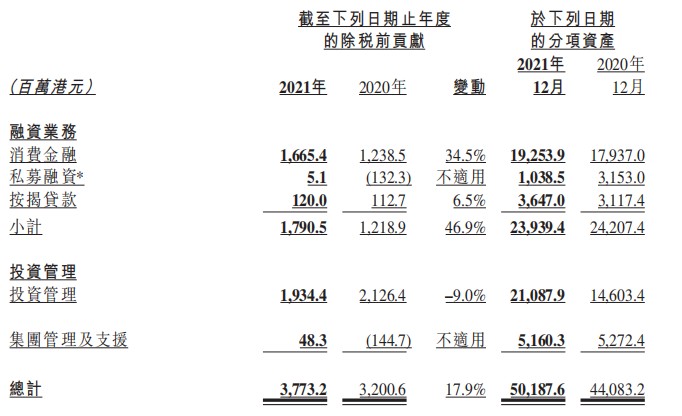

2021年,新鸿基公司融资业务可圈可点,实现营收38.82亿元,占总收入比重高达89.8%,贡献公司绝大部分的营收;除税前利润为17.91亿港元,占公司总体比重为47.5%。

细分来看,2021年,作为融资业务的主要发力点——消费金融业务一改稳中趋缓态势,表现强劲,创下两项历史新高。2021年底平均贷款结余总额为126.81亿元,同比增加12.0%,达纪录新高。尤其是下半年的业务量进一步增长,推动全年营收达35.26亿元,同比增长5.9%;税前利润达16.65亿港元,同比增长34.5%,创历史新高。此外,全年超低的市场利率使融资成本降低23.9%。

公司的消费金融业务主要通过亚洲联合财务有限公司(简称 UAF)运营,集团持股比例在63%。亚洲联合财务有限公司在1993年成立,主要为香港以及中国内地个人及企业提供最专业、创新以及多元化的贷款服务。凭借着多年的财务经营以及集团雄厚的经济实力,UAF自成立以来一直稳占香港无抵押个人贷款市场的领导地位。

智通财经APP观察到,环联消费信贷2021年第三季度数据显示,香港无抵押个人贷款市场在受到疫情影响,经历了低迷增长之后强势反弹,个人贷款查询量在2021年第三季度同比增长11%,发起量在2021年第二季度同比增长32.3%,已超过疫情前水平。这两项数据的上涨反应了对信贷需求的提升,以及贷方扩大个人贷款信贷的意愿增加,因此,公司的消费金融业务录得大幅增长。

和消费金融市场饱和度较高的香港相比,中国大陆和台湾未来增长空间较为可观。根据科尔尼2020年发布的《大陆港台三地消费金融比较研究》报告数据显示,香港在2019年人均消费金融在贷余额达到3.2万元,是中国大陆的四倍,渗透率(消费金融在贷余额/社会零售总额)已经达到50%,而中国大陆和台湾只有28%和24%。具体到新鸿基公司,2021年,新该公司的消费金融内地业务已然打开局面,贷款结余总额达39.13亿元,同比增长30.4%;年内新增贷款55.13亿元,同比增长30.5%,逐步深入内地消费金融市场。

长远来看,中国大陆消费金融市场稳定发展,2019年消费市场规模达到11.44万亿元,预测到2024年将达到21.44万亿元,2019-2024年CAGR达到13.39%,前景明朗,可见新鸿基公司的消费金融业务仍具备较为广阔的成长空间。

同一时期,新鸿基公司的私募融资业务实现扭亏为盈,除税前利润为510万元;按揭贷款盈利能力进一步改善,实现除税前利润1.20亿元,同比增长6.5%。

总体来看,消费金融业务自2020年起强势反弹,于经济周期体现了该业务的韧性。与此同时,公司与多个线上平台合作,面向更广的大众消费市场,建立更加稳健和可扩展的消费金融业务,并在业绩端得到兑现。

智通财经APP认为,新鸿基公司拥有丰厚的现金储备及较低融资成本以及庞大的客户基础,使得该业务防守力强。此外,作为公司发展最成熟的业务,融资业务可以为其提供稳定的现金流,用于发展新兴业务以及回馈股东。

投资管理业务利润释放 基金管理业务增量业绩

融资业务筑牢基本盘的同时,新鸿基公司的投资管理业务增厚利润,基金管理业务将成为公司管理资产及收入可持续增长的动力。

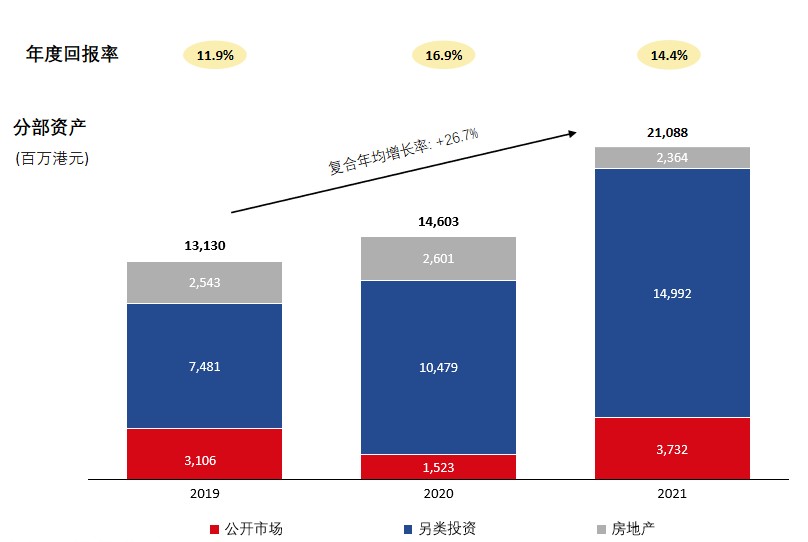

一方面,新鸿基公司在投资管理业务上,凭借专业知识、网络及强劲的财务实力,在公开市场、另类投资市场及房地产市场,寻求具吸引力及经风险调整后的投资机会。2021年,投资管理业务录得强劲的财务资产变现收益及利息收入34.82亿元,为2015年开启此项业务以来的最高纪录,年度平均资产回报率为14.4%,贡献除税前净利润19.34亿元,占除税前净利润总额的比例为51.3%。为新鸿基公司最大的利润贡献来源。

具体来看,公司基于自有资金来进行投资管理,按2021年年报显示,其投资管理的资产约为210.88亿元,投资领域主要集中于另类投资(占比 71%)、公开市场(占比18%)及房地产(占比11%)。在智通财经APP看来,新鸿基公司的投资管理业务竞争力十足,主要表现在以下两点:

其一,投资管理分部的资产逐年扩大,3年年复合增长率达26.7%,表明公司经营稳健使其留存收益较为突出。其二,稳中有升的投资收益率,理想的投资收益率凸显其投资管理团队具备较高的投资水平。随着在管资产规模的持续扩张,新鸿基公司的利润贡献有望进一步提升。

另一方面,2021年新鸿基公司基金管理业务实现新的突破。2021年上半年,公司成立基金管理平台— Sun Hung Kai Capital Partners,现持有证监会第一类、第四类及第九类牌照,且进一步夯实了机构级别的基础设施。同时,公司启动了6个投资策略多元化的合伙关系╱基金。总之,2021年,基金业务发展取得坚实的进展,额外筹得超过1亿美元的外部资金,为未来数年的增长及业绩奠下巩固基础,有望贡献增量业绩。

新鸿基亦乐观表示,未来2-3年之内,基金业务将会于收入端贡献效益。参考基金管理对标公司,中国光大控股的基金产品涵盖一、二级市场基金、母基金FOF等领域,2020年全年基金管理业务达到18.38亿元,占集团业务比重为32.9%,其中已赚取的基金管理费为10.18亿港元,同比增长13.7%。从发这个展趋势来看,新鸿基公司后续会大力发展基金管理业务,进而增加收入来源和提高利润的稳定性。

业务协同或迎估值提升 稳定派息凸显投资价值

就发展前景而言,三大业务协同发展,新鸿基公司中长期维度有望改变市场对新鸿基的定价逻辑,并帮助公司实现价值重估,核心支撑逻辑主要在于:

目前,新鸿基公司的业绩受投资管理分部盈利波动的影响,导致整体略有起伏。因此,市场对于新鸿基公司的定价较为保守,导致新鸿基公司的市净率仅为0.31,背后反映出市场对其公司资产及盈利状况深受不可控的宏观因素影响的担忧。

然而,随着公司基金管理业务持续发展,有望新增基金管理费收入,而基金管理费作为经常性收入,可以有效提高新鸿基公司盈利的稳定性,进而逐步改变市场预期及定价逻辑。

更为重要的是,新鸿基公司一直不间断派发股息及分派,共反馈股股东129亿元(包括股息及股份回购)。2021年,公司合共派发每股30港仙的股息派息率为21.1%(不包括股份回购)。持续兑现的派息,凸显新鸿基公司的投资价值。

综上所述,2021年新鸿基公司现金牛融资业务持续贡献营收,并与投资管理业务协同发力,驱动业绩稳健增长。随着基金管理新业务放量增长,提供后续发展动力,公司或有望构筑未来新增长极,从而迎来新成长期。作为现金牛与增长股,新鸿基公司配置价值凸显。

扫码下载智通APP

扫码下载智通APP