4000亿素质教育赛道成“香饽饽”,业绩大增的达内教育(TEDU.US)如何守城?

“双减”政策落地,教育行业巨变。这似乎已成为2021年教育行业的共识。但其实受影响最大的只是其中赛道最宽阔的K12教育培训赛道。因此,不在K12教培赛道的教育企业在2021年的增长依然可观。达内教育便是其中之一。

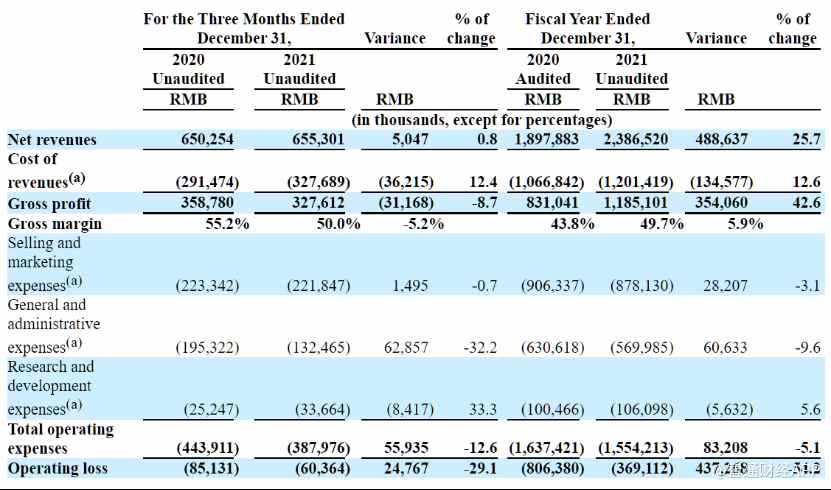

智通财经APP了解到,3月16日,达内教育(TEDU.US)发布了2021年第四季度和2021财年全年未经审计财务报告。财报数据显示,2021年第四季度达内教育净营收为6.55亿元,同比增长0.8%,超出于上季度给出的预估。2021全年,达内教育净营收23.87亿元,同比增长25.7%,创上市以来新高。

同行友商被迫裁员撤业务,达内教育营收创下上市新高,鲜明的对比之下也反映了当下国内教育市场政策导向发展的基本现状。从达内教育的最新财报,投资者可以从中看出素质教育以及成人职业教育市场广阔的前景,也可以预想未来可能出现的日益激烈的市场竞争。

业绩大增,赛道迎风口

与众多企业扎堆K12教育培训不同,达内教育的主要业务板块为少儿素质教育和成人职业教育。

智通财经APP了解到,Q4季度内,公司青少年素质教育业务的营收3.36亿元,占总营收的51.3%,同比增长12.8%,上年同期为2.98亿元;成人职业教育业务的营收3.193亿元,占总营收的48.7%,同比下降9.4%,上年同期为3.52亿元。

2021年全年,达内教育两大业务板块也同样实现了增长。其中成人职业教育业务全年实现营收11.5亿元,同比增长1.2%;青少年素质教育业务的全年营收从2020年同期的7.62亿元增加到12.36亿元,同比增长62.3%。

从业务构成来看,与一众受“双减”政策影响的企业相比,达内教育可谓完全“避雷”。

也正是由于整体业绩,特别是青少年素质教育业务营收的高速增长,为公司带来了全年毛利润285.3%的同比增长。

数据显示,2021年达内教育毛利润达到了11.85亿元,同比增长42.6%,并且这也停止了其2019和2020年的年度毛利润下降趋势,创造了自上市以来的毛利润新高,并超过了2018年11.67亿元的历史最高水平。

值得一提的是,在费用端,投资者可以明显看到,在2021年复杂的教育市场环境下,公司的营销费用为8.78亿元,同比减少3.1%;管理费用同比减少9.6%。与此同时,公司的营收增幅却达到25.7%。这足以说明,在公司的两大板块业务发展方面,达内教育已开始实现了稳定的口碑获客,说明公司在所在细分赛道的品牌价值正逐渐得到市场肯定,而这也被其运营数据所证实。

财报显示,公司成人职业教育单中心年收入约1128万元,同比增长16.1%,青少年素质教育单中心收入则达到了全年522万元,同比增长55.4%。

在分部业务业绩增长的背后,是达内教育教学产品交付后的用户满意度不断提升。

以2021年Q4季度为例,达内成人职业教育业务的学员毕业后六个月的就业率保持在90%以上,青少年素质教育业务的口碑和续费学员占比持续提高,达到70.8%。在2021年度,该业务报读超过1年的学员续费比例超过83.2%。

除此之外,在营收和毛利增长的同时,达内教育持续对成本费用的合理管控也在收获成效。

达内教育Q4季度的经营亏损降至6036万元,减亏幅度为29.1%,经营亏损率由2020年同期的13.1%,下降3.9个百分点至9.2%。2021年全年,达内教育经营亏损从2020年的8.06亿元,降至3.69亿元,同比大幅下降54.2%。经营亏损率同比2020年的42.5%大幅收窄至2021年的15.5%。

在现金流方面,2021年第四季度,公司经营活动产生的现金流入净额为1.29亿元;截至2021年年末,现金储备余额为4.30亿元。与此同时,公司还有高达20.25亿元的递延收入。可见,目前公司仍有较为充足的现金维持后续的市场扩展和日常经营。

素质教育赛道逐渐拥挤,市场优势如何保持?

通过对达内教育在2021年财务及经营数据分析,投资者不难看出,与K12教培赛道“人走茶凉”的光景不同,素质教育赛道充满了蓬勃生机。由于拥有青少年教育的基础,素质教育也成为众多K12学科教培企业转型的重要方向。

从学科教育转型素质教育的底层逻辑来看,二者在供需两端重合度较高。

在业务供给体现方面,学科教育转型素质教育的重要原因在于此前的学科教培机构现有供给体系可用。尽管学科培训与素质教育在运营模式、课程规划、教材编写、人才组织等方面仍存在较大不同,但相 对其他转型方向而言,教培机构可以利用其线下培训学校及教师资源通过培训、业务架构调整等方式进行转型。

在消费市场方面,二者的用户画像相对重叠。素质教育概念相对丰富,但主要指面向初中及以下年级学生开展的校外素质培训,包含幼儿园、小学、初中三 个阶段,与K9学段(含学前)用户画像高度重叠。

在以上逻辑的支持下,“双减”政策发布一个月内,国内艺术类、体育类培训机构新增 3.3 万余家,同比暴增 99%。投资者们甚至在 A 股市场炒出素质教育概念股。

当然促使K12学科教培转型的另一关键在于素质教育的市场。

据智通财经APP了解,国内素质教育市场用户主要集中在幼儿园至初中阶段,特别是幼儿园至小学阶段是素质教育消费主要人群。根据历年《全国教育事业发展统计公报》统计,2020 年我国幼儿园、小学及初中在校人数约 2.05 亿人,同比增长 1.8%。

据相关数据显示,目前艺术教育、体育教育、STEAM 教育、研学与营地教育四大细分赛道的市场占有率约为 90%,在较为保守的估计下,根据四大细分赛道市场规模加总反推出国内素质教育潜在市场规模。2020 年素质教育赛道受疫情影响较大,但因其潜在的学生群体规模众多,市场规模虽有所下降但基本与 2019 年持平。

随着“双减”政策落实和素质教育的全面发展,预计从 2021 年起行业仍能迎来较大的市场规模增长,并预计在 2023 年国内素质教育潜在市场规模能突破 4787 亿元。

这一市场规模虽不及高光时期的学科教育市场,但对于众多教育企业而言,仍有较大的挖掘空间。

然而,素质教育赛道与学科教育还是存在较大差别。尽管素质教育市场的总体规模较 大,但是细分领域多,导致每个细分领域的市场规模相对较低,即使是占比最高的艺术类(占比达40%左右),也可以分为音乐、舞蹈、 美术,而音乐又可以进一步细分为“钢琴班”、“小提琴班”等不同乐器培训。

而素质教育不同细分领域模式体系差异大(例如体育类对 场地要求较高,音乐类对乐器和老师要求较高),导致单个项目难以建立大范围“基础设施”,因此素质教育内较少有规模化的大赛道。

也正是因此,在素质教育赛道,品牌优势和市场先发优势将相较学科教育更加明显。所以已经扎根青少年素质教育赛道并形成一定品牌优势的达内教育,在后续的发展中或将较众多后来者在市场扩展上拥有更大优势。因此市场可以对这家公司后续的估值增长多一分期待。

扫码下载智通APP

扫码下载智通APP