美银复盘1970s:大通胀时代下的资产轮动

作者:

华尔街见闻

2022-03-19 16:07:55

美银策略师Michael Hartnett认为,美股反弹不过是熊市的“暂时停火”,“衰退冲击”即将开始。

美银策略师Michael Hartnett认为,美股反弹不过是熊市的“暂时停火”,“衰退冲击”即将开始。如何对冲接下来市场可能面临的痛苦?1970s大通胀时代下的资产轮动或许能够提供借鉴。

上周,美联储加息落地,美股却大幅反弹。

对此,有“华尔街最悲观分析师”之称的美银策略师Michael Hartnett认为,这场反弹不过是熊市的“暂时停火”,“衰退冲击”即将开始。

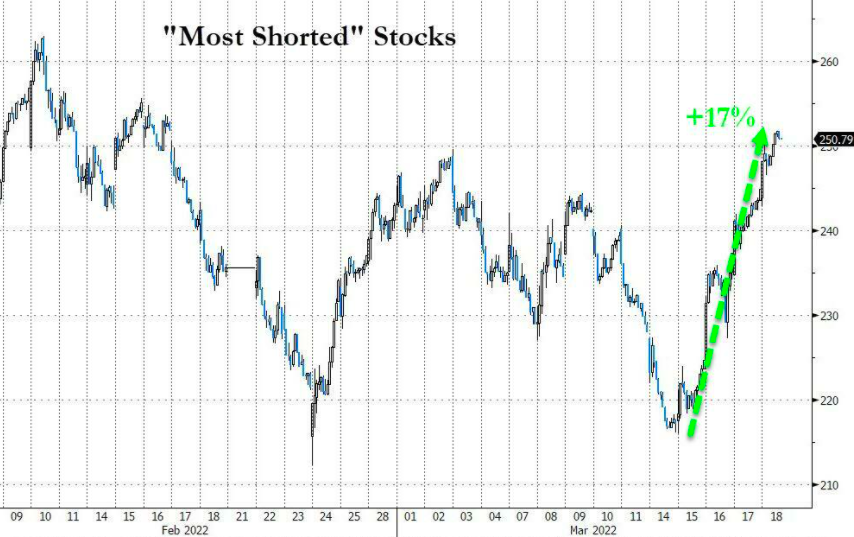

Hartnett解释道,历史性的逼空在很大程度上促成了市场的大范围融涨:

这不过是一场“熊市停火反弹”("bear market ceasefire rally" ),因为世界继续陷入滞胀的炼狱,真正的熊市要到衰退开始时才会开始,时间是2022年下半年的某个时候。

Hartnett认为,2020年代利率的长期低点叠加着通胀,意味着快速且不稳定的从繁荣到萧条的经济和投资周期。

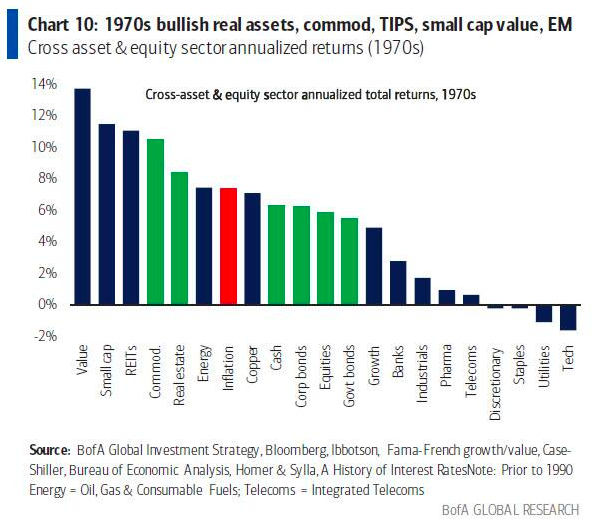

以史为鉴,Hartnett复盘了上世纪七十年代大通胀时代下的资产轮动。

在这个时期的初期,市场最初是看涨实物资产、大宗商品、通货膨胀保值债券(TIPS)、小盘价值股和新兴市场。

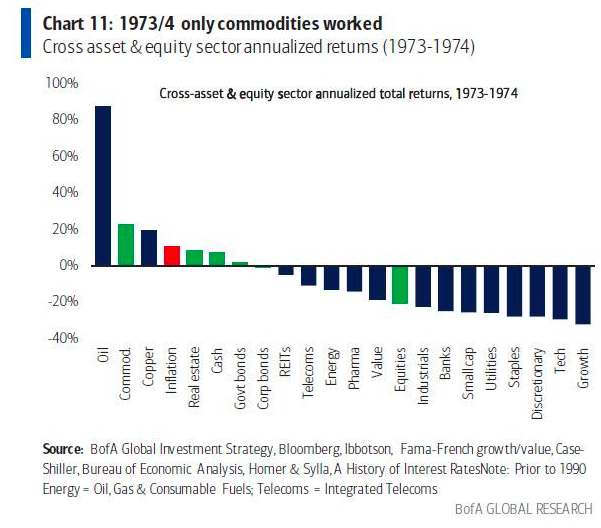

然而,短短几年之后,在1973/4年的大滞胀冲击中,只有大宗商品持续坚挺。

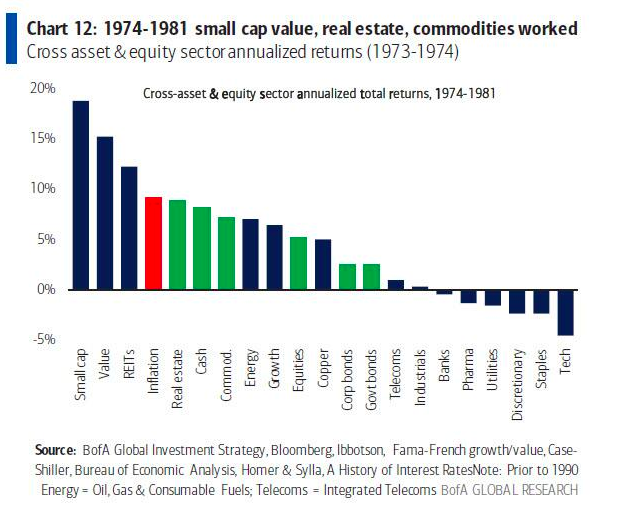

到1974年至1981年,就到了买进小盘价值股、房地产的时候,此时大宗商品依然表现不错。

接下来会发生什么?这将取决于美联储是否有勇气像1981年沃尔克那样,在短期内将利率提高到20%,即使这也意味着风险资产的崩溃。

对于如何对冲接下来市场可能面临的痛苦,Hartnett也给出了建议:

最好的衰退对冲是押注“收益率曲线变陡”

最好的滞胀对冲是押注美元贬值

最好的软着陆对冲是押注非美国股票

本文选编自“华尔街见闻”,智通财经编辑:秦志洲

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

扫码下载智通APP

扫码下载智通APP