全球经济悲观预期浓烈 海外对冲基金却在All In周期

美银的调查结果显示,海外对冲基金不仅忽视风险,还忽视通胀。

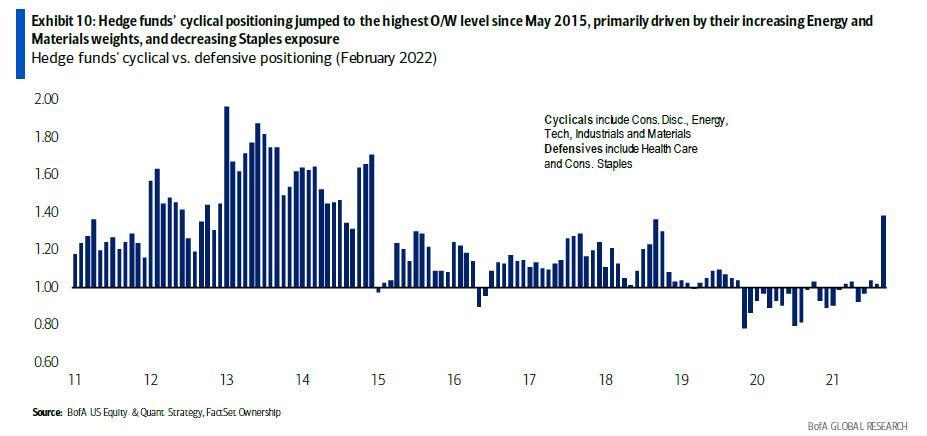

近期全球风险资产都不太平静,投资者为了更好的控制风险开始青睐收益更为稳定的避险资产。但是在这种情况下,海外对冲基金却在All In周期,对于周期板块的偏爱达到了多年高位。

这种分歧也在美国银行周二发布的数据中得到明显体现。

在此次调查中,美银对总资产管理规模达到1万亿美元的341位基金经理进行了调查,结果显示他们对全球经济乐观预期达到了2008年7月8日以来的最低点,即雷曼兄弟倒闭前两个月。

然而面对这种形势,对冲基金并未因此变得更具“防御性”。根据美银数据显示,从“周期VS防守”仓位比较来看,由于加大对能源和原材料板块的持仓,对冲基金目前的仓位处于2015年5月以来最偏向周期的趋势。

正如美银分析师Savita Subramanian在最新报告中提及的那样,尽管市场对全球增长的乐观情绪减弱,但美国银行的客户“似乎并未为衰退做好准备”,她对此表示:

客户的定位并没有更具防御性,事实上,恰恰相反。

Subramanian还认为,对冲基金忽视的不仅是经济可能出现衰退的风险,还有未来的通胀形势。

虽然市场预计美国通胀率将在较长时间内保持在高位,预计数月后可能会达到两位数,但是主动型基金经理仍然对此毫无准备。多头们减持了11%的美银支持通胀的股票组合(历史上从通胀中受益最多的股票),剩余4%的抗通胀股票。

而周期股板块中,对冲基金削减了对大宗能源的持仓,并转向了原材料。此外,对非必须消费品的持仓增幅最大,同时医疗板块在防御性板块中降幅最大。

在当下通胀高涨的时期,对冲基金对于周期股的偏爱是有一定历史根据的。

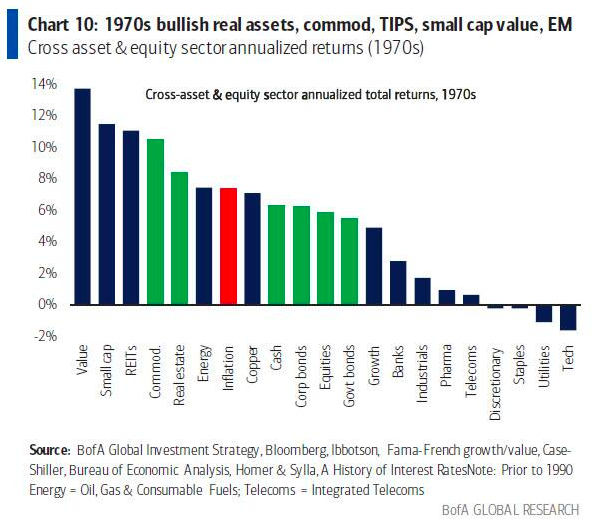

从美银分析师Michael Hartnett复盘的上世纪七十年代大通胀时代下的资产轮动可以看出,在这个时期的初期,市场最初是看涨实物资产、大宗商品、通货膨胀保值债券(TIPS)、小盘价值股和新兴市场。

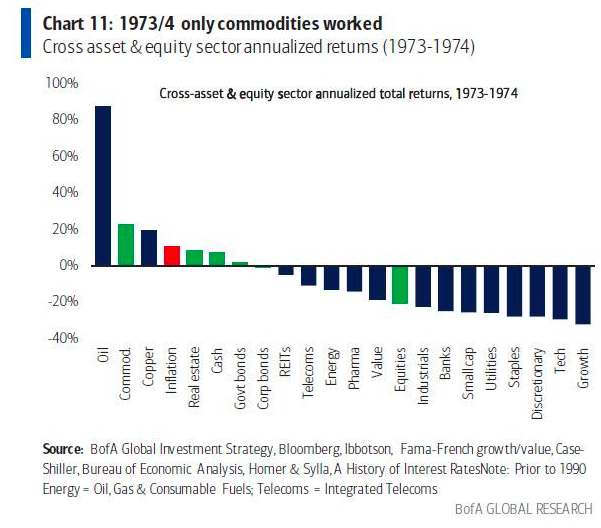

然而,短短几年之后,在1973/4年的大滞胀冲击中,只有大宗商品持续坚挺。

另外,虽然美银也警告称“(对冲基金)这种立场可能会在2022年损害积极性”,但是金融博主ZeroHedge却对此表达了不同意见。

他认为,就算市场已经意识到经济衰退或将逐步临近,但是股票之所以没有被抛售,是因为投资者愿意忽略接下来的6-9个月时间,然后快进到美联储必须承认要开始实施宽松政策以抵御衰退的那一刻,因此市场关注的是下一次量化宽松。

本文选编自“华尔街见闻”,智通财经编辑:秦志洲

扫码下载智通APP

扫码下载智通APP