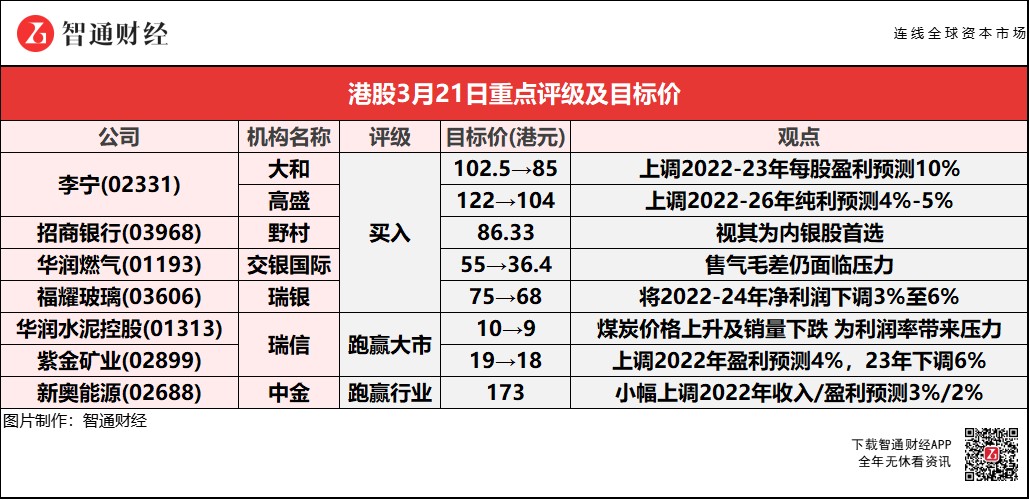

智通每日大行研报丨李宁(02331)获高盛列入“确信买入”名单 中金予新奥能源(02688)目标价173港元

智通提示:

高盛上调李宁(02331)2022-26年纯利预测4%-5%,以反映2021年较强的销售及稳定增长趋势。

交银国际认为,华润燃气(01193)售气毛差仍面临压力,预计今年的同比跌幅约每立方米0.03元人民币。

瑞信下调华润水泥控股(01313)2022/23年盈利预测21%及19%,反映下调销量和利润率预测,并预计新一波疫情受控之后,水泥需求将在旺季加快恢复。

中金认为,新奥能源(02688)2022年指引优于市场悲观预期,展示公司在上游天然气资源价格仍具有一定不确定性之时的风险抵御能力。

李宁(02331)被高盛列入“确信买入”名单

大和:维持李宁(02331)“买入”评级 目标价下调17.1%至85港元

大和上调李宁(02331)2022-23年每股盈利预测10%,主要反映2021年较预期好的收入表现。另基于预测市盈率由2021-22年50倍降至2022年34倍,预期2022-24年利润扩张,但盈利增幅预将收窄。报告中称,李宁2021年全年纯利高出预期8%,受较强的收入增长推动。不过,踏入2022年多项不稳定因素导向审慎的全年指引。管理层预期,今年首季至今,线下零售同比取得30%高位至40%低位增长,虽然近期疫情或导致过去一星期增长降至中等双位数增长,不过管理层仍预期,李宁零售及营运效率改善,全年收入指引目标高10%高位至20%低位增长。

高盛:维持李宁(02331)“买入”评级 目标价下调14.8%至104港元

高盛上调李宁(02331)2022-26年纯利预测4%-5%,以反映2021年较强的销售及稳定增长趋势。该行预期,李宁2021-26年销售、纯利年复合增长率分别为20%、19%。2022年经营利润率、净利润率分别预测为20.9%、17.7%。由于反映宏观市况充满挑战下降级风险,高盛将公司估值预测下调,并下调目标价。该行仍然看好李宁,因宏观不利下,盈利前景稳定及强劲销售相对盈利增长。

野村:维持招商银行(03968)“买入”评级 目标价调高至86.33港元

野村仍视招商银行(03968)为内银股首选。业绩快报显示,招行2021年度盈利同比增长23.2%,较该行预测高出5%,该行已上调招行今明两年盈测各3%,以反映较佳的资产质素和非利息收入增长。招行2021年度净利息收入同比增加10.2%,总贷款升10.8%,客户存款也升12.8%,反映第四季增长加快,预期第四季净利息收益率较预期佳。同时招行资产质素也有改善,不良贷款率进一步减至0.91%,即按季下跌2点子,同比更跌16点子,而不良贷款覆盖率则维持稳定,约为441.3%。该行表示,已将招行2022-23年盈利预测调升3.2%/3.3%,以反映分别下调2022╱23年信贷成本分别5╱1点子,以及上调非利息收入增长2.5╱1.1个百分点的影响,不过该行维持招行净利息收益率为2.47%╱2.47%预测,意味2022╱23年盈利分别同比增长14.7%╱12.3%。

交银国际:维持华润燃气(01193)“买入”评级 目标价降33.8%至36.4港元

交银国际预计,华润燃气(01193)2021-24年每股盈利复合年增长率将降至约9%,认为今年天然气销售增长及售气毛差前景的不确定性,在年初至今股价大跌约40%后应已充分反映。报告中称,华润燃气去年净利润同比增长24%至64亿元,高于该行预期约4%,期内新居民接驳好于预期,抵消了天然气销售及售气毛差疲弱。集团进一步将全年派息比率上调至45%,2020年为41%;末期息增加44%至每股1.17元。天然气销售方面,该行认为售气毛差仍面临压力,预计今年的同比跌幅约每立方米0.03元人民币。在并购的支持下,天然气销售应该能够在2022至2024年维持12%的低双位数复合年增长率。

瑞银:予福耀玻璃(03606)“买入”评级 目标价降至68港元

瑞银下调福耀玻璃(03606)2022-24年净利润3%至6%,以反映去年业绩。其中,第四季业绩受到外汇损失拖累。全年派息比率提升至81%,高于过去五年平均的65%。报告中称,虽然去年全球汽车产量因芯片短缺而同比缩减16%,但福耀玻璃的汽车玻璃销售量同比增长15%,表明订单积压强劲。另外,公司指拥有近100个全玻璃车顶项目正在开发中,这些订单将从今年开始逐步增加。

瑞信:予华润水泥控股(01313)“跑赢大市”评级 目标价降10%至9港元

瑞信预计,华润水泥控股(01313)2022年首季销量将保持相对疲软,主要是疫情阻碍建筑活动恢复,下调2022/23年盈利预测21%及19%,反映下调销量和利润率预测,并预计新一波疫情受控之后,水泥需求将在旺季加快恢复。公司去年第四季业绩纯利为25亿元,同比增57%,去年盈利同比跌13.3%,符合市场预期,该行认为盈利下降主要是由于煤炭价格上升及销量下跌,为利润率带来压力。

瑞信:维持紫金矿业(02899)“跑赢大市”评级 目标价降至18港元

瑞信上调紫金矿业(02899)2022年盈利预测4%,23年下调6%,预期2024年盈利可达到185亿元人民币,但由于派息比率下降。公司去年纯利同比增长1.4倍,符合市场预期,当中第四季纯利按季下跌约6%,主要由于期内黄金及铜的每单位采矿毛利有所下降。该行指出,紫金去年全年销售45.7吨黄金,同比增长19.5%,虽然每单位成本稳定,但由于年内金价走软,每单位毛利同比下降8%,同时由于全球经济复苏和供需紧张,矿产铜销量增长26.1%,每吨毛利增长105%,此外,紫金宣派股息每股0.2元人民币,派息比率为34%,较2020年的49%下降。

中金:维持新奥能源(02688)“跑赢行业”评级 目标价173港元

中金称,考虑到居民接驳量提升,小幅上调新奥能源(02688)2022年收入/盈利预测3%/2%至1222.7亿元/81.4亿元,首次引入2023年盈利预测92.8亿元。当前股价对应2022/2023年11.8倍/10.3倍市盈率。公司公布2021年全年业绩:收入931.3亿元,同比增长30%;核心利润71.5亿元,同比增长14.6%,归母净利润77.6亿元,同比增长23.5%,对应每股盈利6.86元,公司业绩符合市场预期。此外,公司拟派发末期股息2.11港元/股,2021年全年股息达2.7港元/股,同比增长11.6%,全年核心利润派息率达35%。

该行表示,2022财年指引较为积极。公司预计2022财年全年核心利润(挂钩派息)同比增长12%-15%,天然气零售气量规模同比增长12%-15%,毛差维持在0.5元/方左右,泛能/增值业务收入分别同比增长50%/30%,新开发居民用户240万户,新增城市燃气/泛能项目数合计50个。该行认为公司2022年指引优于市场悲观预期,也展示了公司在上游天然气资源价格仍具有一定不确定性之时的风险抵御能力。

扫码下载智通APP

扫码下载智通APP