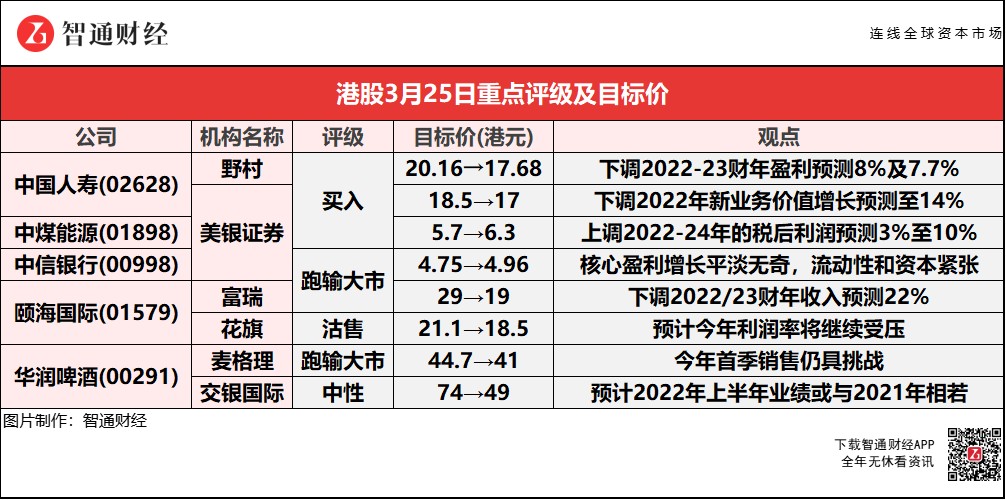

智通每日大行研报丨华润啤酒(00291)绩后遭多家机构下调目标价 花旗维持颐海国际(01579)“沽售”评级

智通提示:

美银证券下调中国人寿(02628)2022-23年盈利预测7%至11%,而在需求疲软的忧虑下,下调2022年新业务价值增长预测至下跌14%。

美银证券上调中煤能源(01898)2022-24年的税后利润预测3%至10%,以反映对煤价、供应紧张以及公司煤炭产量稳定增长,均持有正面看法。

花旗称,去年下半年以来颐海国际(01579)下调平均售价,加上成本上涨,预计今年利润率将继续受压,将2022/23年净利润预估下调7%至9%。

交银国际表示,鉴于疫情影响,加上高基数效应,预计华润啤酒(00291)2022年上半年业绩或与2021年相若,甚至更差。

中国人寿(02628)发布2021年业绩

野村:维持中国人寿(02628)“买入”评级 目标价下调12.3%至17.68港元

野村下调中国人寿(02628)2022-23财年盈利预测8%及7.7%,预期盈利增长12%。公司去年新业务价值合符合预期,净利润增长1.3%至509亿元人民币(下同),由于拨备增加,低于预期8%;意味着去年第四季净利润同比下降24%至24亿元。新业务价值下降23%至448亿元,符合预期。资产达4790亿元,同比增长6.3%,符合预期。内含价值增长12%至1.2万亿元,比预期高0.4%。宣派股息总额为每股0.65元,同比增长2%,这意味着派息率保持36%不变。

该行提到,期内国寿新业务价值(NBV)下降23%至448亿元,意味着第四季下降约35%。个人代理NBV同比下降26%至429亿元,占新业务价值总额的96%,首年利润下降14%,首年利润率下降6.3个百分点至41.6%,原因是行业下行趋势一致和疫情影响。总投资收益增长7.8%至2140亿元,投资收益率下降0.3个百分点至5%。截至2021财年末,综合偿债能力达到262%,核心偿付能力为254%。

美银证券:重申中国人寿(02628)“买入”评级 目标价降至17港元

美银证券下调中国人寿(02628)2022-23年盈利预测7%至11%,而在需求疲软的忧虑下,下调2022年新业务价值增长预测至14%。公司去年纯利同比升2%至509亿元人民币,新业务价值跌23%至448亿元人民币,整体趋势与同业表现一致。

美银证券:重申中煤能源(01898)“买入”评级 目标价升至6.3港元

美银证券称,考虑到最新指引及煤价,上调中煤能源(01898)2022-24年的税后利润预测3%至10%,以反映该行对煤价、供应紧张以及公司煤炭产量稳定增长,均持有正面看法。中煤能源去年税后利润147亿元人民币,同比175%,属盈喜中端,受到32亿元资产减值推动,去年第四季税后利润则为14亿元人民币,同比跌19%。集团拟现金分红每股0.301元人民币,派息率为30%,股息收益率6.6%。

美银证券:维持中信银行(00998)“跑输大市”评级 目标价升至4.96港元

美银证券上调中信银行(00998)2022/23财年的盈利预测5%至6%,认为其核心盈利增长平淡无奇,流动性和资本紧张。中信银行去年纯利同比增长13.6%至556亿元人民币,与公司早前指引一致;拨备前利润同比仅增长0.8%,较该行预期轻微低0.8%;股本回报率同比回升0.6个百分点,至10.8%;普通股权一级资本比率维持在8.85%的紧张水平。派息比率上升1个百分点至28%,收益率接近10.8%。

颐海国际(01579)遭机构下调目标价

富瑞:维持颐海国际(01579)“跑输大市”评级 目标价削34.5%至19港元

富瑞称,考虑到市场需求疲弱、原材料成本上升令毛利受压,以及预期颐海国际(01579)第三方渠道销售增长放缓,下调2022/23财年收入预测22%,预计今年纯利下跌10%。公司去年纯利同比跌13.4%,销售额增长10.9%,意味着其下半年纯利跌14.2%至4.17亿元人民币,较该行预期低10%,主要由于低毛利率所致,而销售额增长5.4%至33.12亿元人民币。

花旗:维持颐海国际(01579)“沽售”评级 目标价下调至18.5港元

花旗称,颐海国际(01579)成本可能进一步上涨,同时颐海缺乏议价能力,因此对毛利率持谨慎态度,将2022/23年净利润预估下调7%至9%。集团去年净利润同比下降13%,核心净利润下降19%,分别较该行预期低5%及11%,主要由于第三方业务销售及毛利率较预期弱,但有部分被关联方销售表现改善所抵消。该行指,去年下半年以来公司下调平均售价,加上成本上涨,预计今年利润率将继续受压,考虑到渠道备货可能导致毛利率进一步收缩,以及去年首季销售基数较高,预计今年上半年表现未见好转。

华润啤酒(00291)绩后遭多家机构下调目标价

麦格理:维持华润啤酒(00291)“跑输大市”评级 目标价降至41港元

麦格理下调华润啤酒(00291)2022-23年经调整息税前利润6.8%及7%,以反映输入性成本通胀及疫情的影响。公司去年业绩表现令人失望,经调整息税前利润同比增22%至46.25亿元人民币,由于公司毛利率下降1.3个百分点,意味去年下半年经调整息税前利润同比下降21%,且销量跌6.8%,较行业持平增长为逊色。该行表示,因中国东部和北部地区为润啤主要市场,但3月份该等地区疫情加剧,故认为公司今年首季销售仍具挑战。

交银国际:下调华润啤酒(00291)评级至“中性” 目标价削33.8%至49港元

交银国际称,因华润啤酒(00291)过往上半年利润通常占全年利润85%-100%。加上啤酒行业极易受疫情影响,2021年下半年急剧放缓,成本通涨因素。公司2021年全年业绩符合预期,但下半年明显疲软,由于疫情爆发及宏观疲弱,销售额及销量急剧放缓,其中次高档及以上品牌销量同比增速,由上半年51%降至下半年仅9%。该行提到,鉴于疫情影响,加上高基数效应,预计2022年上半年业绩或与2021年相若,甚至更差。加上公司预计通胀将导致成本增加15-16亿元人民币,相当于2021年经调整净利润40%以上。

扫码下载智通APP

扫码下载智通APP