陈光明旗下睿远最新观点:优秀制造业是不二选择 新能源智能车等创新远未结束

由陈光明、傅鹏博、饶刚、赵枫等投资大腕带领睿远基金日前最新公布了年报,傅鹏博、赵枫等最新观点和一些新持仓品种也同步披露。

根据相关年报显示,睿远基金的两只混合偏股基金2021年末合计规模超500亿,此外睿远还有规模庞大的专户投资,在业界自然有着其影响力。

展望2022年,赵枫表示对市场保持谨慎乐观。他认为,结构分化是市场的常态。

而傅鹏博们也表示,2022年初以来在基建、地产复苏的预期下,金融和资源品板块涨幅居前,或预示着结构性行情仍将延续。

赵枫还重点谈到,过去两年市场对新能源和智能电动车两个大赛道已经有充分的认知,赵枫相信这两个新兴领域是非常长期的投资机会,创新远未结束。

他还进一步表示,对制造业而言,材料、设备和应用三个层面都会涌现大量的创新投资机会。中国企业在很多设备产业已经具备全球竞争优势。

而傅鹏博则强调,在政策落实年,货币政策、财政预算、新一轮减税降费是关注焦点。中国正从一个制造业大国向制造业强国转型,许多优秀企业成为各自细分领域不可或缺的参与者,也是投资中的不二选择。

一、傅鹏博部分优质资产持超两年

傅鹏博等基金经理在睿远成长价值的年报中表示,报告期内,基金继续保持较高的股票仓位,且较少做择时,配置重点聚焦于TMT、化工、建材、光伏、新能源等景气度较高的板块。

此外,傅鹏博也确认,该基金组合持股具有一定的集中度和延续性,希望伴随优秀公司一起成长,分享其成长过程中的价值创造。

目前睿远成长价值基金前十大股票在基金总资产的比例约为50%,前二十大股票的比例超过了70%,部分重点持仓的股票持有周期超过了两年,

睿远价值成长基金经理组表示,中国正从一个制造业大国向制造业强国转型,有幸见证了许多优秀企业成为各自细分领域不可或缺的参与者,也是投资中的不二选择。

总结精选个股的经验,他们提出考察组织架构和内部制度流程是投研的重要出发点。企业是由不同的鲜活个体组成,在相近的竞争环境中,经营效果通常取决于重大投资决策的形成、内部讨论中民主集中的互动、业务流程的精益化管理,以及在有限资源下如何将资源分配到重要项目建设中,如何创造条件谋求持续发展,虽然这些都是定性变量,但其对公司发展的重要性不言而喻。

二、关注货币政策、财政预算、减税降费等

傅鹏博等还提到,国内宏观经济方面,中央经济工作会议提出2022年经济工作要“稳字当头、稳中求进”,稳增长成为今年经济工作的主要方向。政策落实年,货币政策、财政预算、新一轮减税降费是关注焦点。

政府多次强调高质量发展,关键技术领域的突破,制造业核心竞争力的提升,“专精特新”企业的发展,数字经济的推广都是重点方向。

2022年,年初以来在基建、地产复苏的预期下,金融和资源品板块涨幅居前,或预示着结构性行情仍将延续。上市公司定期财务报告已进入披露期,将结合个股的财务和经营数据,动态优化和调整组合,兼顾集中度和灵活度。

海外方面,市场关注点是加息时间表和幅度。

三、傅鹏博建仓迈为股份

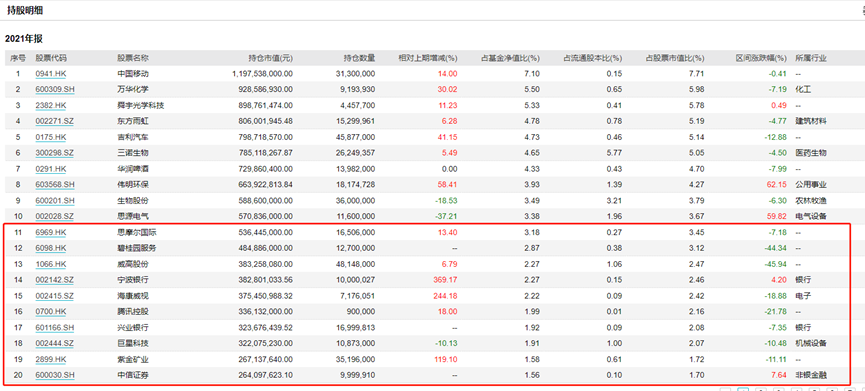

2021年年报中,睿远成长价值的11-20位的腰部持仓占23%以上,对基金组合的净值波动产生较大的影响。

其中,迈为股份是一个新面孔。该股2018年上市,目前股价在500元上下,是只明显的高价股。

信息显示,迈为股份是一家集机械设计、电气研制、软件算法开发、精密制造装备于一体的高端智能装备制造商,涉足太阳能电池生产设备,是光伏行业全球领先的设备供应商及服务提供商。

显然,这也属于傅鹏博等基金经理重点关注的制造业的代表企业之一。

四、A股市场有明显机构化特征

赵枫在睿远均衡价值三年持有的年报中表示,过去一年对投资者是具有挑战的一年,在前两年整体估值得到较大提升的基础上,市场表现出较大的分化。居民财富配置持续向资本市场转移,机构资产管理规模持续壮大。这使得A股市场分化具有明显的机构特征。

赵枫认为,需求增长虽然是企业增长的重要源泉,但需求增长的预测存在较大的不确定性,需求增长也不必然带来自由现金流增长,因此对于高速成长但竞争格局尚未稳定的行业,他会谨慎预测其未来的现金流回报,这也使得在投资高成长高估值的标的时会显得有点保守。

赵枫在组合构建时仍然以公司质地和性价比作为两个最为重要的择股标准。公司的价值观、治理结构、竞争壁垒和竞争优势、研发创新能力等是选择长期研究标的最为重要的一些考量因素。股票当期价格和公司未来价值之间的差异所隐含的长期投资回报则是进行投资决策的最主要的依据。

基于此,组合在风格、行业、市值大小等多个方面没有明显的倾向,组合中既有低估值、高现金回报的公司,也有高成长预期、估值相对较高的公司,既有稳定成长类公司,也有强周期类公司,通过适度分散组合可以减小单一标的的风险。

五、经济要从创新中获取动力

赵枫还表示,改革开放以来,中国在巨大的市场规模基础上,充分发挥了储蓄和投资的优势,创造了经济增长的奇迹。

发展至今,中国经济有形要素资源投入的边际产出持续下行,中国经济增长的驱动力需要从投资向创新和消费转变,从外循环向内外双循环改变,从制造大国向制造强国转变。中国经济需要从制度、教育等社会无形资源带来的创新能力获取长期增长动力。

从行业层面看,经过多年的发展和竞争,大部分传统行业的渗透率和集中度已经较高,成长性大幅下降,受经济和需求周期性波动的影响更为明显。这种状况使得长期持有大部分传统行业企业的投资回报可能出现明显下降,如果期望从中获取更高的超额收益,寻找逆向投资机会变得更为重要。

而伴随技术加速进步,传统行业公司的业务还面临被替代和颠覆的风险,因此在逆向投资中需要有效区分短期的周期风险和长期的趋势风险,规避价值陷阱。

从微观层面看,除了平台型互联网企业具备一定的边际规模递增的效应,对大部分制造业而言,规模过大扩张往往带来企业文化僵化、管理效率下降、利益格局复杂和创新激励下降等大企业病,因此中小企业通过制度和技术创新颠覆大企业的案例屡见不鲜。

由于文化和制度的差异,中国的企业可能会更早地面临规模和管理传承的挑战。伴随行业需求增长放缓,如果缺乏新的增长业务,很多大企业或者步入周期波动,或者出现衰退。只有少数大企业能够挑战熵增,通过持续的组织和业务创新开发新的增长领域。

六、新能源、智能电动车等创新远未结束

过去两年市场对新能源和智能电动车两个大赛道已经有充分的认知,赵枫相信这两个新兴领域是非常长期的投资机会,创新远未结束。

而除了这两个大赛道之外,创新其实在很多行业和领域都在发生,很多"专精特新"的中小企业可能会有较高的长期回报。对制造业而言,材料、设备和应用三个层面都会涌现大量的创新投资机会。

赵枫看到,伴随下游行业应用的壮大,带动了中游设备和上游材料企业的发展,反过来又提升了下游行业的国际竞争力。中国产品向更高端和更高性能迈进,推动了材料行业的发展和应用,改变了原本市场需求小、投入少、产业化进程慢的状态,看到大量材料企业正在崛起,有一些企业已经成为全球的行业领导者。

中国巨大的本土市场和强大的工程技术人才资源,使得中国的设备制造企业不仅获得了快速迭代的机会,而且在很大程度上实现了规模化生产的成本优势,中国企业在很多设备产业已经具备全球竞争优势。当然,仍然在很多产业存在明显的落后,但对投资者而言,这也是未来的机会所在,而之前的产业成长逻辑也会同样发生在这些产业上。

七、赵枫新增物业股和金融股

2021年年报中,睿远均衡价值三年持有11-20位的“腰部”持仓占净值比不到22%。

其中,碧桂园服务、兴业银行、中信证券是“新面孔“。

由此可以看到赵枫对物业股和金融股的关注。

本文编选自资本深潜号微信公众号,作者:陈嘉懿,智通财经编辑:杨万林

扫码下载智通APP

扫码下载智通APP