Zoom(ZM.US)将在未来5年走出长牛趋势?

今年以来的美股科技股抛售潮使得一些高估值科技股陷入回调困境,难以恢复往日荣光。在利率上升和通胀飙升的市场预期之下,投资者纷纷按下恐慌按钮,避开估值较高的科技公司,转而将资金投资于更稳健的资产。

智通财经APP观察到,Zoom视频通讯(ZM.US)的股价在美股科技股抛售潮期间遭受重创,其股价自2022年以来暴跌超33%,而纳斯达克100指数同期跌幅不到8%。但近期不少分析人士认为Zoom股价大幅下跌对于长期投资者来说是一个绝佳的买入时机,因为从长期角度来看,该股完全有能力重获市场重点关注,The Motley Fool撰稿人Harsh Chauhan近日发文称Zoom视频通讯股价最终有可能实现翻倍。

长期业绩增长可期

通讯平台提供商Zoom在2022财年交出了一份令人满意的答卷,该公司2022财年营收同比增长55%,至41亿美元,而非GAAP准则(经调整)的净利润同比飙升52%,每股收益达到5.07美元。然而,该公司对当前季度的预测低于市场预期,并预计本财年营收增长将急剧放缓,正是这一因素对Zoom股价造成沉重打击。

Zoom预计,今年营收将仅增长11%,处于45.3亿美元至45.5亿美元指导区间的高端,而调整后的每股收益预计中值将缩减至3.48美元。这表明,Zoom在过去两年新冠疫情驱动之下实现的快速增长趋势可能终将结束,疫情驱动之下该公司的视频会议和协作平台的采用量激增。

不过,Harsh Chauhan认为,投资者应该注意到,Zoom的估值已经反映出该公司的新增长常态。该股目前的市盈率(PE)为27x左右水平,市销率(PS)为8.9x,低于去年49x PE和14x PS,而该股PE历史均值在34x左右。此外,该股PE低于纳斯达克100指数的33x PE。Harsh Chauhan表示,股价已大幅回调且低于PE历史均值,这使得该股具备投资吸引力,他强调Zoom坐拥巨大的终端市场机遇和庞大的客户群基础,这些应该会帮助该公司实现持续强劲的长期性增长。

例如,根据Gartner的预测数据,Zoom于2022年2月推出的呼叫中心解决方案,为该公司释放了180亿美元的营收机遇。这个集成的解决方案使Zoom的客户群体可以访问不同类型的渠道,从视频到语音,再到消息和网络聊天。

考虑到Zoom拥有近51万名客户,它在新产品推出的帮助之下,在推动支出增量方面处于有利地位。好的一面是,Zoom的客户已经在加大对该公司产品的支出。在过去12个月里,拥有10名以上员工的客户群体创造了129%的净美元增长率。在同一时间段内,企业端客户的净美元增长率为130%。

Harsh Chauhan指出,这一指标增长表明,Zoom的客户要么在增加对公司服务的使用,要么在采用公司的新产品。行业研究公司Global Market Insights预计,到2027年,全球视频会议市场将以每年23%的速度增长,因此Zoom在长期内保持强劲的增长速度并不令人感到意外。

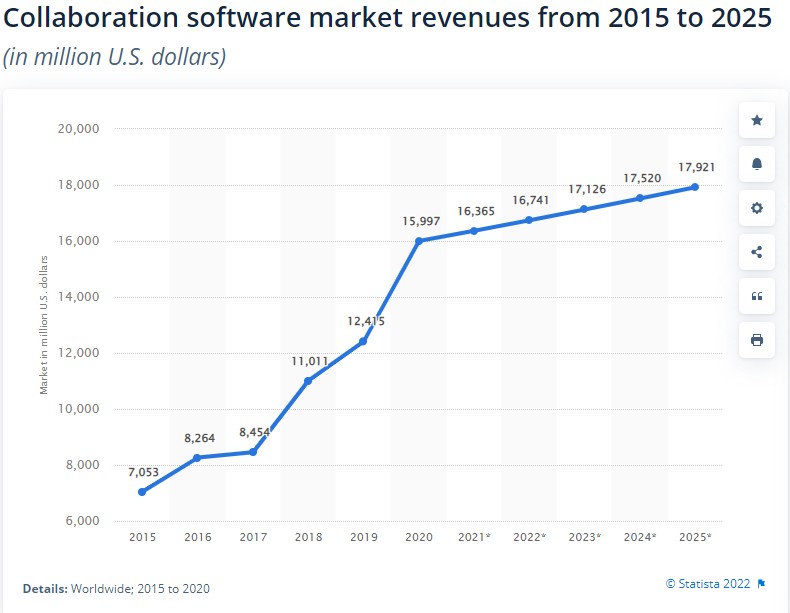

根据Statista汇编的统计及预测数据,协作型软件整体的市场规模在2022年至2025年的预测增长规模虽然相比前几年有所放缓,但仍有望实现稳定增长。

为什么Zoom股价反弹空间大?

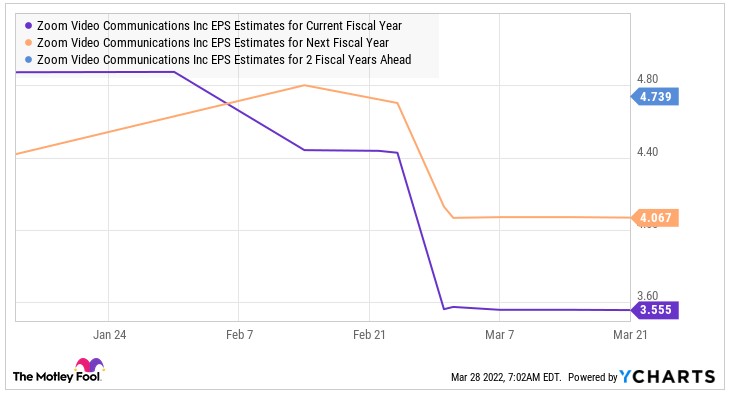

分析人士普遍预计,该公司的盈利增长速度将在未来几年内加速,如下图所示。

Harsh Chauhan指出,Zoom每股收益预计在2024财年增长略高于14%,随后在2025财年增长16.5%。假设该公司在未来五年内(以2023财年为基准年)保持15%的年增长率,其每股收益将增长至近7美元。Zoom预期市盈率为33倍,假设5年后的市盈率与之类似,根据上述计算得出的预期收益,这将转化为231美元的股价。

而这一数字是Zoom 在3月25日收盘价113.93美元的两倍多,比Zoom最新收盘价高出近90%(本周以来该股反弹超7%)。因此,对于关注潜在成长型股票的投资者来说,应该更密切地关注Zoom如今的低估值,因为从长远来看,该股可能会爆发。

扫码下载智通APP

扫码下载智通APP