市场正在等待正荣地产(06158)的拐点出现

3月31日午间,正荣地产(06158)交出了一份诚恳而又充满韧性的成绩单。

从业绩方面来看,2021年,正荣地产实现全年收入370亿元(人民币,单位下同),同比微增;净利润12亿元,核心利润达到22.8亿元;总资产保持稳步增长15%到2538亿元。

面对债务市场的还债处理方式、土地的交付、资本市场的疑虑等方面,正荣地产的管理均予以耐心和细致的回答,更擎以“筚路蓝缕启新程,砥砺奋进践初心”的缄言作为新一年的座右铭。

正荣地产董事会主席兼行政总裁黄仙枝称,目前公司企稳向好,债务合理协商展期,稳定有序生产经营,优化现金流,盘活资产,推进项目回笼,希望恢复企业自身造血功能,正荣地产不躺平。

正荣地产管理层在业绩会上表示,过往房地产凭借高杠杆高周转的快速扩张模式已经基本宣告结束,未来的核心要靠企业经营和流动性来保持公司的整体运营。近段时间,中央各部委密集发声,后面随着政策转向,接下来受限资金部分预计在3-6个月的时间会有所好转。

就内部而言,随着投资人同意展期、内部成本的压缩管控、组织机构的调整,是正荣地产在2022年突破困难、恢复市场信心和坚持长期主义的基石。

就外部而言,外部政策春风暖吹,从金融委到地方,再到预售监管资金的松动、并购贷不计入“三条红线”等资金层面的加持,2022年的楼市底层逻辑或加速重构。

早在2018年已经跨入千亿阵营的正荣地产,规模已经不是唯一的诉求,在当前的市场背景下,只有精细管理、审慎投资才是逆周期生存之道,过去的高周转已不再适用,推动组织架构优化升级,提高投资精准度,向管理、运营要效益才是它的发展韧劲。

这也是正荣地产管理层在2021年年报业绩会上浓墨重笔强调的要点。

整体基本面良好,经营有序稳定

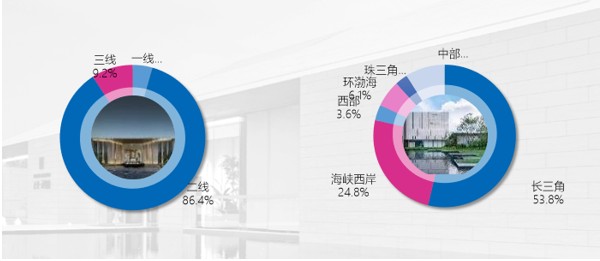

在合约销售方面,公司2021年实现合约销售1456亿,基本完成年初制定的销售目标,其中来自一、二线核心城市的销售占比高达90.8%,截至年底,预收账款达到910亿元。在房地产行业持续调控、政策不断收紧的大背景下,正荣能取得上述成绩殊为不易。

智通财经观察到,倘若以区域为划分,为正荣销售贡献最大的区域依然是长三角地区,占比约54%,主要包括南京、苏州、合肥、上海等城市;第二大贡献的区域是海峡西岸,占比约25%,主要是福州、泉州、南昌等城市;中西部的销售贡献约13%,主要包括武汉、长沙、西安等城市;剩余的9%来自环渤海和珠三角区域。

在拿地方面,随着经营环境的深刻改变,正荣的拿地越发谨慎而稳健,年内共在16个城市新增29块土地,新增土储共计430万平方米,权益地价202.4亿元,土地款项基本上在2021年付清。

土地储备方面,截至2021年末,正荣合共持有215个项目,土地储备达2595万平方米,总货值4300亿,足够2年开发使用,其中一、二线城市占比达到82%,在确保价值稳定的同时,契合当下市场的主流需求,更有利于日后的销售去化。

在区域布局上,正荣继续保持比较均衡的分布,公司依旧以长远的眼光看待长三角及海峡西岸的发展,两个区域土储占比超过60%,中西部的占比则维持在23%,环渤海维持在9%。年内,公司亦把握住机会,对珠三角区域进行了开拓,其土储占比上升到6%。高质量的项目布局以及充裕的土地储备均有望为公司可持续增长带来长期深远的影响。

目前,公司聚焦有序生产经营和销售回款两大工作,在战略上以“保交付、保供货,保品质、促销售、促回款”为五大核心目标。另一方面,在公司内部管理上,正荣目前核心管理团队稳定,在人员上坚持精简架构,降本增效,为公司未来业务开展和财务结构优化留足灵活空间。

积极应对市场变局,化解流动性压力

2021年对正荣,甚至整个中国房地产行业而言,都是非比寻常的一年。

在这期间,外部经营环境发生了重大变化,资本市场“黑天鹅”事件频频发生,自2021年第四季度开始,地产公司的销售受到不同程度的影响,业内多家包括正荣在内的公司难以在公开资本市场获得融资。尽管面临着种种压力,公司从未退缩和逃避,而是上下齐心,维持经营的稳定,努力实施自救。

在整体地产行业低迷的情况下,正荣积极解决流动性问题,多措并举将为其率先走出低谷奠定坚实基础。

其一,正荣梳理业务布局,适时对现有的部分资产进行合理盘活。

3月27日,正荣地产发布公告称,拟向新希望地产出售佛山附属公司51%股权,总代价约1.56亿元,此次附属公司股权出售完成后,正荣可实现收益约2880万元。据了解,该附属子公司原持有正荣地产及新希望地产的合营项目,目前该项目已基本竣工,所有楼已完成封顶,且约三分之二的可出售物业已售出。由此来看,正荣有望通过提前退出部分合作项目,盘活项目受限资金,加快资金回笼。

另一方面,公司考虑对旗下的部分自持的投资性物业和资产进行出售,通过出售这些项目和资产,公司能够降低负债规模,促进资金提早回流,以争取尽快解决债务问题,维护各位投资者的长期利益。

其二,正荣持续调整债务结构,以增加经营的安全边际。

在债务结构方面,从财报上来看,截至2021年末,正荣地产的债务结构处于一个相对合理的水平,主要源自于公司近几年致力于优化融资结构,减少对单一融资渠道的依赖。

在债务管理方面,在境外,公司的永续资本债券同意征求,以及交换要约已获得高票通过,并且在3月29日已经完成五笔优先票据、一笔永续资本证券,合共11.8亿美元等值的票据及证券展期至2023年,大幅缓解了公司的短期流动性压力,一定程度给公司带来稳定的局面。此外,修订条款的通过,也避免了公司发生交叉违约的风险。

境内方面,公司至今无任何实质性违约的情况,在三月公司也完成了一笔ABS的展期。接下来,公司将继续与境内、境外金融机构和银行进行友好协商,努力化解流动性风险及压力,力求现金流稳定。

其三,正荣聚焦有序生产经营,降本增效为长期发展蓄力。

在生产经营方面方面,正荣上下一心力保交付,有条不紊梳理节点、制定计划、排除难点、确保生产经营正常推进。在2021年,公司新开工面积达到506万平方米,竣工面积接近800万平方米,年底在建1901万平方米。在今年一季度已经顺利完成4600多户的交付,预计二季度交付量会超过19000户。

此外,考虑到大环境的变化、疫情影响及自身的情况,今年以来正荣选择保存现金,暂缓拿地,亦采取灵活有保有压的措施,在不影响供货和交付的前提下,对个别特殊项目采取分期施工、分期竣工、缓建等灵活措施,更高效地使用营运资金,确保项目的有序推进。

综合来看,目前公司为稳住经营、狠抓销售回款、寻求提前退出部分合作项目以及出售自有资产做出种种努力,争取获得资金来偿还债券。通过一年时间换取空间,相信公司有能力处理好现金流和债务问题,重回高质量发展的正轨。

此外,近期政策的有所松动逐渐为地产行业再度注入生机。3月16日,国务院金融稳定发展委员会召开专题会议。会议指出,“关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施”,这无疑为地产行业带来了重磅利好。

在高层定调稳增长后,“一城一策”发力,多地出台房价维稳、刺激需求端的政策:福州限购政策一定程度放开,南京房贷利率下行,广西地区放松首付比例,哈尔滨取消限售政策等,均在为地产市场的回暖而发力。

随着市场预期正在逐步企稳向好,正荣认真做好战略复盘与战略聚焦,坚持以“盘活可用资金和优化现金流”为总体经营方针,全力推进项目销售回款,和项目正常生产经营,尽快恢复企业自身的“造血功能”。

当下,地产行业“规模为王”时代终结,管理红利大幕徐徐开启,存量时代下多元化业务发展的重要性提升,考验着开发商的多维实力。综合来看,正荣具备长远发展的潜在实力,也将尽快走出低谷,兑现经营业绩,实现有质量的增长。基于对其长期发展的认同,以及业务核心价值的深入理解,我们认为,眼下正荣地产或许正在迎来“深蹲起跳”的关键时点。

关于估值的猜想

在2月份资本市场爆雷以来,正荣地产的股价一直在低位徘徊。但有意思的是,成交量却达开以IPO以来最好的水平。

根据智通财经的分析,截止3月30日,在自2月11日以来的34个交易日里,共计有12个交易日的日成交额超过1亿元,且历史前三大交易日均集中于此一时间段。

和同类型房企下挫之后成交量巨减相比,正荣地产二级市场的交易量却创造了历史的新高,这可能从另一个侧面反映了一个问题:投资人看好未来正荣地产来的价值回归。

截图来源:智通财经APP

从资金来看,正荣地产在过去20个交易日里资金均是净流入,而其中大部分的净流入资金集中在过去10个交易日。资金已经用脚在悄然潜伏。

现在资金正在等待一个正荣地产拐点的出现,这个拐点就是政策面、市场面和公司基本面的共振变化。

扫码下载智通APP

扫码下载智通APP