金价短期难降 黄金股具吸引力

许多投资者将黄金视为动荡时期的重要避风港,在俄乌冲突升级期间,黄金价格飙升。全球投资公司富兰克林邓普顿投资组合基金经理Steve Land近日发布报告,概述了他的团队如何投资金属行业,以及为什么规模较小的黄金生产商(黄金股)尤其具有吸引力。

智通财经APP观察到,由于众多投资者寻求对冲通胀和政治动荡风险,通常被视为国际局势紧张时期避风港的黄金(现货价格)在3月份一度攀升至2040美元/盎司以上。在3月8日,黄金期货价格一度略高于2043美元/盎司,离2069美元/盎司历史记录已不远,根据1975年1月以来的统计数据,这是最高的当天收盘价。黄金在2月和3月的表现优于其他被普遍视为避险资产的走势,其中包括美债(高通胀率使得其吸引力被削弱),以及日元和瑞士法郎。

西方对俄罗斯的制裁也促使俄罗斯中央银行承诺恢复购买暂停近两年的贵金属。俄央行过去曾购买俄罗斯生产的黄金,作为增加政府储备的一种方式,但它可能看到了支撑现有供应的成效,因为黄金是一种与任何一个国家或金融体系无关的资产。西方国家的制裁措施还使得在俄罗斯经营的黄金生产商难以向全球出售其生产的黄金,这使得俄罗斯政府成为维系运营的关键买家。

不断上升的全球通胀率是支撑今年金价走势的另一关键因素。特别是2022年初,美国消费者价格指数(CPI)出现加速上升趋势,使年度通胀率达到40年来的高点。过去几年,金币和金条的需求一直很强劲,近期地缘政治事件似乎只是起到推动作用,一些市场的现货价格溢价水平均有所上升,自3月以来黄金现货结算价格多次高于期货价格,截至当前最新价格,黄金现货仍略高于期货价格,这在一定程度上反映出可用的实物供应相对于需求而言存在短缺。

三大关键因素支撑黄金股

黄金一直表现良好,但Steve Land及其团队仍认为有许多潜在驱动因素可能推动金价进一步走高。他们认为,黄金可能受益于新一轮市场波动加剧,以及新冠疫情对经济增长的负面影响挥之不去。俄乌紧张局势给全球经济增长带来了更广泛的不确定性,黄金的一个典型特征是它与其他资产类别的相关性非常低,这使得人们在动荡的市场中将黄金作为投资组合多样化工具的兴趣大增。

Steve Land及其团队表示,作为金矿类股票的投资者,他们预计可能在该行业内获得三个关键的价值创造活动的敞口:(1)通过勘探发现新的黄金;(2)新矿山开发成功;(3)稳固的矿业资产运营,专注于产生强劲的自由现金流。

金价的方向性波动是短期内股票表现的关键驱动因素,但Steve Land及其团队认为,关注行业的长期动态也很重要。过去两年中,黄金平均价格超过1750美元/盎司,这一价格水平为大多数黄金生产商提供了高利润背景。在全球铜供需平衡历来紧张的情况下,更高的副产品铜信贷(在世界许多地方,铜矿通常与黄金一起被发现)进一步支持了2021年和2022年初强劲的现金流生成。在许多情况下,有助于抵消目前整个采矿行业正经历的个位数成本通胀。

在过去两年,黄金生产商的利润率持续高于以往的黄金周期。与以往周期不同的是,大多数黄金公司并没有追求增长,而是更加注重成本控制和现金创造。

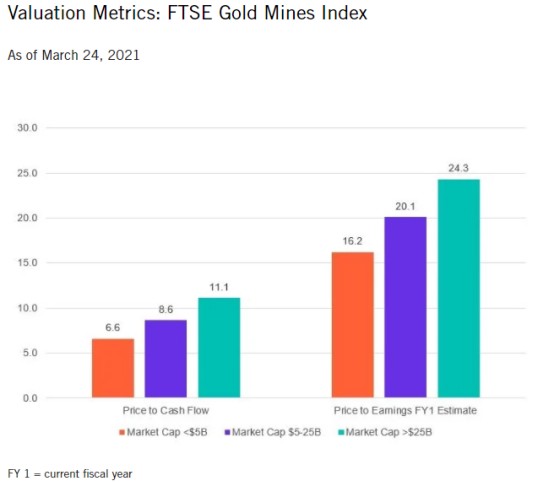

当前的周期也有些独特性,因为进入黄金市场的新资金大多青睐实物黄金交易所交易基金(ETF)。因此,在过去几年中,我们看到黄金类股票曾引领周期市场,不断上涨的金价推高了黄金股票。因此,尽管两者之间的相关性仍然很高,但估值倍数仍然相当低,价格与现金流倍数常常随着金价的上涨而下降,尤其是在中等规模的生产商中。

尽管Steve Land及其团队认为黄金矿业公司整体经营状况比1971年以来世界脱离金本位制以来的任何时期都好,但与黄金周期上升的历史水平相比,许多公司的市盈率非常低,相对一般市场而言价格也很低。Steve Land及其团队表示,当投资者认为价格在中期内可能会走弱时,他们团队预计现在的交易机会可能来自高度周期性企业,但这似乎与投资者是实物黄金净买家的市场不一致(在这种市场中,实现获利的唯一途径是让价格走高)。

在当前价格下,大多数黄金生产商都能产生可观的现金流,并拥有真正的自由现金流来回报给投资者,即使是在对其业务进行再投资之后亦是如此。因此Steve Land及其团队认为,这为那些相信金价可以维持在当前价格水平或走高的人创造了一个有吸引力的机遇,因为他们认为,许多黄金类股票目前折现价值远低于黄金现货价格。

之前的黄金上涨周期通常伴随着股票估值倍数的扩大,这反映出投资者认为金价未来将进一步走高,如果金价不走高,就有很大的下行可能性。尽管他们预计黄金类股票将继续波动,但同时认为,下行风险已被当前较低的估值和更强劲的资产负债表所缓解,在价格由趋平转高的环境之下,黄金股票的表现应优于实物黄金。

根据该团队的分析,许多规模较小的黄金生产商——这些公司通常仍处于建设新金矿的勘探和开发阶段,这些股票的估值要比它们的同行低得多。处于开发阶段的公司有机会推进项目并扩大资产规模,随着项目进入生产阶段,资产规模往往会随着时间的推移而扩大。

当然,还有一大潜在的主题是,许多已建立的、资本雄厚的黄金矿商没有对目前的业务进行足够的再投资以有机化维持现有的生产基地。因此,收购规模较小的公司很可能是一种较有效的方式,既可以补充枯竭的黄金储备,又可以增加产量,从而帮助它们提高相对于竞争对手的优势。但该团队目前倾向于“生产前性质的”黄金公司,认为这些股票仍可能受益于较高的金价,同时提供更好的机遇,在不受金价波动影响的情况下为股东释放价值。

Steve Land及其团队表示,尽管美国和全球其他国家的经济状况有了显著改善,但在经历了两年由新冠疫情引发的封锁和限制政策之后,全球经济增长仍处于重压之下,全球经济全面复苏之路在世界各地都不太可能一帆风顺。

而俄乌局势使复苏之路更加复杂。在这种环境下,他们认为通胀将成为许多国家面临的主要问题,因为政府可能会寻求通过紧缩政策来摆脱自新冠疫情爆发以来被迫承担的额外债务。这可能会推动这些地区对黄金的需求,因为黄金被认为是通胀环境下持有纸币的一种经过验证的替代选择。

风险也不可忽视

Steve Land及其团队在报告中同样提到了相关风险。所有的投资都有风险,包括可能的本金损失。投资的价值可能会下跌,也可能会上涨,投资者可能无法收回全部投资。由于影响个别公司、特定行业或部门或整体市场状况的因素,股票价格有时会迅速而剧烈地波动。贵金属行业涉及黄金和其他贵金属价格的波动,并且更容易受到经济环境和监管制度发展的影响。另外,在经济稳定增长时期,传统的股票和债务投资可能提供更大的升值潜力,黄金和其他贵金属的价格可能受到不利影响。

特别风险与外国投资有关,包括货币波动、经济不稳定和政治发展。在新兴市场投资,除了与这些市场规模较小和流动性较差有关的风险外,还涉及与这些因素相关的更高风险。规模较小和较新的公司可能对不断变化的经济状况特别敏感,因此它们的增长前景不如那些更大、更成熟的公司那样具有确定性和可预测性,而且它们可能波动性更大。非多元化投资组合较多元化投资组合有更大的价格波动风险。

扫码下载智通APP

扫码下载智通APP