2021年公募基金年报大数据解读

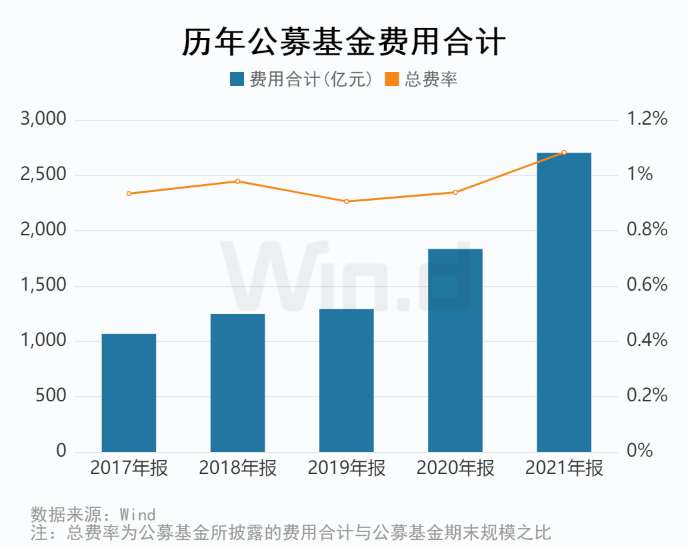

2021年公募基金延续近几年快速发展的趋势,公募基金规模历史性地站上了25万亿台阶,位居全球第四。随着公募基金规模快速扩大,去年公募基金管理费、托管费和交易佣金等收入均快速增长。公募基金各项费用合计达2700亿元,突破2000亿大关。而公募基金总体费率水平维持在低位。按总体费用占基金在管规模比计算,去年基金总体费率为1.08%。在资产配置方面,以高端制造为代表的硬科技逐步成为公募基金的核心资产。

// 资产配置篇 //

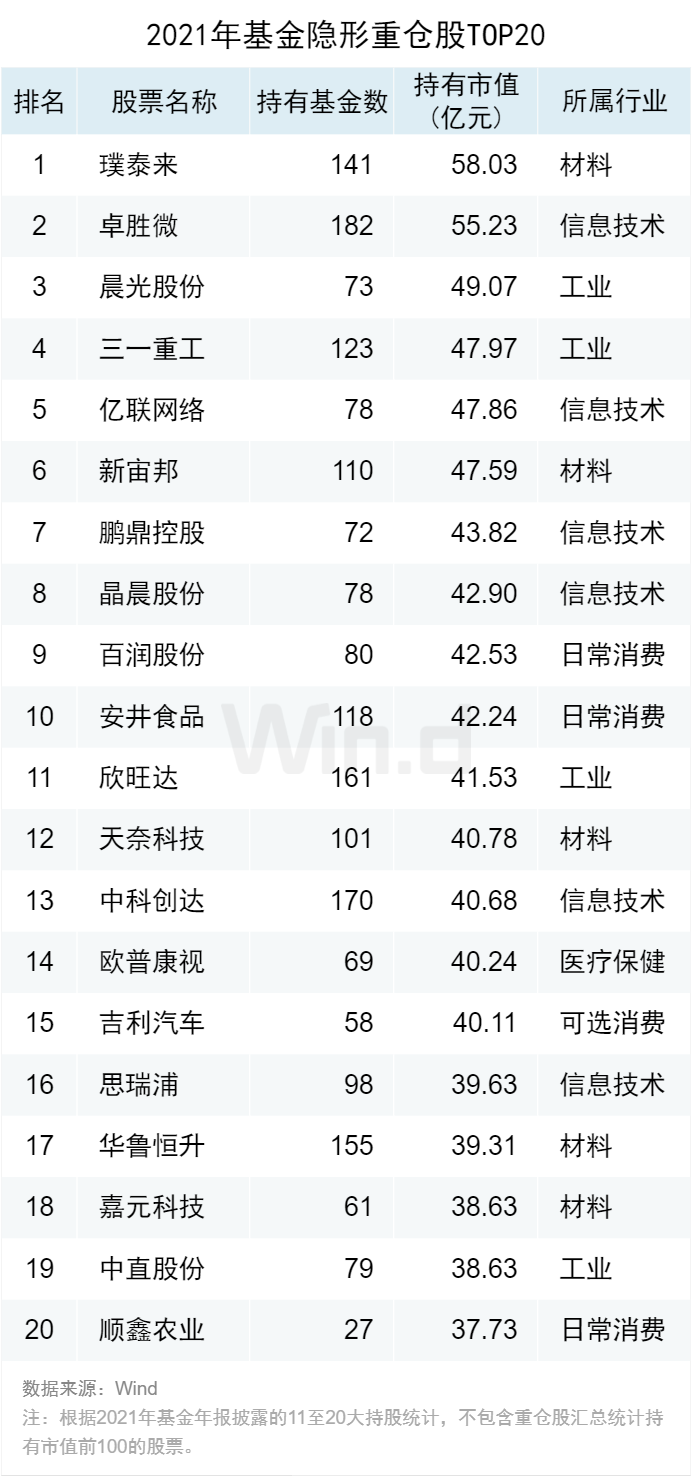

基金隐形重仓浮出水面,公募悄然布局专精特新企业

随着2021年基金年报陆续披露,一批基金“隐形”重仓股得以浮出水面。根据年报披露的11至20大持股,并剔除重仓股持有市值前100名的股票统计,公募基金第一大隐形重仓股为璞泰来(603659.SH),共位列141只基金的11至20大持股,合计持有市值达58亿元。从行业分布看,公募基金隐形重仓股重点布局了高端制造企业。前二十大隐形重仓中,属于材料和工业行业的企业达9家。相比重点布局大消费的基金重仓股,隐形重仓股更偏向于配置具有科技实力的行业小巨人。

按持股占流通股比统计,公募基金持有比例最高的是艾为电子(688798.SH),持股占流通股比例达75.96%。此外,诺唯赞(688105.SH)和华利集团(300979.SZ)的基金持股比例也超过60%。从基金持股占流通市值比前二十名股票看,公募基金在一批专精特新企业中具有较强的影响力。

2021年,公募基金大幅增持的股票涨幅显著。按持股占流通市值比统计,增持前二十名的股票去年均取得正收益。其中,排名第十四的联赢激光(688518.SH)涨幅高达225.16%。

2021年,基金减持占流通市值比居前的股票表现分化,减持比例最高的安克创新(300866.SZ)去年股价下跌37.30%。

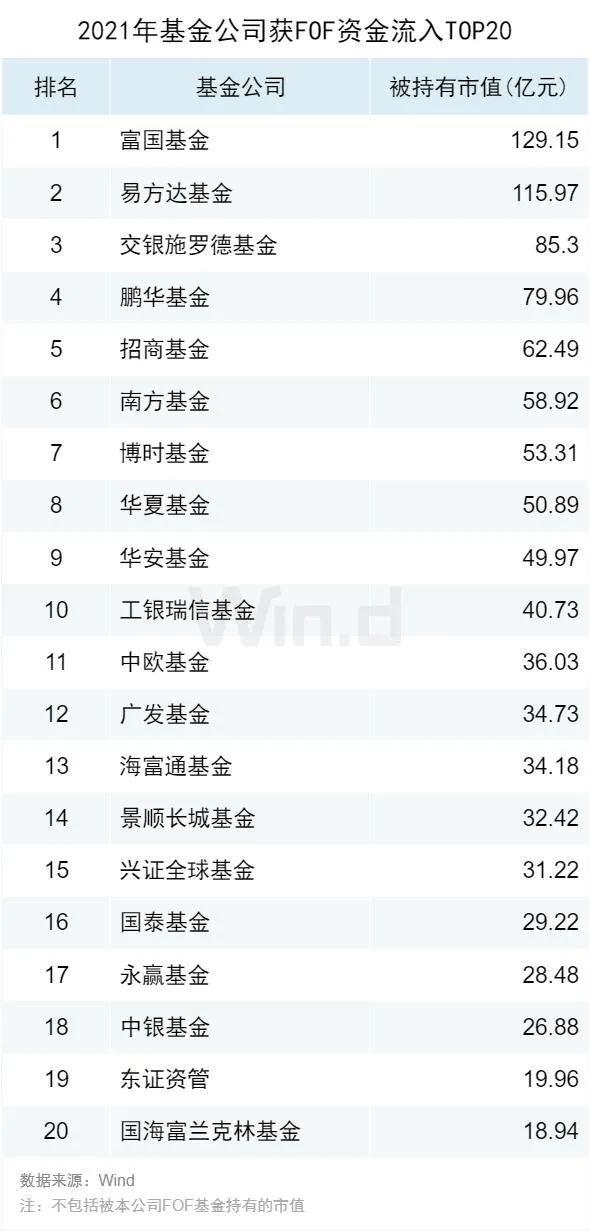

FOF偏好中低风险基金,富国夺得FOF资金流入榜首

2021年FOF基金快速发展,年内新发FOF基金94只,发行规模高达1194.86亿元,为去年年初FOF总规模的1.3倍。公募FOF基金作为市场上的聪明钱,对于资产配置和基金选择具有引领市场的作用。从2021年年报披露数据看,FOF重仓的基金以中低风险品种为主,其中,持有交银纯债市值最高,达32.13亿元。

从基金公司层面看,剔除本公司FOF基金所持有的基金市值,富国、易方达和交银施罗德位居FOF资金流入前三甲,被持有市值分别为129.15亿元、115.97亿元和85.3亿元。

// 持有人结构篇 //

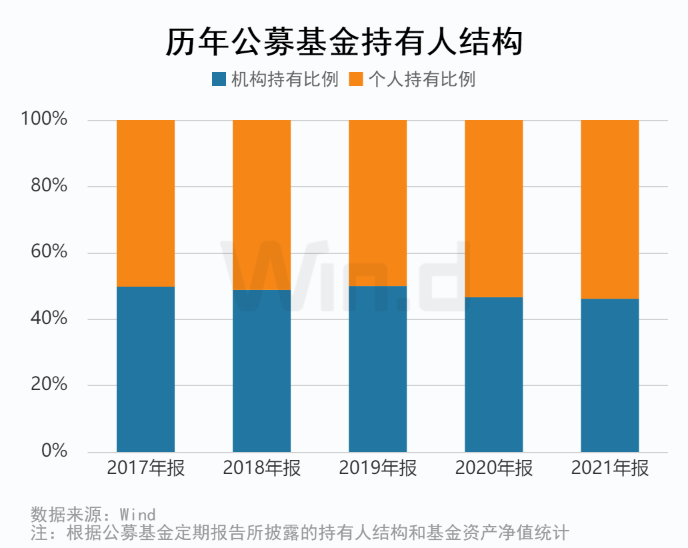

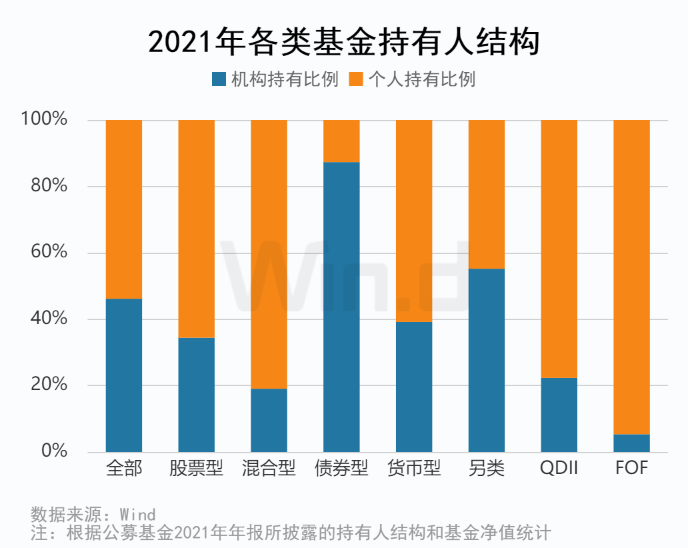

个人持有公募基金占比持续上涨,机构偏好配置ETF

截止2021年底,个人持有公募基金市值超13万亿元,占比达53.84%。近几年随着居民财富配置向公募基金转移,个人投资者持有公募基金比例节节攀升。2021年个人持有占比相比2020年上涨0.44%,为2015年以来新高。

而从各类型基金看,机构投资者仍是债券型和另类投资基金的主要持有人,机构持有人占比分别是87.31%和54.78%。而混合型、股票型和QDII基金主要由个人投资者持有,个人持有占比分别为80.94%、65.59%和77.69%。

机构投资者具有较强的专业选基能力,其持仓动向对于基金配置具有引导作用。在以个人持有为主的股票型基金中,机构投资者更偏好ETF基金,2021年机构持有市值前二十的股票型基金均为ETF基金。

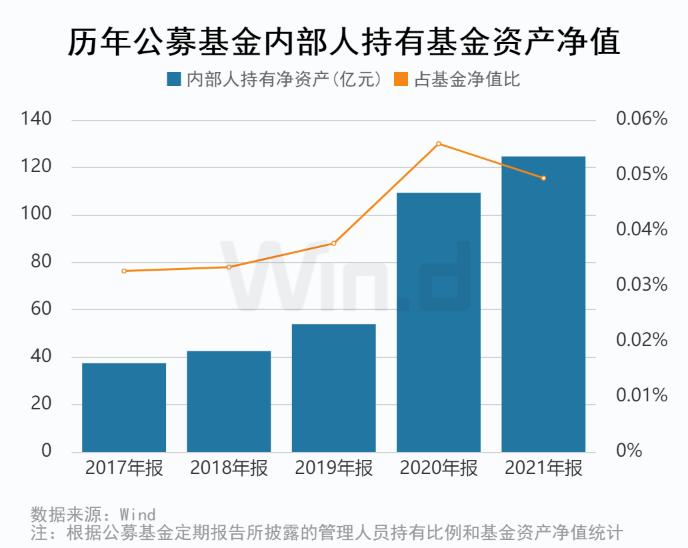

基金公司内部人持有基金的市值反映了基金从业人员对其所管理的基金的信心。近年基金内部人持有基金资产净值规模持续上升,2021年底合计持有超124亿元。

// 费用收支篇 //

规模上涨驱动公募基金费用创新高,基金总体费率处于历史低位

2021年公募基金各项费用达2700亿元,首次突破2000亿大关。公募基金费用上涨主要得益于基金规模快速扩张和资金向权益类基金转移的趋势。按合计费用占基金合计在管规模比计算的2021年基金总费率为1.08%,相比去年有所上涨,但仍处于历史较低水平。

公募基金管理费收入超千亿,易方达、广发、汇添富位列管理费收入三甲

公募基金管理费是市场关注的焦点,受益于2021年基金在管规模历史性的大跨越,整体基金管理费收入大幅增长。根据2021年披露年报数据统计,公募基金管理人从基金资产中计提的管理费超千亿级别,达1425.87亿元,相比2020年增长了52.01%。

分类型看,各类基金管理费均有不同程度的增长,其中股票型基金和混合型基金管理费上涨是整体管理费上涨的主要驱动力。上述类型基金2021年管理费收入分别为198.20亿元和765.34亿元,分别上涨56.72%和79.71%。受益于FOF基金和QDII基金逐步获得市场认可,FOF基金和QDII基金管理费分别大幅上涨154.61%和97.77%。

从基金公司角度看,管理费收入位居前三的分别为易方达、广发和汇添富。上述公司2021年管理费收入均超过70亿元。其中,易方达管理费收入超百亿,达106.06亿。此外,富国、华夏、南方、中欧和嘉实五家基金公司的管理费收入也超过了50亿元。从管理费收入涨幅看,前二十名基金公司中中欧、景顺长城和易方达三家管理费收入涨幅超85%。管理费收入前二十名基金公司平均管理费涨幅达58%。

基金公司并不能得到账面上的全部管理费收入,银行、第三方基金销售公司等基金销售渠道也要从中分一杯羹,客户维护费是其中一项重要的支出。按2021年年报披露数据统计,全市场177家公募基金公司(含公募化资管机构)共向基金销售机构支付客户维护费408亿,相比2020年大幅上涨165亿元。剔除客户维护费后,公募基金管理费净收入为1017亿元。2021年基金向销售机构支付的客户维护费占管理费收入的28.6%,而2020年和2019年分别为25.9%和22.9%,呈持续上涨趋势。

从基金公司层面看,客户维护费占管理费收入比差异较大。2021年客户维护费前二十名的基金公司中,十一家基金公司的占比超过30%。占比最低的基金公司为华夏基金,为25.68%。

银行托管费收入达289亿元,工商银行、建设银行、中国银行位列前三

受益于2021年基金规模节节攀升,基金托管费也快速上涨。按2021年年报数据统计,公募基金共向托管行支出托管费289亿元,相比2020年上涨44%。值得关注的是,基金托管业务头部效应明显,工农中建四大行合计收取托管费151.84亿,占2021年公募基金全部托管费的52%。其中,工商银行(601398.SH)、建设银行(601939.SH)和中国银行托管费收入位居前三,均超过30亿元。股份制银行中,招商银行(600036.SH)、兴业银行(601166.SH)和中信银行位居前三名,均超过16亿元。

公募基金支付交易佣金达222亿元,中信证券获得佣金16亿元

2021年年报数据显示,2021年公募基金共向券商支付交易佣金222亿元,同比大幅上涨60%。其中,中信证券以16.67亿元佣金夺得冠军,大幅领先其他券商。长江证券和广发证券分别以11.81亿元和11.55亿元佣金收入分列二、三位。不过从增幅上看,中金增幅最大,相比去年涨幅达109%。

本文编选自微信公众号“Wind资讯”,智通财经编辑:楚芸玮。

扫码下载智通APP

扫码下载智通APP