一季度全球市场回顾:美股创两年来最差季度表现

报告指出,俄乌冲突以及不断上升的通胀压力在第一季度成为了市场的主导因素。2月下旬俄乌冲突的爆发引起了全球震动,并波及金融市场,导致股市下跌、债券收益率上升。此外,由于俄罗斯是包括石油、天然气和小麦在内的几种重要大宗商品的主要生产国,冲突以及美国、欧盟等对俄实施的大规模制裁推动大宗商品价格飙升,这导致了通胀的进一步飙升以及供应链的中断。

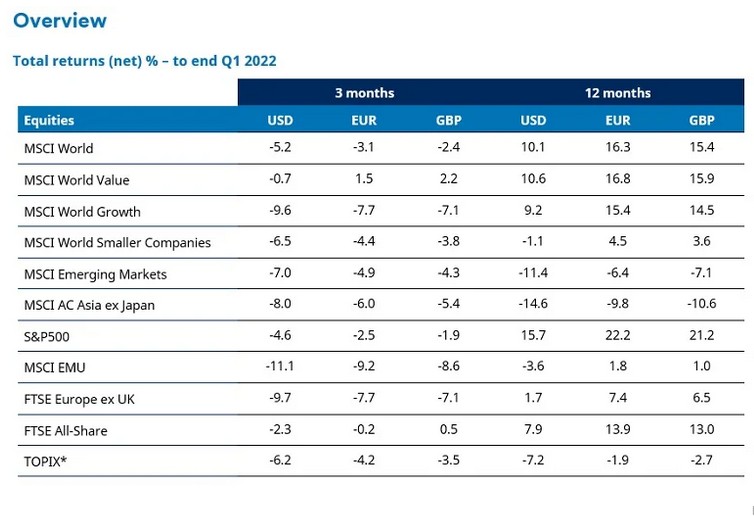

以下是对各大市场第一季度的回顾。

美国

标普500指数第一季度累跌4.9%,为2020年3月以来表现最差季度。

俄乌冲突爆发后,美国及其盟友对俄罗斯实施了一系列严厉制裁,包括对俄罗斯石油、天然气和煤炭实施禁运。此外,俄罗斯金融体系也受到制裁:俄罗斯中央银行的资产被冻结、美国及其盟友禁止部分俄罗斯银行使用SWIFT(银行结算系统)并试图阻止俄罗斯进入全球金融体系。许多大型国际公司也已经撤出俄罗斯市场。

尽管美国经济数据仍保持稳定,但目前的俄乌局势加剧了人们对通胀压力(尤其是食品和能源方面)的担忧。最新的非农数据显示,美国3月非农就业人口新增43.1万,2月经修正后为增加75万;失业率从2月份的3.8%下降到3月份的3.6%,工资继续增长但尚未赶上总体通胀率。美国2月份消费者价格指数(CPI)同比上涨7.9%,为40年来新高。

美联储在3月宣布加息25个基点,多位美联储官员都呼吁采取更积极的紧缩措施。市场预计,美联储在今年剩余时间将进一步加息。

相对而言,能源类股和公用事业类股表现强劲,以温和的涨幅跑赢了下跌的大盘;科技、通讯服务和非必需消费品则是表现最弱的行业。

欧元区

欧元区股市第一季度大幅下跌。由于欧元区与俄罗斯、乌克兰有着密切的经济联系(尤其是对俄罗斯石油和天然气的依赖),俄乌冲突爆发后,欧元区受到了极大影响、

俄乌冲突导致能源价格飙升,并引发了对能源供应安全的担忧。德国暂停了北溪二号天然气管道的审批,欧盟委员会宣布了一项名为RePowerEU的计划,旨在使天然气来源多样化并加快可再生能源的推广。然而,与此同时,人们担心高昂的能源价格将对企业和消费者需求造成压力,从而打击经济活动。

整个第一季度,能源行业是唯一实现正回报的行业,跌幅最大的是非必需消费品和信息技术(IT)行业。对消费者支出的担忧导致零售商股票下跌,且俄乌冲突加剧了供应链的中断,打击了多种产品的零部件供应。

为了应对不断上升的通胀,欧洲央行计划在9月底结束债券购买。欧洲央行行长拉加德暗示,今年可能会出现首次加息。数据显示,欧元区3月份通胀率攀升至7.5%,创下纪录最高水平,且大幅高于2月份的5.9%。

俄乌冲突持续和不断上升的通胀导致经济活动前瞻性指标小幅回落,欧元区3月份综合采购经理人指数(PMI)由2月份的55.5降至54.5,但仍处于扩张区间。

英国

英国股市第一季度表现强劲。由于投资者逐渐消化俄乌冲突带来的额外通胀冲击,在石油、矿业、医疗保健和银行等行业的推动下,英国富时100指数追踪的大盘股第一季度均出现上涨。银行股走强反映出利率预期的上升,英国央行已先于其它发达经济体央行加息。

在第一季度,一些传统上属于防御型的板块表现有所上升,但对全球经济衰退的间歇性担忧导致一些“更安全”的股票出现周期性抛售。由于俄乌冲突的不确定性增加,市场波动加剧。

英国央行在第一季度连续两次加息25个基点,基准利率目前为0.75%。由于以消费者为中心的领域表现不佳、传统上对经济敏感的领域同样如此、再加上提供未来高增长潜力的市场也表现落后,这些因素共同导致英国中小盘股表现不佳。

根据英国预算责任办公室(OBR)的数据,英国消费者价格指数(CPI)同比涨幅预计今年将达到约9%的峰值。OBR表示,预计CPI将在2022年第四季度同比上涨8.7%(此前预测在2022年第二季度达到4.4%的峰值),然后在2023年第一季度回落。

日本

在1、2月的疲软之后,日本股市在3月上涨,但在第一季度结束时略低于2021年底的水平。这是在美国利率前景发生变化、俄乌冲突爆发以及能源价格大幅上涨的情况下发生的。

从今年年初开始,日本股市的基调就由美联储会议纪要的公布、以及市场对美国利率预期的相关变化所决定。这一点在价值股的出色表现上尤为明显,尤其是银行和保险等金融相关行业。

此后,地缘政治事件主导了2月份的日本股市。尽管地理位置接近,但俄罗斯对日本而言是一个相对较小的贸易伙伴,约占日本出口的1%和进口的2%。日本从俄罗斯进口能源、尤其是液化天然气,而出口主要集中在与汽车相关的领域,大部分日本汽车制造商都采取了行动以断绝与俄罗斯市场的联系。

3月,日元兑所有主要货币的汇率均大幅走低,日元兑美元汇率更是跌至6年低点。尽管今年预期的利差已经扩大,但鉴于日元在不确定时期被视为避险资产,日元走软的规模和时机都不同寻常。

在3月最后一周,日本央行连续几天进行了固定利率债券购买操作。这一前所未有的举措明确表明,日本央行有意捍卫0.25%的债券收益率上限,并将暂时维持超宽松政策。

亚洲(日本除外)

在动荡而充满挑战的市场环境中,亚洲(日本除外)股市在第一季度经历了大幅下跌。疫情的反弹影响了亚太许多地区的经济活动,中国内地、香港、韩国等地的股市均出现下跌,印尼、马来西亚、泰国、菲律宾等国的股市则走高。

新兴市场

在地缘政治紧张局势的主导下,新兴市场股市在第一季度同样表现不佳。美国及其盟友对俄罗斯实施的一系列制裁推高了大宗商品价格,并引发了人们对通胀、政策收紧和经济增长前景的担忧。

在MSCI新兴市场指数涵盖的市场中,主要小麦进口国埃及表现最差,部分原因是该国货币相对美元贬值了14%。相反,拉美市场均出现强势上涨,巴西领涨,其他新兴市场中的大宗商品净出口国也出现了大幅增长,包括科威特、卡塔尔、阿联酋、沙特阿拉伯和南非。

全球债市

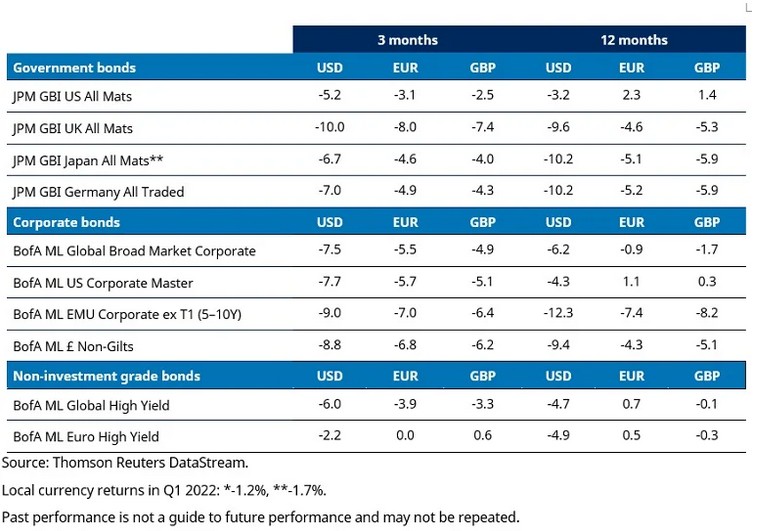

第一季度,金融市场动荡不安,俄乌冲突占据了新闻头条。冲突刚开始时,市场出现了向避险资产的短暂轮动,但投资者总体上似乎将注意力集中在居高不下且仍在上升的通胀压力上。

全球范围内,政府债券收益率急剧上升。各大央行出人意料地采取了强硬态度,市场押注货币政策正常化的步伐将加快。不同市场的债券收益率变化幅度不同:美国国债市场正处于有记录以来最严重的抛售之中,欧洲核心国家和英国的债券收益率走势则没有那么明显。

美联储在3月份加息25个基点符合市场预期,市场预计美联储在2022年剩余时间里还有多次加息。10年期美债收益率从1.51%飙升至2.35%,2年期美债收益率则从0.73%飙升至2.33%。

英国10年期国债收益率从0.97%攀升至1.61%,2年期国债收益率从0.68%攀升至1.36%。英国央行在2月份连续第三次加息,但人们对英国经济前景感到担忧。

欧洲央行在2月份出人意料地转向了更加强硬的立场。拉加德表示,不再排除在2022年加息的可能性,并证实将加快减少资产购买。德国10年期国债收益率从-0.18%升至0.55%,2年期国债收益率从-0.64%升至-0.07%;意大利10年期国债收益率从1.18%升至2.04%。

公司债券的回报明显为负,表现逊于政府债券。高收益债券利差的扩大幅度超过了投资级债券,但由于收入的原因,高收益债券的总回报率为负。

新兴市场债券收益率为负。在新兴市场货币中,拉丁美洲表现良好,巴西雷亚尔表现尤其突出,但亚洲和中东欧货币下跌。

按Refinitiv全球焦点指数(Refinitiv Global Focus Index)衡量,可转换债券的跌幅按美元计算为下跌6.4%,表现差于MSCI国际指数5.2%的跌幅。由于市场波动较大,企业不愿在股价较低的情况下发行可转换债券,新发行市场依然低迷。

大宗商品

在能源和小麦价格大幅上涨的推动下,标普-高盛商品指数(S&P GSCI Index)在第一季度表现强劲,能源是该指数中表现最好的组成部分。由于全球能源需求不断上升,且俄乌冲突引发市场供应担忧,石油、天然气、汽油等价格强势上涨。

在农作物方面,小麦和玉米价格均大幅上涨,原因在于俄乌冲突令人们担心供应将遭受打击(俄罗斯和乌克兰占全球小麦出口的30%左右)。

在工业金属方面,镍、铝、锌价格大幅上涨;在贵金属方面,黄金、白银小幅上涨。

扫码下载智通APP

扫码下载智通APP