猪周期:资金抢跑迎券商唱空

2022年的第一季度,全球资本市场大幅动荡,投资难度飙升。而在A股市场中,生猪养殖是表现相对较好的板块之一,其中不乏大牛股。

智通财经APP统计发现,截至4月8日,A股生猪养殖板块中,年迄今涨幅超20%的标的多达8个,其中傲农生物(603363.SH)年迄今涨幅91.26%领涨板块,巨星农牧(603477.SH)年迄今涨幅超60%、新五丰(600975.SH)年迄今涨幅48%。

股价亮眼的背后,是市场预期生猪养殖产能去化接近尾声,行业有望在今年内迎来反转。但市场中也出现了不同的声音。

东北证券日前发布研报称,自2021年能繁母猪存栏反转以来,养猪股已经历了3轮炒作,每一轮新入场资金都不会选择原来机构资金持仓比例较高的品种进行布局,后两轮生猪养殖板块的上涨更多的是由资金因素驱动,缺乏行业基本面支撑。其明确表示,猪周期今年不可能出现反转,明年反转的概率也偏低。

该研报发布后,在“机构做空”与大市低迷的双重影响下,生猪养殖板块于4月7日遭受重挫,金新农(002548.SZ)、天康生物(002100.SZ)、唐人神(002567.SZ)、温氏股份(300498.SZ)等股的跌幅均在4%以上。

多空消息的不断交织下,猪周期究竟何时反转成为了投资者迫切追寻的答案。

出栏高峰令猪价承压

生猪养殖是一个周期行业,即使是行业规模化进程较高的美国与加拿大,猪价同样呈现出了周期波动,猪价的波动幅度并未伴随规模化的推进而出现明显缩窄。且猪周期的时间长度与规模化之间没有明显规律。

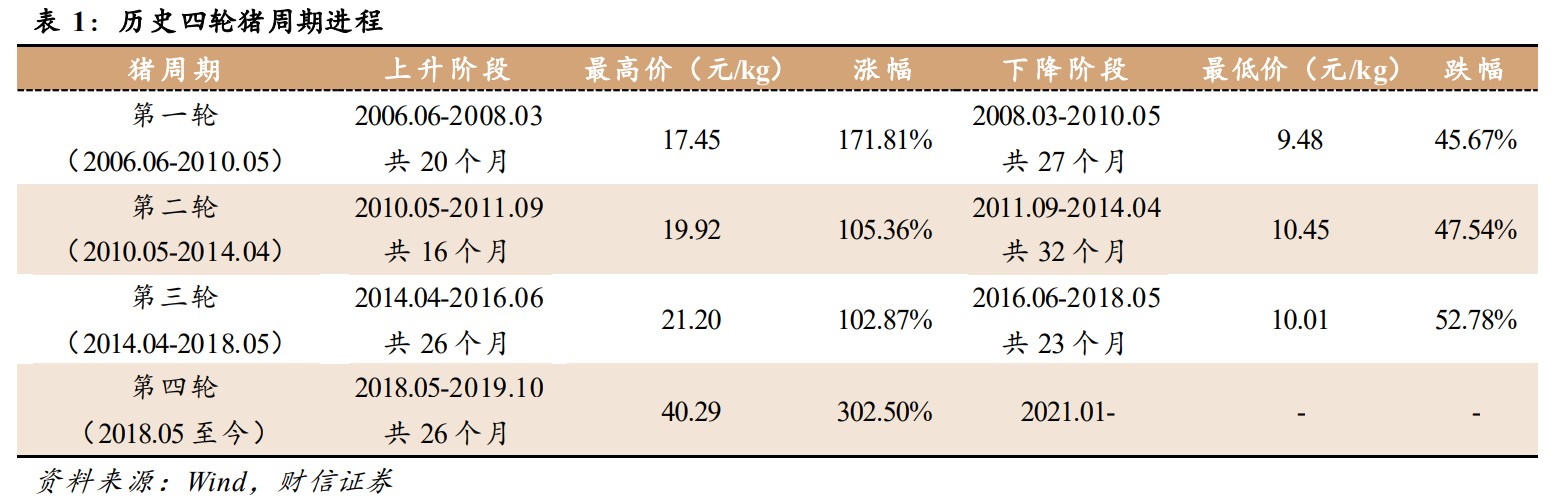

而在国内市场中,从2006年至今,生猪养殖共经历了四轮猪周期。据财信证券的数据显示,在前三轮周期中,猪价上升阶段的时间分别为20个月、16个月、26个月,最高猪价分别为每公斤17.45元、19.92元、21.2元,涨幅均超100%;下跌阶段的时间分别为27个月、32个月、23个月,猪价跌幅接近50%,最低价在10元/公斤左右。

而在第四轮周期中,由于非洲猪瘟与环保政策的影响,行业产能加速去化,猪价在26个月内大涨302.5%至40.29元/公斤。从猪易通的数据来看,2020年由于疫情的影响,猪价维持高位震荡。

但自2021年开始,随着疫情防控和复工复产的加速推进,生猪产能持续恢复致使猪价迅速下跌,从2021年1月份的35.68元/公斤迅速下跌至9月份的12.7元/公斤,猪价较此轮高点38.3元/公斤(猪易通数据最高点)跌幅超66.84%。后续的10-12月份则因季节性需求提升的影响产能去化有所放缓,进入2022年后猪价则再度开始下跌。

据猪易通数据显示,2022年1-3个月,全国外三元生猪价格分别为14.72元/公斤、13.04元/公斤、12.52元/公斤,即使一季度内中央启动了两批猪肉收储共计7.8万吨也未能阻挡猪价下跌,这也与一季度是行业淡季有一定关系。

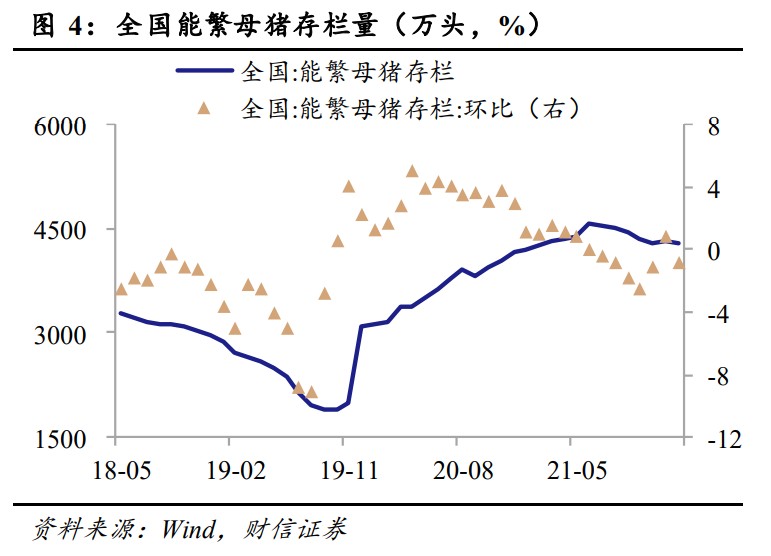

但目前的猪价还未见底。众所知周,能繁母猪妊娠4个月生出仔猪,仔猪育肥6个月成为生猪后可出栏,即能繁母猪存栏最高点的10个月后,是生猪出栏数量的最高点。而在本轮猪周期中,2021年6月迎来能繁母猪存栏的高处拐点4564万头,这就意味着2022年4-5月份将迎来生猪出栏高位,这必将另猪价再度承压。

严峻考验仍未来临

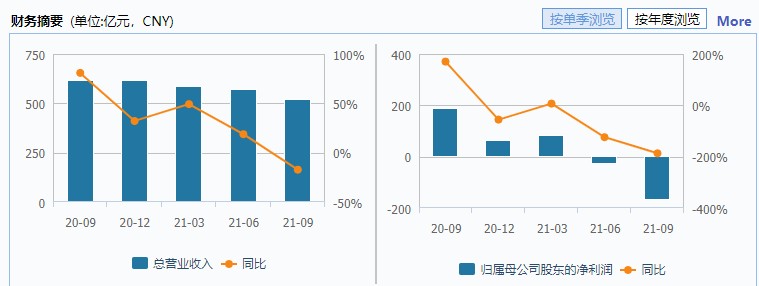

猪价的持续下行给猪企造成了较大压力,早在2021年第二季度时,已上市猪企便整体开始亏损。据wind数据显示,已上市所有猪企的整体收入增速自2021年第三季度开始负增长,整体归母净利润则从二季度便转为亏损28.71亿元,第三季度整体亏损则高达167.27亿元。

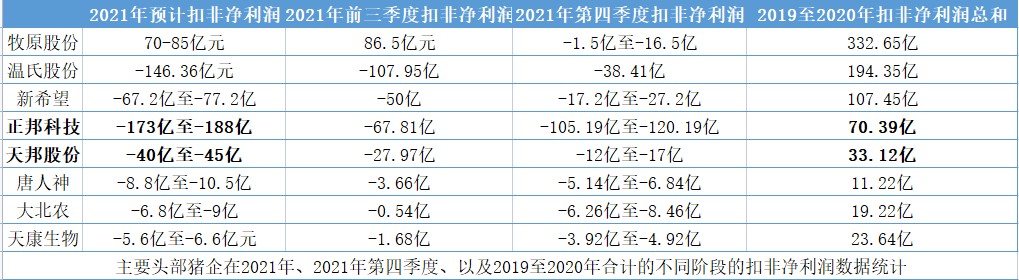

若从主要头部猪企发布的2021年业绩预告数据来看,整体亏损仍在加剧且分化程度较大。其中,牧原股份作为行业龙头低养殖成本的优势显著,其2021年的扣非归母净利润预计为70-85亿元人民币,是被统计对象中2021年唯一一个盈利的,2021年第四季度预计仅亏损1.5亿至16.5亿。据市场消息称,牧原股份2021年6、7月份商品猪的完全成本在15元/公斤左右,部分优秀子公司已实现12.5元/公斤的完全养殖成本。

而正邦科技与天邦股份的表现则让市场“震惊”。据业绩预计公告,正邦科技2021年的扣非归母净亏损在-173亿至-188亿之间,而公司2019至2020年合计的扣非净利润仅70.39亿元,即2021年的亏损是前两年合计利润的2.5倍左右。天邦股份也表现出了相同的趋势,其2021年的亏损是前两年合计利润的1.2倍左右。为能筹集应对行业下行风险的资金,正邦科技欲向大北农出售部分饲料控股子公司股权,预计交易对价为20-25亿人民币。显然,大额亏损下,正邦科技已“压力山大”。

之所以在此轮下行周期中表现得如此颓废,是因为正邦科技、天邦股份两家企业在2019年猪价上行时大幅扩张,产能迅速提升。不过,管理能力、养殖成本控制能力的不足导致公司亏损数额飙升。

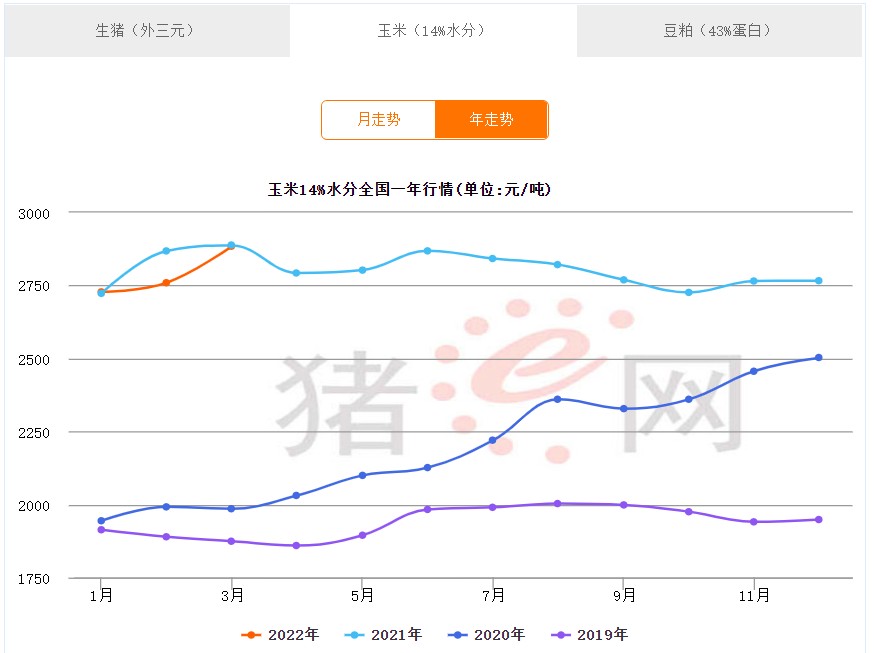

从整个行业来看,截至目前最严峻的时刻仍未过去,在猪价方面,滞后能繁母猪存栏10个月的生猪出栏高峰仍将打压猪价下行;而在养殖成本方面,由于俄乌战争的影响,玉米、豆粕等原材料价格的上行导致猪饲料成本上升,进一步压缩猪企盈利空间。

在猪饲料的结构中,玉米是最主要的原材料,占比约为60%-70%。据猪易通数据显示,2022年以来,玉米价格连续上涨,从1月份的2723.11元/吨涨至3月份的2887元/吨,涨幅6%,即将突破2019年以来的高点。同时,豆粕价格从1月份的3721元/吨涨至4684.75元/吨,涨幅25.9%,已明显突破过往三年豆粕价格的最高价。可以预见,在猪价下行、饲料成本上升两大因素的共同作用下,生猪养殖行业将继续面临严峻考验。

猪价持续于养殖成本下方运行加速产能去化

供给大于需求导致行业下行之时,产能去化将是必然,低于养殖成本的生猪价格必然导致市场中的玩家相继离场,这是周期性行业最本质的特性。但关键在于,拐点何时能够出现?

若类比来看,前三轮周期反转的几个指标在本轮周期中已达到类似水平。首先是猪价,当前猪价较最高价跌幅超66%,而前三轮周期猪价跌幅在50%附近;其次是下行阶段的时间跨度,若从2019年10月的猪价最高点算起至今,中间包括了12个月的高位震荡及15个月的下跌趋势,时间跨度27个月,与前三轮周期也十分相近。因此市场中也有不少观点认为在滞后能繁母猪存栏的出栏高峰在今年二季度释放完毕后,第三季度有望迎来行业拐点。

但另一指标却显示行业去化能力缓慢,尚未达到拐点出现的条件。据农业部最新数据显示,截至2022年2月末,全国能繁母猪存栏量为4268万头,环比仅降0.51%,较2021年6月的高点4564万头也仅缩减6.5%。

为何去化速度如此之慢?可能的原因在于此轮猪价下跌周期中,猪价在养殖成本下方连续运行的时间或许仍不够长。今年2月份时,农业农村部生猪产业监测预警首席专家王祖力向市场披露生猪养殖成本线大概是在15.4元每公斤,若以该成本线为基准,便可清晰知晓猪价运行在成本线下方的月份数量。

2021年前6个月虽然全国猪价快速下降,但仍在成本线上方运行,进入下半年后,猪价低于成本线的月份仅有8、9、10三个月,11、12月份则因需求旺季的影响猪价反弹回暖。进入2022年,截至农业部公布2月末的全国能繁母猪存栏数据时也仅有2个月的时间猪价运行在成本线下方。

但值得注意的是,产能的去化并非是线性的,一旦猪价在成本线下方运行足够月份,散养户及养殖企业资金链断裂带来的产能去化可能会趋近于“雪崩”效应,即某个月份开始能繁母猪存栏数据存大幅下滑的可能,越接近去化尾声,去化的速度越快。在2022年5月份左右迎来生猪出栏高峰后,猪价运行在养殖成本下方的时间有望延长至5个月,因此在4-5月份时,行业去化程度或许会大幅提升,一旦去化幅度超出市场预期,猪周期在下半年反转亦有可能,因此持续观察能繁母猪存栏数量尤为重要。

若产能的去化不如预期,或在疫情的影响下产能去化持续缓慢,那么在2022年5月形成的能繁母猪次高峰或将在2023年的3月份左右释放出栏次高峰,这有望成为继2021年9月、2022年5月之后的猪价第三次探底。

东北证券是为数不多的明确提出今年猪周期不会反转,明年反转概率也较小的券商。其认为,当前猪价是在生猪出栏体重非常轻(同比下降超过10%)、MSY只有16-17(2020年行业供给最紧张时到18以上)的背景下,猪价2022年仍然连续三个月下跌,背后反应的是生猪供给的严重过剩。考虑出栏体重以及MSY的潜在提升能力,其表示存栏至少还要下降15%才能达到供需平衡。

从2月份的能繁母猪存量去化缓慢的程度来看,与东北证券观察的体重、MSY指标数据相吻合,但行业能不能反转,关键的核心在于接下来几个月的能繁母猪存栏量,猪价持续在成本线下运行所带来的去化效果将比2021年下半年以及2022年前两个月更为明显。

小猪企业更具弹性?

行业拐点仍未来临,但A股市场对“抢跑”的演绎可谓是淋漓尽致,生猪养殖板块2022年以来牛股不少,其中傲农生物年迄今涨幅91.26%,巨星农牧年迄今涨幅63.03%,新五丰年迄今涨幅48.9%,京基智农、唐人神、天邦股份、新金农亦有25%以上的涨幅。

但细看此轮生猪养殖板块的表现,可从中发现关键信息,即涨幅较好的个股均是小市值企业,而行业中的实力型选手牧原股份、新希望、温氏股份的表现则相对平淡。从逻辑而言,小市值企业的弹性存在高于大市值企业的可能,这是因为大市值企业在过去三年中产能迅速扩张,行业下行期产能扩张会停止或缩减以防止大额亏损,因此周期反转时,大市值企业业绩增长的主要推动力是猪价的提升。而小猪企在行业底部扩张,可享受“量价齐升”带来更高的业绩弹性,但这一切的基础,都是建立在下半年猪周期反转的前提之上。

从资本市场的角度而言,小猪企业的这波大涨与市场资金的炒作也有较大关系。赛道股“扑街”之后,市场资金纷纷寻找新的投资机会,赌行业的困境反转便是其中之一,比如酒店、旅游等板块的炒作,在行业仍未反转之际,部分相关公司的市值便炒至疫情发生前的水平,已明显背离企业基本面。在这样的市场情绪下,抢跑布局生猪养殖板块的高弹性小猪企业的逻辑比炒酒店、旅游板块更为顺畅。

投资很多时候是一个比拼信息获取的战场,虽然通过对行业的分析能知晓5月份左右的出栏高峰可使猪价在养殖成本下方连续运行至少5个月而加速产能的去化,但去化程度能否达到行业反转的条件需要持续、及时的跟踪,对于普通投资者而言,后知后觉往往是常态。但若把对行业的理解以及相关标的的走势结合起来看,对判断胜率的提升将有明显帮助。

扫码下载智通APP

扫码下载智通APP