中钢洛耐:并非“传统”耐材企业,研发费用率不到6%

科创板“洛阳板块”有望再添一军。

4月19日晚间,证监会官网发布消息称,同意中钢洛耐科技股份有限公司(下文简称“中钢洛耐”)科创板注册上市。

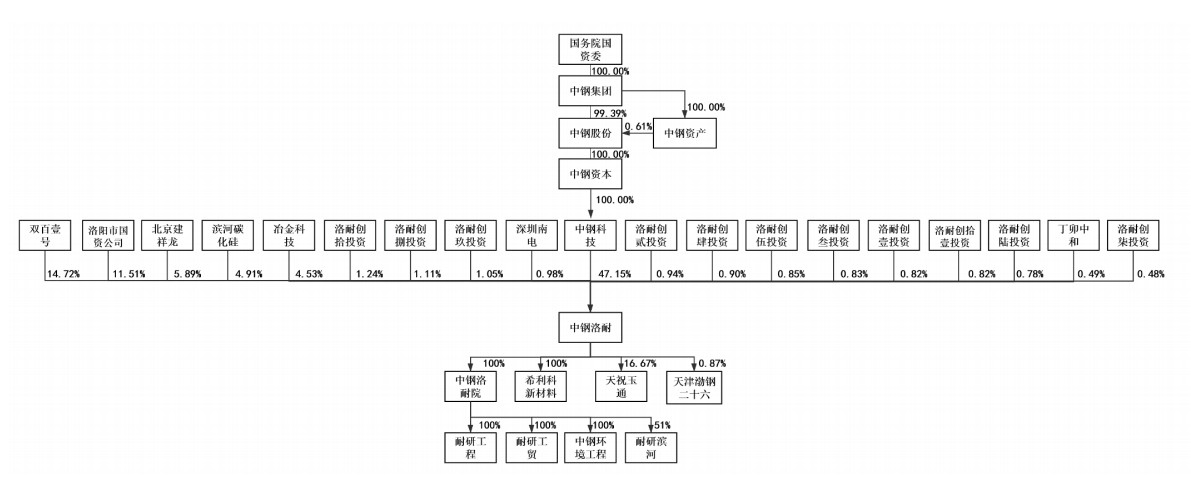

智通财经APP了解到,中钢洛耐是央企中钢集团所属企业。2006年8月,中钢集团和洛阳市国资委决议共同出资设立中钢耐火,中钢耐火便是中钢洛耐的前身。结合股权结构图来看,截止目前该公司控股股东为中钢科技,合计持有公司51.68%股份。而中钢科技背后的实际控制人是中钢集团,这也意味着中钢洛耐的间接控股股东为中钢集团。

而中钢集团的背后的“大boss”则是国务院国资委,这也意味着中钢洛耐是一家“根正苗红”的国企。

(图片来源:中钢洛耐招股书)

从业务模式来看,该公司是一家大型耐火材料生产企业,核心业务是中高端耐火材料的研发、制造、销售和服务,现有硅质系列制品、镁质系列制品、高铝系列制品等8个系列200多个品种的耐火产品,应用于钢铁、有色金属、石油和煤化工、陶瓷、水泥等多个高温领域。

需要指出的是,在国企背景优势的加持下,该公司的营收规模仅次于濮耐股份、北京利尔、瑞泰科技这三家已经上市的耐火材料企业。公司旗下的“洛耐”品牌也成为一个市场认可度相对较高的知名品牌。

接下来,我们不妨透过招股书进一步来看看,中钢洛耐的成色究竟如何,是“虚有其表”还是“名副其实”?

稳定的营收净利润VS不稳定的现金流量净额

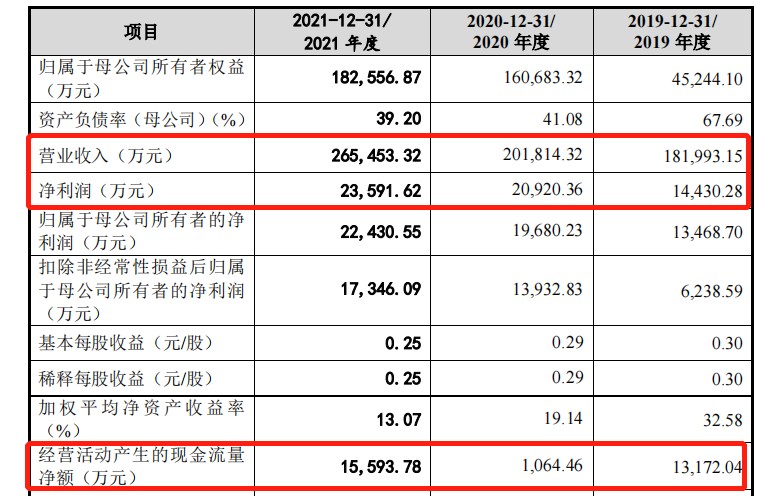

从营收和净利润这两大核心财务指标来看,中钢洛耐近几年处于稳定增长的状态。

据招股书显示,2019年至2021年,该公司实现收入分别为18.20亿元、20.18亿元、26.55亿元,实现净利润分别为1.44亿元、2.09亿元、2.36亿元。整体来看,营收、净利润两大核心指标皆处于较为稳增长状态。

(数据来源:中钢洛耐招股书)

结合收入结构来看,该公司的营收呈现稳定增长的状态,主要得益于主营业务的快速增长:报告期内,该公司的主营业务收入分别为17.84亿元、19.70亿元、26亿元,年复合增长率为20.71%,同时产品的市场占有率也不断提升。

需要注意的是,中钢洛耐的净利润能够录得稳定增长,与政府补助和税收优惠也有一定关系。

报告期内,该公司计入当期损益的政府补助金额分别为3395.46万元、1859.14万元和3171.82万元,占公司利润总额的比例分别为21.18%、8.10%和12.33%,对公司经营业绩影响较大。另外,该公司税收优惠对利润的影响额分别为1055.07万元、2509.56万元和2223.56万元,占公司利润总额的比例分别为6.58%、10.94%和8.64%。

对此,该公司也在招股书中提示风险称,“政府补助和税收优惠,对公司经营业绩影响较大”——如果未来政府对行业支持政策发生变化导致政府补助缩减甚至取消,将会对公司造成不利影响;以及如果公司未来无法通过高新技术企业资格复审,将对公司的经营业绩造成不利影响。

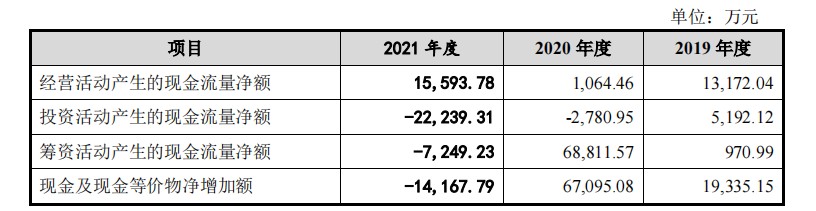

此外,相较于稳定增长的营收和净利而言,该公司的现金流量净额则处于较为波动的状态。

据招股书显示,2019年至2021年,该公司的经营活动产生的现金流量净额分别为1.32亿元、0.11亿元、1.56亿元。其中,2020年经营活动产生的现金流量净额显著低于净利润,主要是由于扣除“三供一业”补助资金的影响后,客户较多使用银行承兑汇票所致。而结合投资活动产生的现金流量净额、筹资活动产生的现金流量净额影响,同期该公司的现金及现金等价物净增加额分别为1.93亿元、6.71亿元、-1.42亿元。

(数据来源:中钢洛耐招股书)

并非传统耐材企业,但研发费用率不算高

从产品的应用领域来看,中钢洛耐的产品主要应用于钢铁、有色金属、石油和煤化工、陶瓷、水泥等多个高温领域。这些应用领域所对应的客户也主要是钢铁、有色、建材等类型企业,而这也就意味着该公司面向的客户主要都是一些传统企业。

虽然业务面向传统企业,但中钢洛耐并非是一家“传统”的企业。

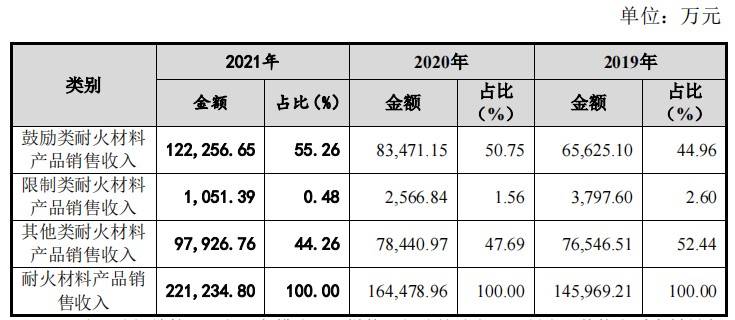

前文已经提到,该公司是一家大型耐火材料生产企业,核心业务是中高端耐火材料的研发、制造、销售和服务。在核心业务的基础上,该公司又将耐火材料产品分为鼓励型产品和限制型产品。

不肖多说,大家也都知道,鼓励类材料主要是指一些技术要求比较高,性能较为优异的耐火材料,而限制类耐火材料则情况反之。从招股书披露的数据来看,报告期内,该公司鼓励类耐火材料产品占耐火材料销售收入比例分别为44.96%、50.75%和55.26%,呈现上升趋势;限制类耐火材料产品占耐火材料销售收入比例分别为2.60%、1.56%和0.48%,呈现下降趋势。

(数据来源:中钢洛耐招股书)

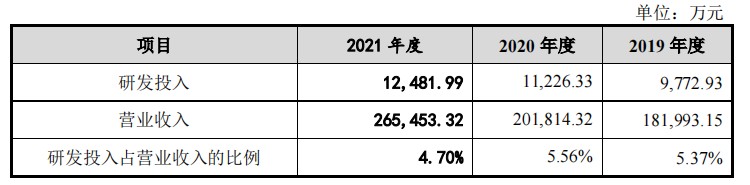

虽然对技术水平要求相对较高的鼓励类耐火材料占比不断扩大,但对照该公司的研发费用率来看,中钢洛耐的研发水平却并不算高:具体而言,2019年至2021年,该公司的研发投入分别为0.98亿元、1.12亿元、1.25亿元,占营业收入的比例分别为5.37%、5.56%、4.70%。

(数据来源:中钢洛耐招股书)

研发水平有待提升这一点中钢洛耐显然也注意到了,从其募集资金用途便可以窥出——此次IPO,该公司拟募资6亿元,用于年产9万吨新型耐火材料项目,新材料研发中心建设项目、年产1万吨特种碳化硅新材料项目,年产1万吨金属复合新型耐火材料项目。

曾受中钢债务危机影响IPO暂缓审议

俗话说得好,“剑能护人,亦能伤人”。在控股股东中钢集团的助力下,中钢洛耐在业内发展的顺风顺水,营收规模仅次于三家已上市的耐火材料企业,但与之相对的是,该公司也因为中钢集团的债务危IPO暂缓审议。

2021年12月15日,上交所官网披露,中钢洛耐的科创板首发上市申请被暂缓审议。原因则是因为科创板上市委对中钢集团债务危机事项给予了重点关注。

据悉,对于中钢集团的债务危机,科创板上市委要求公司说明目前是否有或开始执行明确的债务清偿解决方案,中钢集团是否存在破产清算的风险,目前被质押的控股股东所持公司的股权和间接控股股东中钢股份的股权是否存在被处置的风险。与此同时,上交所还要求公司补充披露中钢集团债务风险是否可能波及发行人中钢洛耐,是否可能对其持续经营造成重大不利影响。

鉴于此,在最新招股书中,中钢洛耐也披露了控股股东中钢集团的“债务重组及偿债风险”。

控股股东债务重组风险方面,2014年下半年以来,中钢集团受宏观经济下行、钢铁行业持续低迷等外部因素及自身经营不善等内部因素影响陷入债务危机。至2021年12月31日,公司间接控股股东中钢集团合并口径负债总额为708.47亿元,资产总额为756.47亿元。由于中钢集团的债务负担较重,根据借款协议,留债的本金需要在2023年、2024年归还完毕;因未达到转股条件,可转债持有人目前尚未行使转股权,中钢集团面临一定的偿债风险。

破产清算风险方面,因债务危机,2016年中钢集团进行债务重组,最终实现了扭亏为盈。而为更妥善化解中钢集团债务风险,2020年10月中国宝武托管中钢集团。目前来看,中钢集团自债务重组以来运行状况良好且资产负债率不断降低,根据国务院国资委的部署安排、中国宝武托管目的、托管后债务重组推进进展等情况分析,中钢集团存在极低的直接破产清算风险,但结合中国宝武、债委会及有关部门出具的承诺或函件等情况,上述风险不会对中钢洛耐持续经营产生重大不利影响。

综上来看,中钢洛耐此次科创板IPO不乏亮点,即背靠央企中钢集团这一棵“大树”、在业内知名度较高、营收规模达到超20亿元的水平。不过,研发水平亟待提升这一点还是值得注意的,毕竟在讲究“科技创新”的科创板市场中,公司的研发费用率的确不算高。

扫码下载智通APP

扫码下载智通APP