中银国际:舜宇(02382)销售强劲增长 给予强力买入评级

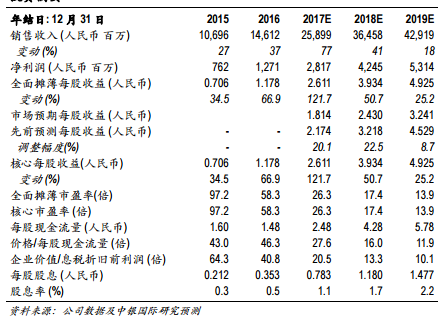

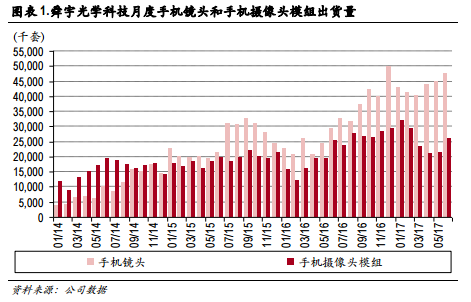

智通财经APP获悉,中银国际发表研报称,舜宇光学科技(02382)发布盈利预喜,2017年上半年盈利预计同比增长120%。强劲的增长主要得益于手机镜头、车载镜头和手机摄像模组出货量快速增长,同 时手机镜头和手机摄像头模组的利润率和平均售价也有所提高。中银国际给予强力买入评级,基于分部加总估值上调目标价至129.00港币。

支撑评级的主要因素

发布盈利预喜,盈利预计同比增长 120%。2017 年上半年,舜宇光学科 技预计获得 120%的盈利增长,主要得益于:1)手机镜头、车载镜头

及手机摄像头模组出货量获得同比大幅增长;2)产品组合改善,手机 镜头和手机摄像头模组的平均售价及毛利率有所提升。

收入和利润率均获得增长。2016年上半年,手机摄像头模组总出货量 增长 42%至1.53亿件,手机镜头出货量增长 81%至 2.62 亿件。手机镜

头方面,分辨率组合优化以及规模扩张带来平均售价增长以及利润率 改善。手机摄像头模组方面,双摄像头的流行促使行业进行整合,导

致双摄像头供应紧张,这将使公司手机摄像头模组的平均售价和利润 率在 2017 年上半年和下半年均获得提升。中银国际预计2017年上半年公 司收入同比增长73%,净利率同比增长2.2个百分点至10.1%。

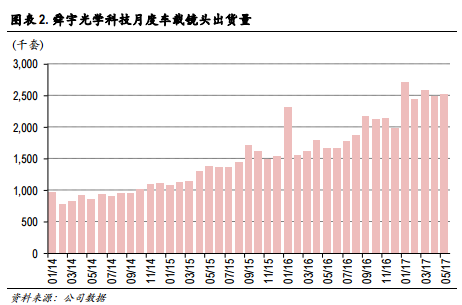

盈利预测调整。中银国际将 2017-18 年盈利预测分别上调20%和22%,预计手机摄像头模组和手机镜头平均售价将提高,手机镜头的利润率也将提高。

评级风险

双摄像头渗透速度慢于预期。

估值

推荐强力买入,新目标价为129港币。中银国际将2018年盈利预测上调22%。同时将分部加总估值中的手机镜头业务市盈率由25倍上调至35倍,由于:1)中银国际已调整该业务的盈利增长预测;2)台湾竞争者大立光 (3008 TT/未有评级)目前估值为25倍2017年预测市盈率,2年盈利复合年化增长率为26%,而舜宇光学科技相应业务为47%。

扫码下载智通APP

扫码下载智通APP