海通净利跌去六成,券商Q1业绩集体“扑街”:拿什么拯救券业的“被动损失”?

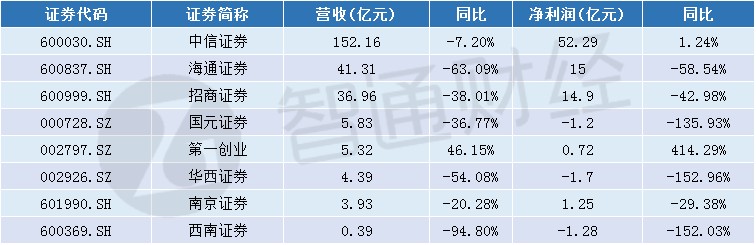

智通财经APP获悉,截至4月26日晚间,已有8家上市券商披露一季报。数据显示,国元证券(000728.SZ)、西南证券(600039.SH)和华西证券(002926.SZ)3家出现亏损,分别亏损1.2亿、1.3亿和1.7亿。除中信证券(600030.SH)及第一创业(002797.SZ)外,另外3家券商净利润出现大幅下滑。第一创业证券由于前一年业绩基数过低而实现同比增长,中信证券净利润也只是同比微增。

一季报中,自营投资业务的大幅下滑甚至亏损,是造成其一季度业绩承压的最直接原因。安信证券非银行业首席分析师张经纬表示,一季度市场震荡调整,券商自营投资板块承压拖累业绩,预计行业整体净利润将下滑20%。

也有分析师称,资本市场景气度边际回落,但未算低迷,证券业业绩虽有回落,但仍处相对高位。后续若市场修复上行,券商板块整体有望得到提振。

经纪业务下滑明显,投行业务表现参差

据年报数据显示,除西南证券外,其余6家券商经纪业务均出现下滑,其中,南京证券下滑幅度最大。原因可能在于,受市场调整影响,基金新发规模下降,券商营销难度较大。数据显示,今年一季度公募基金新发份额同比减少逾80%。基金新发市场遇冷以及市场波动下使得券商代销金融产品佣金收入受到影响。

投行业务方面,华西证券退坡幅度超70%,海通证券及第一创业收益则大幅上升。根据Wind统计,2022年一季度A股融资事件共182单,股权融资总金额为3315亿元,比去年同期提高2%。市场融资活动活跃利好投行。

其中IPO承销金额大幅上升,今年一季度IPO项目家数87单,募集资金为1327亿元,同比提升61%。增发承销金额有所下滑,融资事件56单,募集金额814亿元,同比下降49%。

从股权承销排名来看,Wind数据显示,中信建投以607.16亿元的总承销金额位居承销金额榜榜首,中信证券以567.61亿元排名第二。华泰联合、海通证券、中金公司均有200亿以上,依次排在第3-5名。招商证券和国泰君安今年一季度股权承销金额均超百亿。

资管业务方面,各券商的业绩则大相径庭。海通证券、招商证券、南京证券、西南证券均出现大幅下降,国元证券和第一创业则大幅上涨。

Choice数据显示,2022年一季度末,42家券商资管公募业务的资产管理规模为8166.02亿元,尚不足万亿元。一季度在可对比的28家券商资管业务中,共有17家券商资管业务管理规模实现了同比增长,占比达到七成。

沪上某券商资管人士指出:“各家券商资管背后的资源禀赋不同,可能最终在定位上也是不同的。个别券商资管零售端做得比较好,但是大多数还是可能更偏向机构业务。”

自营业务承压,投资收益大幅退坡

一季报数据显示,招商证券2022年一季度自营投资收益仅为1.76亿元,同比减少90.97%,为所有业务板块中下滑幅度最大的业务板块。下降幅度最大科目来自于公允价值变动收益,一季度亏损12.06亿元,同比下降465.49%。

西南证券一季度公允价值变动收益为-3.53亿元,原因为“交易性金融资产浮亏增加”,同时投资收益同比减少91.1%至0.54亿元。

国元证券一季度自营投资收入估计亏损7.17亿元,而该项业务收入去年同期盈利806.72万元。投资收益为0.33亿元,同比下降73.6%,同期公允价值变动损益(投资浮亏或浮盈)为-7.17亿元,去年同期则为-0.84亿元。

华西证券一季度整体投资收益大幅下滑。季报显示,公司一季度投资收益为-1.74亿元,同比减少138.16%;公允价值变动收益-2.45亿元,上年同期为-3.82亿元;二者共计亏损4.19亿元。

有券商研报指出,预计自营收入和杠杆降低是中信证券营收下降的主要原因。

投资收益的大幅退坡固然与不同券商的自营投资规模有关,但也充分体现了自营投资业务承压,对券商整体业绩的影响。

中邮证券非银行业分析师王泽军指,在自营业务方面,市场震荡下行下,不同公司的投研能力高低将直接反应在自营业务收入的表现差异上。头部券商的衍生品业务能力较中小型券商更强,在抗风险波动方面及结构性行情下的盈利能力更强。但今年新股破发及投资者弃购现象屡见不鲜,跟投制度令券商主动或被动的承担了类投资收益的风险,造成进一步业绩分化。

扫码下载智通APP

扫码下载智通APP