戴康:A股大盘价值股处于底部区域 建议利用反弹继续切价值

智通财经APP获悉,广发证券发布研究报告称,重申大盘价值股处于底部区域,建议行业配置高股息价值(火电/银行);以及“供需缺口”通胀受益资源/材料(煤炭/铜/钾肥);“旧式”稳增长发力(地产/消费建材/家电);和消费“稳增长”和疫后修复预期(互联网传媒/休闲服务)。而在成长股反弹中该行建议关注即期业绩占优的光伏硅料和景气较佳的CXO。

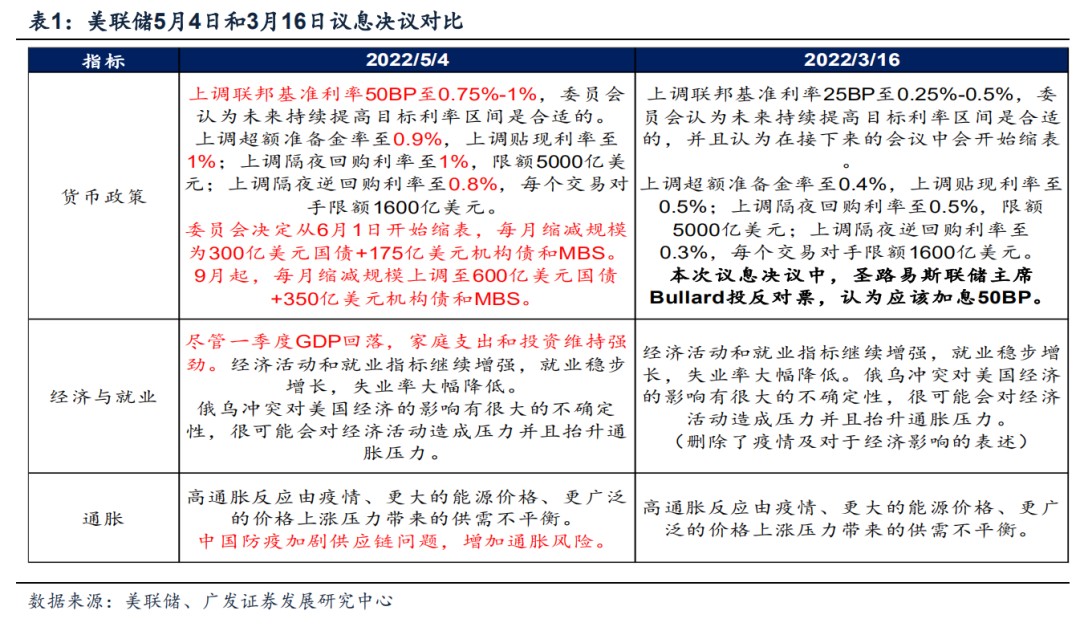

据悉,北京时间5日凌晨,美联储公布5月议息决议,上调联邦基准利率50BP至0.75%-1%,宣布缩表将从6月以每月475亿美元的规模开始,9月起以每月950亿美元规模缩减。

该行称,海外滞胀魅影+美联储快速紧缩是22年A股的两大核心预期差之一。该行之前在报告中提示22年海外面临罕见的“滞胀+收紧”组合,且指出俄乌地缘风险强化全球资源/材料的供给约束,加剧了全球“滞”与“胀”的担忧。

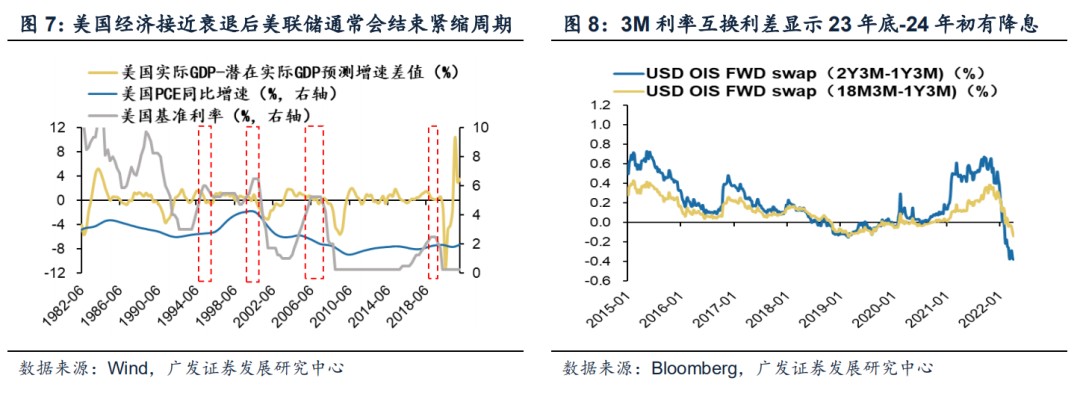

报告提到,22年5-9月是美联储货币政策紧缩最剧烈的阶段。该行预计美联储或将快速抬升基准利率至中性水平,6-7月的议息会议还会分别有50BP加息,随着经济和通胀回落,9-12月的3次会议加息的幅度或有所放缓,22年底美国基准利率水平大约为2.5%-2.75%。美联储紧缩预期阶段性缓和,风险资产反弹。5月议息决议对缩表计划的公布不及预期,而且鲍威尔还在记者会上暂排除单次75BP加息的可能,阶段性缓解了市场对于美联储紧缩节奏的担忧情绪,资产表现为美元指数和美债利率回落、美股和黄金大幅上涨。

该行认为,“复合政策底”仍需等待。该行之前在报告中指出需要用“复合政策底”的思维看待本轮政策底-市场底-盈利底的关系。海外“政策底”还需等待美联储转向相对鸽派的信号:紧缩预期放缓或紧缩周期结束。与历史经验对比,目前美国宏观环境尚未支撑海外“政策底”的形成:1. 美国经济衰退预期尚不足以改变美联储收紧货币政策;2. 美联储当下首要任务是控制通胀,坚决紧的必要性强于以往;3. 美国金融市场流动性充裕且没有出现不稳定因素。若9月美联储收紧斜率放缓,更可能成为海外“政策底”的信号,在此之前,需密切关注美国经济、通胀、金融市场的变化来确认“复合政策底”。

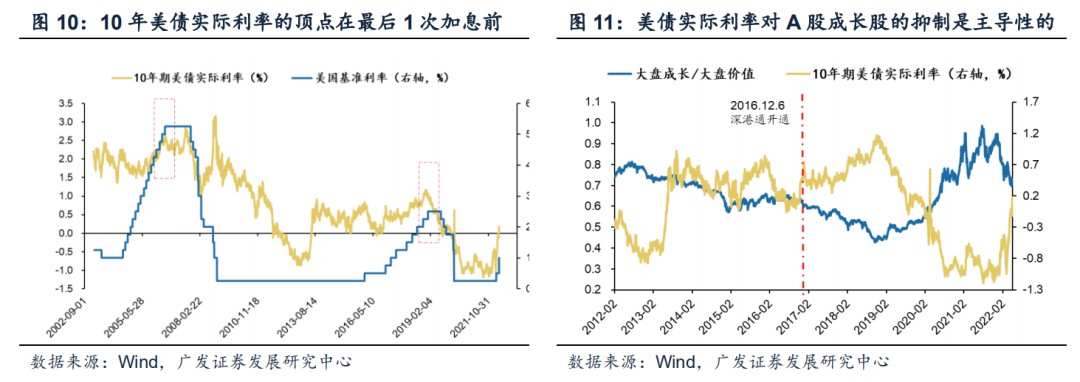

该行表示,A股延续反弹,重申大盘价值股处底部区域,建议利用反弹继续切价值。该行1月提出“稳增长影响价值、美债影响成长”。今年美联储坚决紧缩对A股估值较高的股票形成了抑制,短期美联储紧缩阶段性缓和引发的美债实际利率下行有助于A股尤其是成长股反弹,但由于6-7月美联储仍有快速紧缩,并且A股成长股中报业绩预期仍有压力,建议利用市场的反弹继续切向价值股。

本文编选自公众号“戴康的策略世界”,作者:戴康、李卓睿,智通财经编辑:丁婷。

扫码下载智通APP

扫码下载智通APP