美股触底了?华尔街意见不一

今年以来,标普500指数下跌了16%,纳斯达克100指数下跌了25%。自3月底以来,全球股市暴跌,市值蒸发了11万亿美元。在美股跌跌不休的情况下,一些分析师对美股的情景也并不乐观;然而,一些分析师却认为,股市目前可能正在触底,因受到重创的估值,尤其是科技股的估值,吸引了逢低买入投资者。

看涨阵营

高盛:股市下跌后存在买入机会

对一些人来说,理由是基于技术指标,而另一些人则关注企业提供了强劲的资产负债表和高股息收益率等。此外,据高盛首席全球股票策略师Peter Oppenheimer称,投资者已经消化了很多担忧,包括对通胀和经济增长、央行鹰派政策以及乌克兰危机的担忧。

他周二表示:“对中长期买家来说,股票开始显得有吸引力。虽然下行风险仍在潜伏,但所有这些都已经被市场吸收了。”

欧洲股市和美国股指期货周二出现反弹,此前欧美股市周一再次遭遇抛售。标普500指数已连续四周下跌,而在欧洲,斯托克600指数经历了俄乌战争爆发后的低点。以科技股为主的纳斯达克100指数期货周一跌至2020年11月以来的最低水平,周二上涨1.8%,逢低买盘回潮。

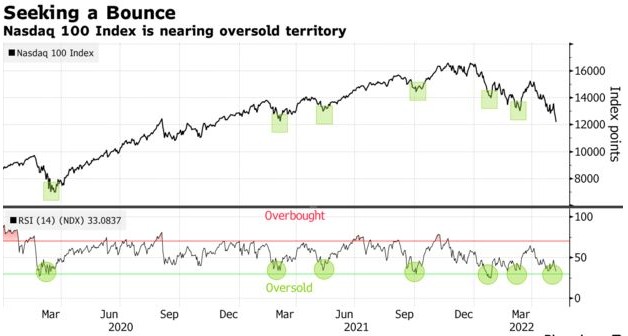

在欧洲,14日相对强弱指标显示出股市被"超卖",该指数是衡量近期价格变动幅度的动能指标。Nasdaq的相同指标亦逼近该水平。过去一年,该指标一直是短期底部的良好预测指标。

Cowen欧洲、非洲和中东地区交易主管Carl Dooley表示:“尽管成交量较低、恐慌情绪较低,但值得注意的是,斯托克600指数刚刚触及今年3月以来技术上最严重的超卖水平。上一次出现这种情况时,股市直线上涨了10%以上。”

随着收益增长预期继续改善,股票价格明显划算。欧洲斯托克600指数目前的预期市盈率为12倍,低于2005年以来13.2倍的平均预期市盈率。今年以来,该市盈率下降了22%,与标普500指数的跌幅类似。

Oppenheimer称:“我们现在看到了相当大的修正。不可避免地会有一些反弹的时候。”

Canaccord:股市已超卖,夏季出现反弹

Canaccord表示,市场抛售看来已足以将价格拉低至投资者可以在预期中期收益的情况下买进的水平。但Canaccord策略师Tony Dwyer在一份报告中写道,从最初导致抛售的条件中很难有容易的退出策略。

Dwyer说:“即使在1994年、2000年和2018年这样非常困难的市场,抛售也可能过头。我们的策略不变——我们的战术指标是超卖/悲观的,足以表明夏季将出现反弹,应该会从现在开始收回失地。”

Dwyer提出了四点建议:到目前为止,2022年的下跌是基于对美联储及其经济影响的担忧。夏季的反弹是基于中期超卖状况,以及市场对美联储行动的预期。在利率上升的基础上可以看到在春天下跌。从第三点来说,今年将以什么姿态结束应该取决于市场对美联储的反应;1994年,它恢复到年初水平;但2000年股市走低,

Dwyer表示,问题在于美联储对于继续加息没有轻松的退出策略,全球经济也没有轻松退出全球供应链约束的办法。

小摩建议:抄底

Oppenheimer并不是唯一一个看到底部的人。摩根大通分析师Marko Kolanovic周一重申了他的逢低买入的建议,敦促投资者增加风险投资,因央行鹰派政策已经达到顶峰。不过,问题是,这类死忠式看涨的预测以前也曾让投资者失望过。

4月中旬时,Kolanovic表示,市场信心和仓位过于悲观,并建议投资者买入科技、生物科技和创新板块等成长型股票,以及金属和矿业等价值型股票。但自那以后,纳斯达克100指数每周都在下跌。这也给了看跌者一点信心。

看跌阵营

美银、大摩:标普500指数跌破4000点后继续下跌

对于美国银行股票策略团队等看跌者来说,抛售可能会持续到10月份;而随着投资者逃离,标普500指数跌破4000点时,可能会导致更严重的崩盘。美国银行全球研究策略师在上周警告称,市场将受到“利率冲击”,预计股市仍会继续下跌。

这种担忧在很大程度上与经济背景有关,经济滞胀的风险越来越大,投资前景越黯淡。尽管欧洲和美国的企业利润再次高于预期,但这一数据未能缓解市场的普遍担忧。

其次,摩根士丹利分析师Michael Wilson曾表示:"标普500指数近期最低将跌至3800点,也可能低至3460点。"

德银、富国银行唱衰标普500指数

德意志银行的分析师在4月预测,标普500将在2023年下跌20%,进入熊市。此外,富国银行的高级全球市场策略师Sameer Samana此前表示,如果标准普尔500指数跌至技术支撑位4100点以下,则该指数有三分之一的机会进入熊市。实际上,标普500在5月9日收盘已跌破4100点。

据美国个人投资者协会近期做的一项民意调查,投资者中看跌股市的比例高达52.9%,远高于30.5%的平均水平。美国银行上个月对基金经理也做了一项调查,该调查显示,对全球经济增长持乐观态度的基金经理比例创新低。

已经有投资者在用行动表明其看衰市场。根据高盛发布的数据,在过去四周,美国共同基金和交易所交易基金共流出370亿美元,这是自2018年底以来在四周时间内最大的资金流出。

汇丰:避开风险资产

汇丰银行今天发布报告,建议投资者避开风险资产。汇丰表示:“过去几周,各种资产类别的表现可以用一个词来形容:残酷。我们的观点仍然坚定地排除风险偏好。几乎所有的基本面和周期性指标都清楚地表明,一场增长恐慌即将到来——不是在2023年,而是在未来3-6个月。”

如何寻求庇护?

富国银行认为,投资者应继续通过必需消费品股来规避市场动荡。虽然该板块有望录得14年来最大涨幅,宏观背景据称仍对主要板块有利。尽管该板块在2022年已经强于标普500指数,但分析师Chris Carey及其团队表示,随着投资者安然度过宏观经济阻力,必需消费品类股的强于大盘表现可能会持续很长一段时间。

根据富国银行的说法,2007年、2008年、2011年、2014年、2015年和2018年都出现了必需消费品表现突出的情况——在这些年,全球增长放缓,必需消费品的表现超过了整体市场。

在日用消费品板块,富国银行对Edgewell Personal Care(EPC.US)、Spectrum Brands(SPB.US)、Scotts Miracle-Gro(SMG.US)、Vita Coco(COCO.US)、Keurig Dr Pepper(KDP.US)、可口可乐(KO.US)、怪物饮料(MNST.US)和星座品牌(STZ.US)的评级为“增持”。必需消费品股的一个万能组合是日常消费品精选行业指数SPDR ETF(XLP.US)。

此外,除了大宗商品,在股票方面,摩根大通团队仍然推荐成长型和价值型的杠铃组合。Kolanovic称:“价值型股票的收益不断增长,资产负债表也更强劲,因此在增长和质量方面较为优秀。相反,许多成长型股票已经贬值到与价值型股票相当的水平。”

扫码下载智通APP

扫码下载智通APP