大摩继续唱空:美股暴跌尚未结束

摩根士丹利策略师表示,股市的暴跌尚未结束。在对经济增长放缓的担忧日益加剧之际,这些策略师认为美国和欧洲股市都有进一步调整的空间。

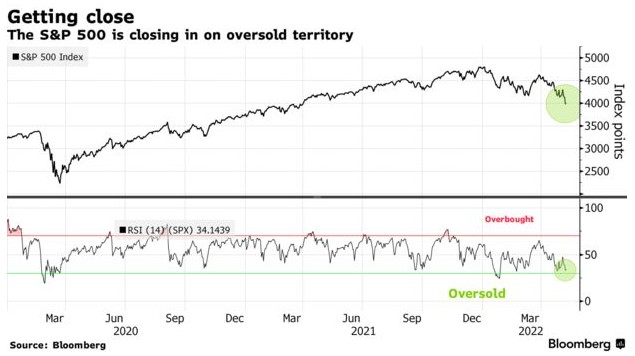

长期以来一直对美国股市长达10年的牛市持怀疑态度的策略师Michael Wilson在一份报告中表示,即使在经历了5周的下跌之后,标普500指数仍对当前美联储收紧政策、经济增长放缓的环境存在错误定价。

根据他的“冰与火”基本情景,由于收益增长放缓和波动性上升,他预计标普500指数短期内将下滑,明年春天将再攀升至3900点——比目前水平低2.5%左右。

Wilson周二表示:“我们仍然认为,美国股市的价格并未反映出经济增长将从当前水平放缓。我们预计,未来12个月,股市波动性仍将居高不下。”

Wilson建议增持医疗保健、公用事业和房地产类股。

与Wilson形成鲜明的是包括Peter Oppenheimer 在内的高盛策略师。智通财经曾报道,Oppenheimer 指出,剧烈的股票抛售在过去的几周已经创造了买入机会;与此同时,如通货膨胀和中央银行的鹰派政策等不利因素已经被消化了。

在欧洲方面,摩根士丹利策略师Graham Secker也对该地区股市持谨慎态度,他预计,鉴于严峻的经济形势、乌克兰危机,以及利润率下滑可能导致今年下半年盈利下降的风险,欧洲股市将进一步下跌。

Secker周三表示:“让我们简单地说——宏观背景对股市来说非常困难。俄罗斯天然气进口减少是最大的空头风险。尽管投资者情绪低迷,股票估值合理,但艰难的基本面前景很可能在未来几个月推动股市走低。”

Secker将欧洲矿业、建筑和材料类股评级下调至“中性”,并表示在投资组合中重新增加周期性敞口"为时过早",同时将食品、饮料和烟草类股评级上调至“中性”。摩根士丹利策略师目前增持富时100指数成分股,偏向防御型股而非周期性股,继续增持价值型股。

巴克莱银行的策略师也表示,欧洲市场的动向正因经济增长放缓和更加强硬的货币政策而变得更加保守。

扫码下载智通APP

扫码下载智通APP