能源股领衔的高杠杆美股难逃“杀跌潮”?

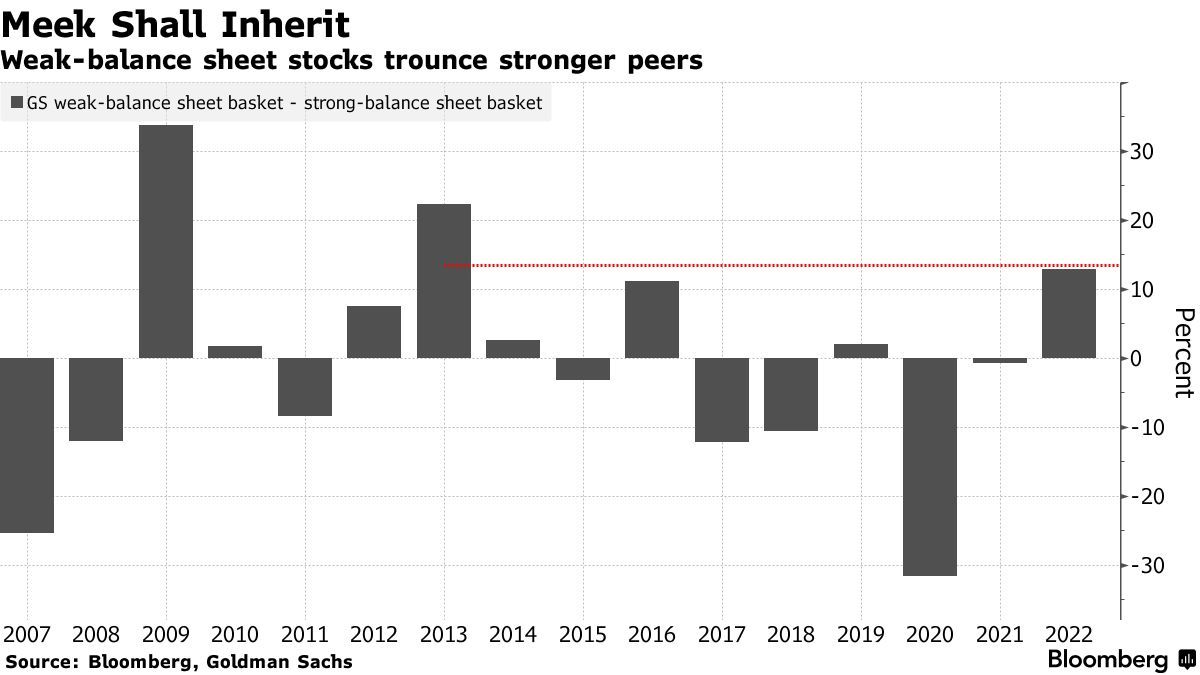

在当前美股市场,有这样一种令人感到迷惑的现象:资产负债表实力较脆弱的公司股价表现优于资产负债表更强劲的公司。然而在债券市场,杠杆型资产的周期已几乎被瓦解。在许多分析人士看来,这种股市与债市的背离似乎是不可持续的,在当前美股市场浓厚的杀跌情绪之下,以能源股为代表的高杠杆股或将难逃抛售潮。

智通财经APP了解到,彭博社统计的最新数据显示,垃圾级评级公司的保险成本周四飙升至近两年高点,同时,美国银行本周对基金经理们进行的最新调查显示,系统性信用事件是他们面临的第五大尾部风险。但高盛统计的最新数据显示,尽管信用利差这一关键指标逐渐扩向危险区域,但杠杆型公司的股票表现继续超过财务指标更健康公司的表现。

随着包括信贷在内的财务状况收紧对经济复苏构成威胁,债务负担较沉重或评级较低的企业将更难实现股票估值所需的利润。汇丰和富国银行投资研究所近日下调了标普500指数的年终目标,称有美国经济增长面临放缓风险。

汇丰银行(HSBC)首席多元资产策略师Max Kettner在接受采访时表示:“我们已经开始看到信用利差扩大,在这样的环境下,宁愿退出高beta和高杠杆的行业和股票。”

高盛的这一篮子数据根据衡量破产可能性的Altman Z-score对标普500指数股票进行排序的。按照这个标准,一些风险最高的大盘股包括嘉年华邮轮(CCL.US)和达美航空(DAL.US.)。

诚然,股票投资者并没有主动寻求投资杠杆型公司,但资产负债表较弱的股票表现出众,一定程度上反映了市场转向所谓看似廉价的公司,这些公司往往会从不断上升的通胀预期中获益。例如杠杆率较高,且被列入价值股指数的能源股,这些公司是消费需求激增和供应链混乱所引发价格上涨的直接受益者。

虽然资产负债表较弱公司的股价表现相对较好,但今年以来它们的股价也下跌约11%。相比之下,标普500指数今年以来下跌幅度达18%。

“杠杆率最低的公司往往集中于科技类股票、财务状况较好成长型股票和较昂贵的股票。” Richard Bernstein Advisors副首席投资官Dan Suzuki表示。“因此,随着这些股票几乎全部遭重挫,杠杆率更高的公司的相对表现得到了提振,这些公司更倾向于防御型标的和通胀受益者。”

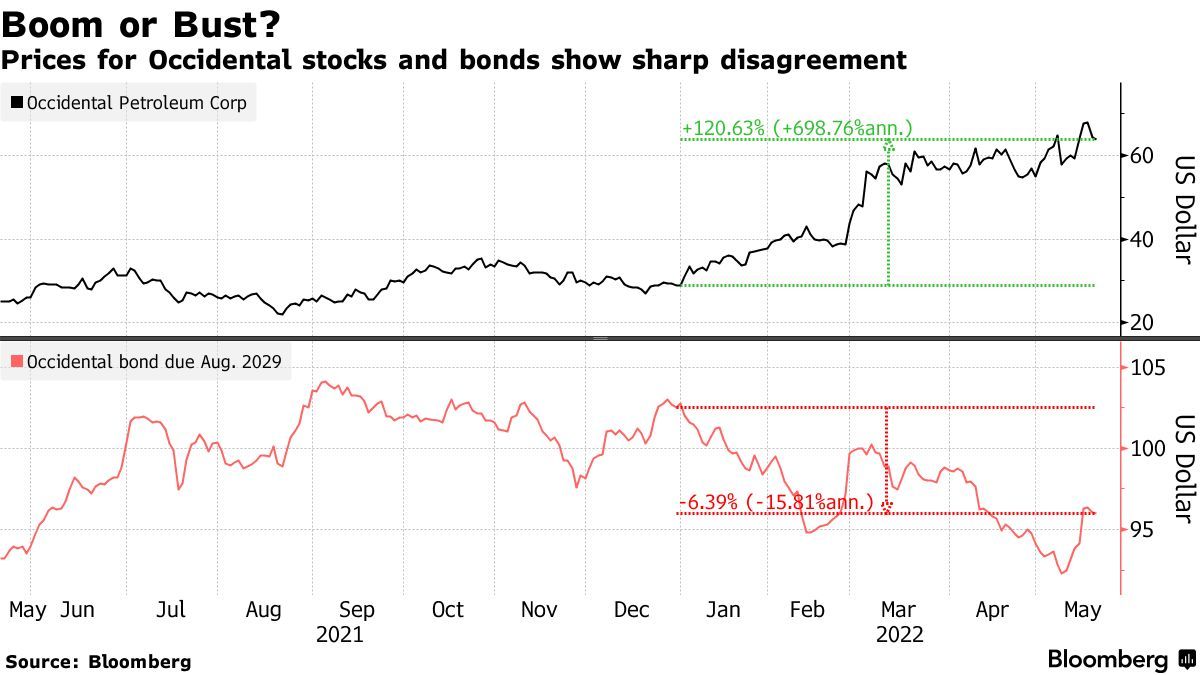

在彭博杠杆公司股票指数中,受益于今年原油价格上涨的石油勘探公司涨幅最大。以西方石油(OXY.US)为例,该公司股价在2022年迄今涨幅达惊人的121%。然而,债券市场的投资者们似乎对周期性能源公司的态度与股市截然不同,主要因这些公司的收益往往会在经济放缓时萎靡。这已反映在该公司债券的价格上,今年迄今已下跌逾6%。

西方石油股票价格暴涨,债券价格暴跌

根据彭博社的数据,过去四天,投资者从资产规模约140亿美元的iShares iBoxx高收益企业债券ETF (iShares iBoxx High Yield Corporate Bond ETF)(HYG.US)中抽离约7.11亿美元,2022年迄今为止撤走58亿美元,使该ETF表现及规模可能面临有史以来最糟糕的一年。

“我们在美国高收益债券市场看到的才是正常的反应,”Robeco Institutional Asset Management投资组合经理Regina Borromeo表示。“风险越大的公司在风险调整基础上承受巨大压力的可能性就越大,因为市场对经济增长的担忧正加剧,而宏观前景仍然面临巨大挑战。”

扫码下载智通APP

扫码下载智通APP