市值蒸发超百亿,王印祥和加科思-B(01167)的这18个月……

上市后曾短暂风光的创新药企加科思-B(01167),如今股价已连续8个月进入下行通道。自股价最高点25.35港元跌至如今的7.47港元,加科思市值悄然已蒸发约137亿港元。

经历疫情期间的一波牛市,自2021年下半年以来,医药板块开始整体回调,“跟随式创新”药企高估值泡沫消退,带动整个医药板块进入估值底部区间。

在医药板块迎来低位配置时机的当下,如何在市场上寻找到真正具有“含金量”的标的公司,将成为投资者关注的重点。

智通财经APP观察到,加科思2020年12月在香港主板上市,发行价为14港元,融资近2亿美元,2021年3月15日正式被纳入恒生综合指数,并进入港股通交易名单。目前,加科思多个新药即将递交上市申请,产品商业化在即,但市场似乎未能“长情陪跑”。

股价高点一度较发行价涨超80%,拥有明星创始团队、诸多知名股东投资,加科思会是一颗被资本市场埋没的明珠吗?

亏损下的研发费用逐年递增

加科思成立于2015年,致力于原创新药的全球同步开发,由北京融鑫创业投资中心、北京亦庄国际投资发展有限公司、台湾玉晟投资公司等出资成立。作为一家临床阶段制药公司,专注于全球首创新型肿瘤疗法的自主发现和开发。

财报显示,报告期内,加科思直到2020年才产生营业收入,当年营收为4.86亿元,2021年营收为1.53亿元。

据智通财经APP了解,加科思与艾伯维在2020年5月展开合作,双方将共同开发和商业化加科思自主研发的SHP2抑制剂。加科思保留SHP2抑制剂在中国地区的独家开发、商业化和制造权利,並将根据年度销售净额总额收到分级特许权使用费。

不过,目前公司主要处于投入研发阶段,整体依然亏损,2018年、2019年期内亏损分别为1.56亿元、4.26亿元,2020年年内亏损猛增至15.1亿元,2021年又回落至3亿元左右。

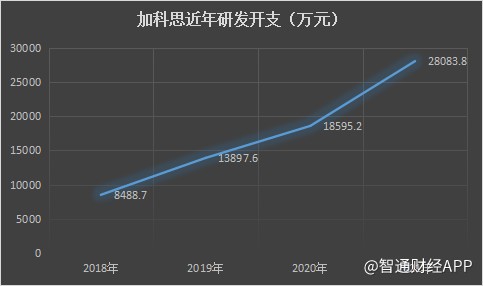

报告期内,公司研发费用分别为8488.7万元、13897.6万元、18595.2万元和28083.8万元,逐年增长,而2021年年报透露的现金等价物约5.49亿元。公司表示,加科思研发投入在2020年增长66%的基础上,2021年继续增长83%,2022年将继续增加研发投入。

“无成药性”靶点的艰难

对于一家尚未有产品上市的创新药公司,研发管线是决定其未来前景的重要“命脉”。

加科思主营业务聚焦在具有自主知识产权的抗肿瘤领域的小分子创新药研究,重点关注肿瘤免疫、耐药抗菌素、老年病等方向。值得一提的是,公司研发管线布局“另辟蹊径”,主要着力于领域内的全新或传统“无成药性”靶点展开。

根据智通财经APP了解,对于这些“无成药性”靶点,以往虽不乏艾伯维、诺华、辉瑞等大企业布局,但仍然少有实质性推进。一旦药物成功上市,将会成为临床防治肿瘤的重要手段和途径。

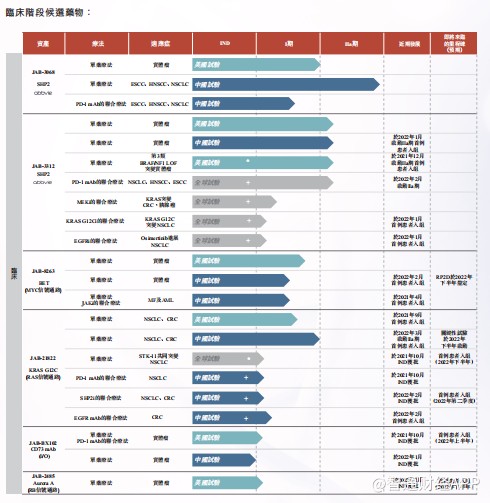

目前,公司研发管线围绕六大肿瘤信号通路(RAS、MYC、RB、I/O、肿瘤代谢、P53)布局,能够覆盖超过50%肿瘤病人,有多个处于临床前阶段的项目有望以全球前三的速度在未来一两年内递交新药临床试验申请,且公司自有产品间可以互相联合用药。

在SHP2抑制剂(JAB-3068、JAB-3312)方面,加科思研发速度继续保持全球领先,2021年完成JAB-3312一期临床试验,确定单药以及联合PD-1的二期推荐剂量(RP2D),进入以疗效探索为目标的二期试验阶段。同时,公司在美国启动SHP2联合Sotorasib以及联合奥西替尼的I/II期研究。

2022年,加科思计划全面进入SHP2抑制剂的适应证和疗效的探索阶段。

在KRAS G12C抑制剂(JAB-21822)方面,公司已在2021年完成从递交新药临床试验申请(IND)到确认二期推荐剂量的全过程。从临床试验来看,大部分病人能从治疗中获益,且该疗效被证明持续有效。此外,AB-21822获批四项IND(临床试验申请)批准,包括联合 SHP2抑制剂JAB-3312、西妥昔单抗、PD-1以及单药治疗STK-11共突变的肺癌试验,其中联合西妥昔单抗治疗结直肠癌的试验已经启动病人入组。在中美之外,JAB-21822已在西班牙、波兰、以色列获批临床试验,日后将在欧洲及其它地区开启更多临床试验。

除了已进入临床阶段的新药外,加科思还拥有IND待启动阶段候选药物四种,计划于2021年或2022年年初进行IND待启动研究。

另外,还有两款处于先导化合物优化阶段的药物已分别于2020年年底、2021年识别先导系列及提交专利。

License-out商业模式是否玩得转?

作为规模较小、声名不显的初创企业,仅靠一己之力拿下全球市场是十分困难的。

因此加科思定下了“借船出海”的战略,通过专利授权给有全球市场能力的跨国药企从而获得全球市场份额;同时,也保留中国市场权益,在中国做研发、生产和市场销售一体化的制药公司。

这样对外授权的模式(又称License-out模式)兴起于2015-2020年期间,通过这种出海方式,国内的创新药不仅能走出国门获得认可,抢占国际市场先发优势,创新药企也能省去高昂的销售费用,尽早产生收入,实现“自身造血”。

不过,license-out模式也仍然存在不少缺陷:受到新药研发概率较低、周期较长的影响,且该模式下药企对药物仅保留有限权益、销售分成普遍较低,采用license-out模式的创新药企营收通常波动较大,且研发投入长期保持高位,造成公司经常亏损的情况。

若要持续产生收入,创新药企需要在有限的资金预算下实现丰富的技术储备,在快速更新换代的医药创新技术路线中寻找到具有较大潜力的技术路线,公司的发展前景取决于其产品组合能否成功。

受此局限,license-out公司在资本市场大多表现不佳。以海外采取这一模式的典型企业Ligand Pharmaceuticals(LGND.US)和Agenus(AGEN.US)为例,两家公司市值分别长期维持在20亿美元和12亿美元左右,近年来收入则在8800万美元至2.96亿美元之间大幅浮动。

目前,加科思股价已较最高点下跌约七成,比起发行价来说也近乎腰斩,估值虽然处于低谷,但大环境下,其要想回到市值巅峰,或许关键在于其管线产品否能够顺利上市。

扫码下载智通APP

扫码下载智通APP