警惕!美联储“撂摊子”下流动性枯竭将进一步扼杀美股

流动性是资本市场的命脉。这在美国从来都不是一个真正的问题,因为美国被誉为世界上最具深度和流动性的市场,这也是美元成为世界主要储备货币的原因之一。

但如今,流动性却一直在缓慢地从各个市场流失,以至于美联储本月警告称,流动性威胁到了金融稳定,忽视这一警告的投资者将自担风险。

流动性流失原因

流动性可以通过多种方式衡量。在股票市场中,这些指标包括日均交易量、股市盘口或市场深度,即低于买入价和高于卖出价的股票或合同总数。而流动性下降的原因有很多,例如股市的监管规定减少了报出订单的动机,这意味着做市商不愿意在屏幕上发布买卖报价。

还有包括像交易中所谓“Tick”大小也会导致流动性不足(Tick指的是股票、期货或债券可以交易的最小报价单位)。以及,如果买卖价差太小,也可能会降低发布买卖报价的动机。在期货市场上,保证金要求也会影响流动性。随着保证金的增加,投资者若不追加保证金,可以交易的合同数量将会减少。

但最值得注意的是,流动性下降可能与近期美联储计划通过加息和缩减近9万亿美元的资产负债表来收紧货币政策有关。别忘了,自疫情爆发初期以来,美联储一直通过在公开市场购买债券的方式,每月直接向金融系统注入1200亿美元。但如今,这些资金将开始从市场流出,这导致了更高水平的波动性,而波动性与流动性呈反比关系。

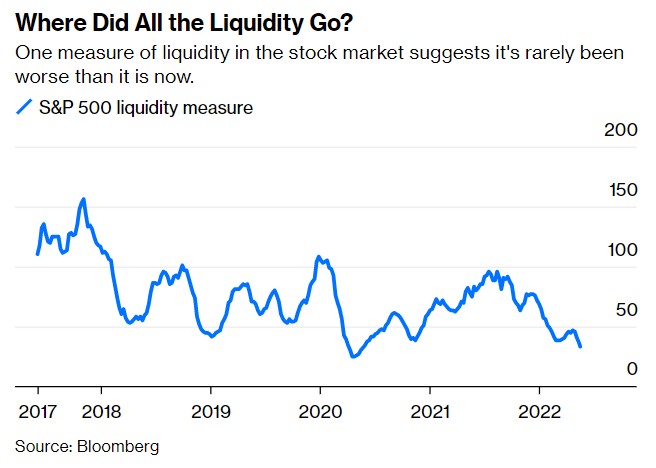

这也正如彭博分析师Cameron Crise在上周所指出的那样,在目前环境下,如今股市的流动性是金融危机和疫情爆发以来最糟糕的。

不仅股市,债市也出现流动性下降

高盛交易员Matthew Fleury曾警告称,当前市场环境已满足美股崩溃的条件,甚至已到达从未见过的水平。Fleury指出,美股的流动性都已接近2018年12月和2020年3月的低点。

Fleury称:“当前美股的市场环境很严峻,如果标普500指数再跌5%我也不会感到很惊讶,尤其是流动性已然枯竭,叠加散户失去斗志、季节性资金流出将加剧这种恐慌,估值在流动性危机中变得无关紧要。”

摩根大通也表示,即使按照两年多前疫情崩盘时期的标准衡量,标普500指数期货的流动性(即交易的难易程度)也很堪忧。

“市场深度不比2020年3月好多少,”摩根大通策略师Nikolaos Panigirtzoglou写道,“这意味着市场在不显著影响价格的情况下消化相对较大交易指令的能力目前很低。”

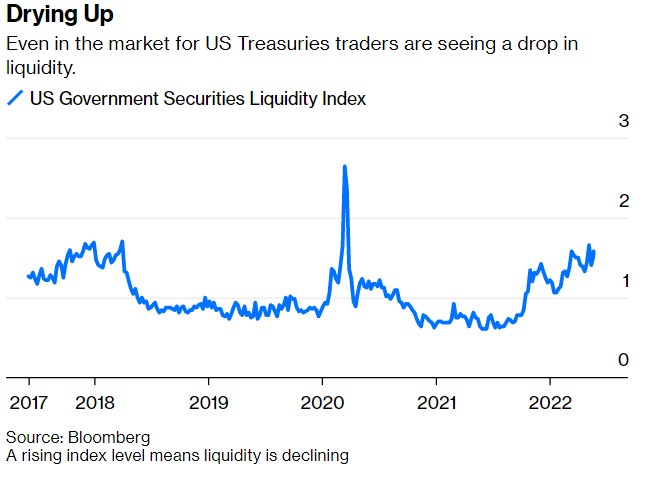

但除了股市之外,被称为世界上最重要的美国国债市场的流动性也在下降。Mauldin Economics投资策略师Jared Dillian表示,债市流动性下降如此之大,以至于收益率在没有明显原因的情况下出现快速而广泛的波动并不罕见。美联储也在其报告中表示:“市场深度等流动性指标表明,美国国债市场流动性明显恶化。”

由于金融危机后对风险承担施加了成本高昂的限制,曾经让市场保持流动的投资银行已经消失无踪。尽管债券市场取得增长,但他们的参与度却在下降。现在,美国国债市场的最大庄家美联储也在缩表撤退。

虽然债券市场状况与2020年的暴跌相比要好得多,但美国国债交易员越来越难以在较小买卖价差下达成交易。

“市场深度和价格影响指标正在接近疫情冲击时期的水平,表明相当高的价格无序波动风险,”高盛利率策略师Avisha Thakkar表示,“没有美联储作为后备买家,一个副作用是当冲击确实出现时,市场脆弱的风险更大。”

扫码下载智通APP

扫码下载智通APP