美债价格小幅回暖,后市如何演绎?

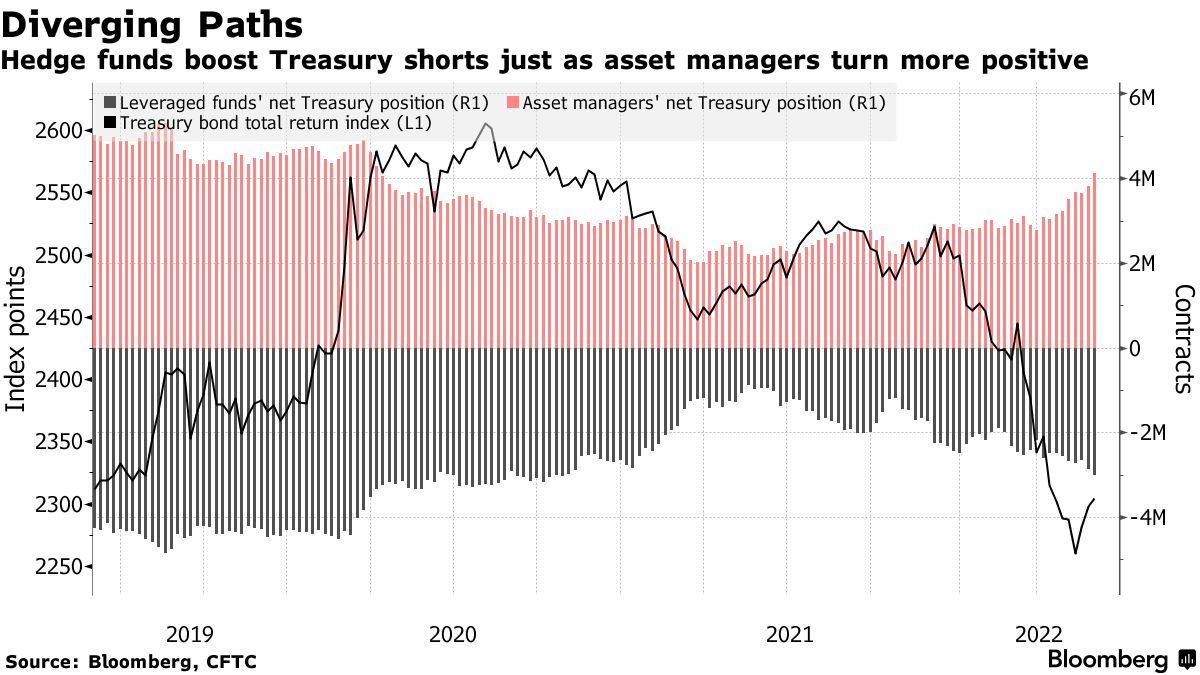

对冲基金当前正加大对美债价格的看跌押注,与此同时,传统资产管理公司的基金经理普遍预计全球债市面临最严峻挑战的时期已经过去,因此对美债价格的走势变得更加乐观。

对冲基金与传统的股票或债券基金最大不同之处在于,当股票及债券市场出现剧烈波动时,对冲基金可进行反向操作进而获利(比如做空),甚至以杠杆形式(如融资融券)扩大收益率。养老基金,以及共同基金等以实现长线增值为目标的传统型基金则很少进行这些高风险性操作,基本上买入后长期持有。因此,无论市场暴涨抑或暴跌,对冲基金都能把握机会为投资者赚取收益,但是风险系数相对于传统基金来说则非常高。

智通财经APP了解到,根据美国商品期货交易委员会(CFTC)的统计数据,上周杠杆型基金对美债空头持仓增加至2020年10月以来的最高水平,该数据已经过调整,赋予较长期债券更高权重。根据与之类似的调整数据,包括养老基金、保险公司和共同基金在内的传统资产管理公司将美债价格多头持仓增至2020年4月以来的最高水平。

在传统资产管理公司更看好美债之际,对冲基金加大力度看跌美债价格

驻东京的Asset Management One Co.全球固定收益基金经理Akira Takei表示:“许多资产管理公司在看到中长期投资价值时往往选择买入,而对冲基金则试图从市场的任何波动中实现获利。”Asset Management One Co管理着5,240亿美元资产。“美债价格被市场低估了,债券市场最糟糕的时期已经过去。”Akira Takei表示。

根据彭博社汇编的一项指数,这两类投资者的立场出现差异之际,美国国债价格正迎来自去年11月以来首次月度上涨。收益率方面(与美债价格走势相反),美国10年期国债收益率已从5月初的最高3.20%降至如今的2.74%左右,一些分析人士认为此轮美债收益率上行周期已见顶,原因是市场担心各大央行陆续出台的加息措施将破坏全球经济增长步伐,并可能导致经济衰退,进而纷纷买入美债寻求避险。

包括摩根大通资产和摩根士丹利分析师在内的一些分析人士近日预测,美债溃败最惨烈时期似乎已经过去,他们在最近几周都表示,债券市场基本上已经消化了抗击通胀所需的加息幅度。

其他几个因素似乎也在帮助投资者更加积极地看待全球债券。野村控股驻悉尼策略师Andrew Ticehurst表示:“随着一些预期较疲软的美国数据已经公布、美股走弱以及美联储言论层面的软化,市场开始认为,美联储可能不必像之前人们想象的那样进行激进加息(加息50基点以上)。”“包括美债在内的许多资产类别都回到了中枢价格区间,但也反映出市场对价格的走势存在分歧这一事实。”

扫码下载智通APP

扫码下载智通APP