张忆东:美股“中期底”附近迎来喘息,中国股市外忧弱化

投资要点

1、回顾:“2018年4季度”的下跌模式已如期上演,“中期底部”隐然若现

1.1、我们年初提出并持续提醒美股将演绎“2018年4季度”——先是长债利率上行而“杀估值”、后担忧经济而“杀业绩”

我们的观点和逻辑:1)“如果高通胀持续性超预期,联储压通胀引发经济阶段性失速,美股中期将重演2018年四季度式下跌甚至更糟。”参1月25日《美股短期底和中期底预测及美股波动对中国股市影响》;2)美股中期风险或将在5-7月集中释放。参4月20日《夏日寒流是长期投资的机遇》、5月10日《Yesterdayonce more,美股重现“2018年四季度”,也许更糟!》

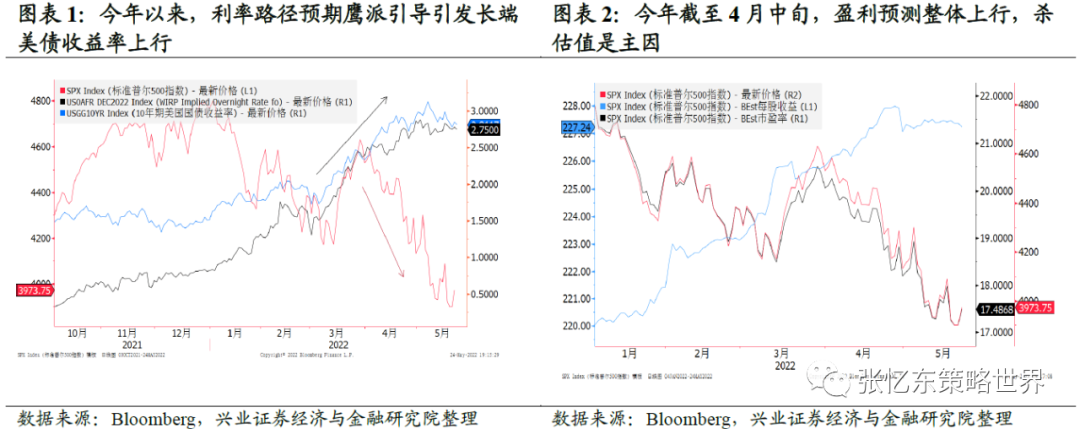

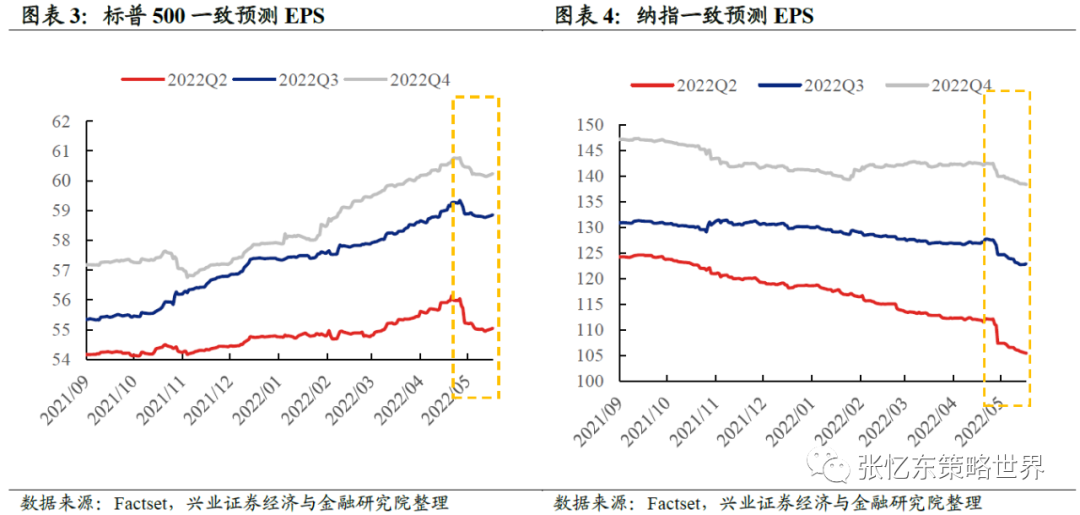

市场如期演绎:1)今年至4月中旬,一季报披露前,长债利率上行杀估值是美股回调主因。2)4月中下旬以后,随着美股财报季开启,重点上市公司盈利低于预期加剧了市场对经济衰退的担忧,美股大幅回调。

1.2、当前美股“中期底”或已出现,主要指数接近或超过熊市分界线

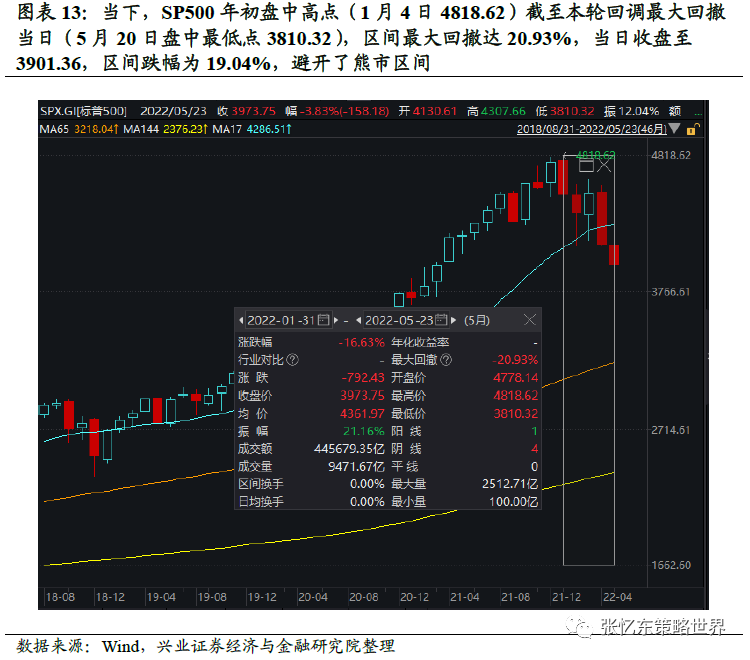

此次美股调整的时间和幅度已超过2018年四季度。年初截至5月25日收盘,标普500指数最大回撤已达20.93%,纳斯达克最大回撤已达30.38%。

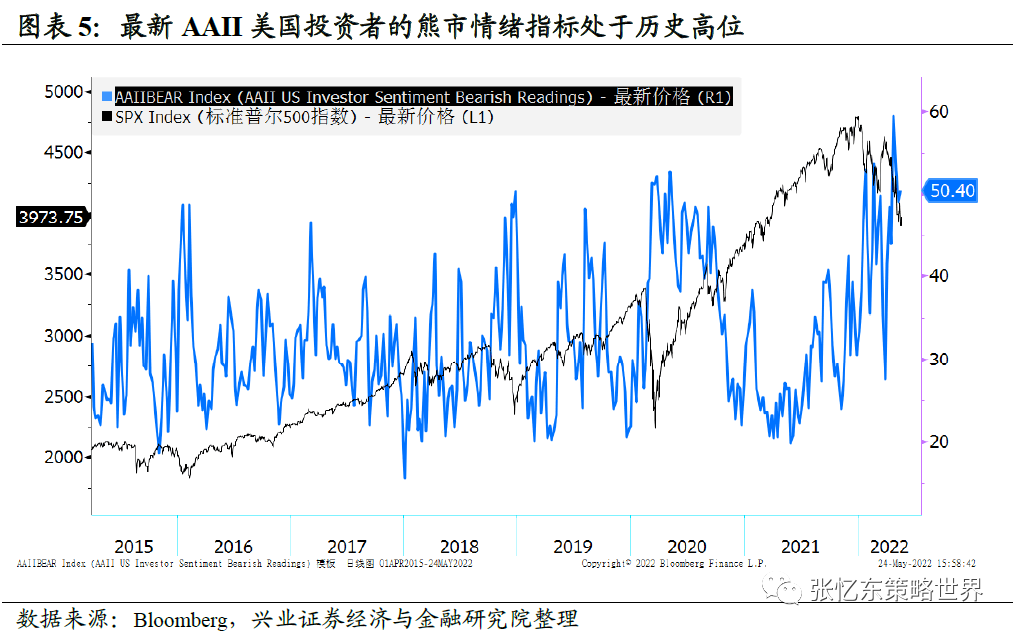

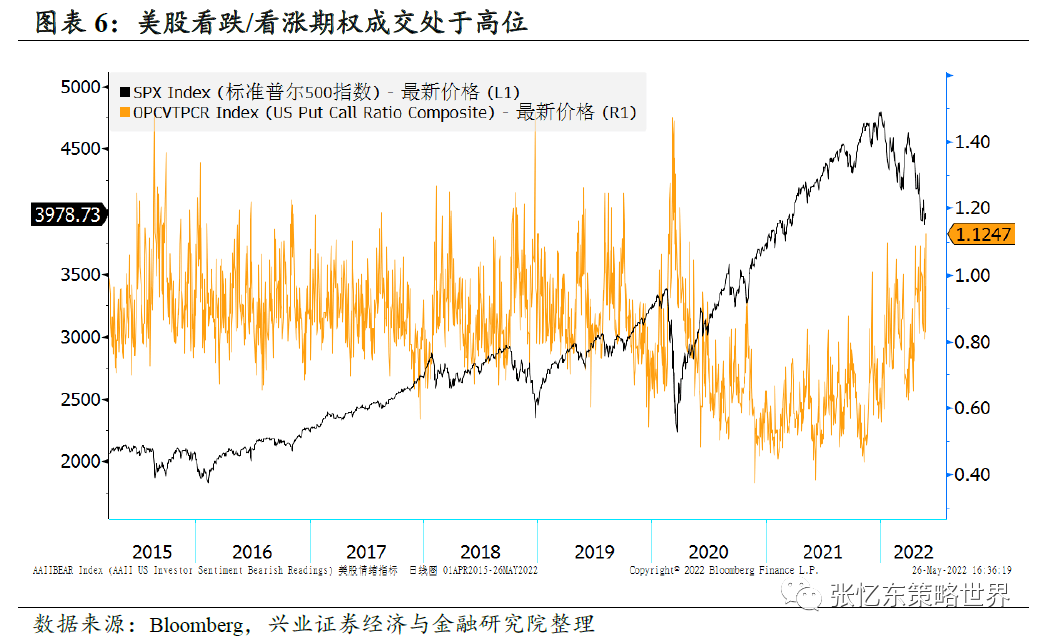

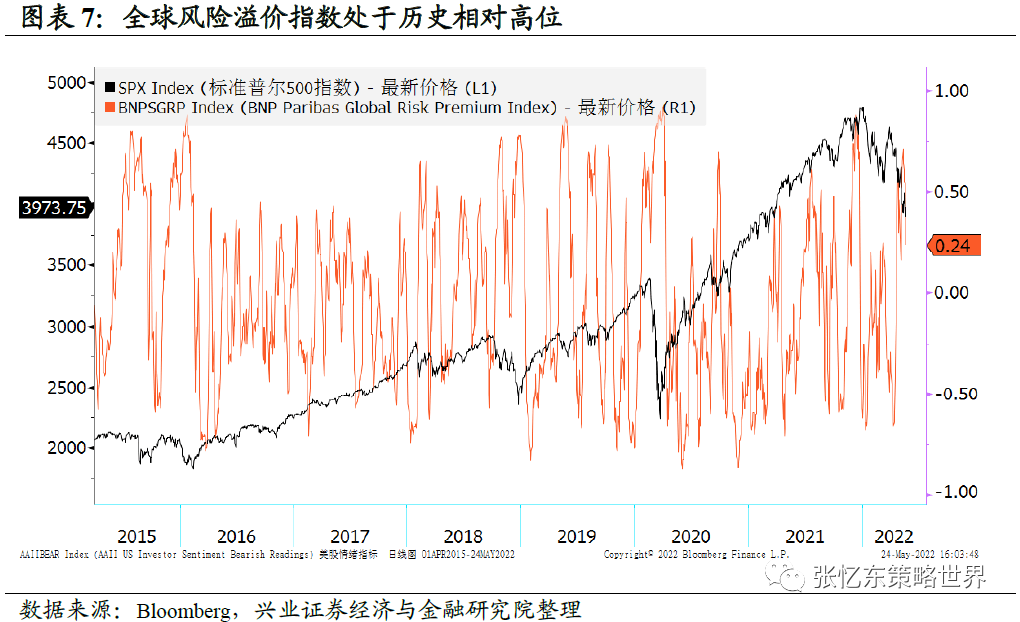

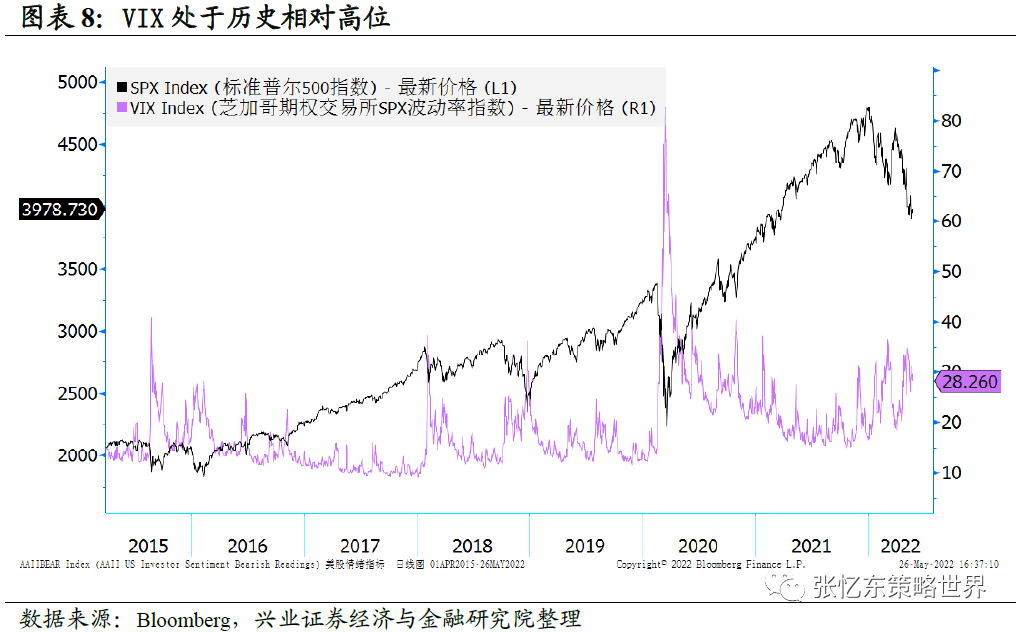

悲观情绪充分释放。AAII美国投资者的熊市情绪指标、美股看跌/看涨期权指标、全球风险溢价指数和VIX显示当前市场负面情绪处于极端水平。

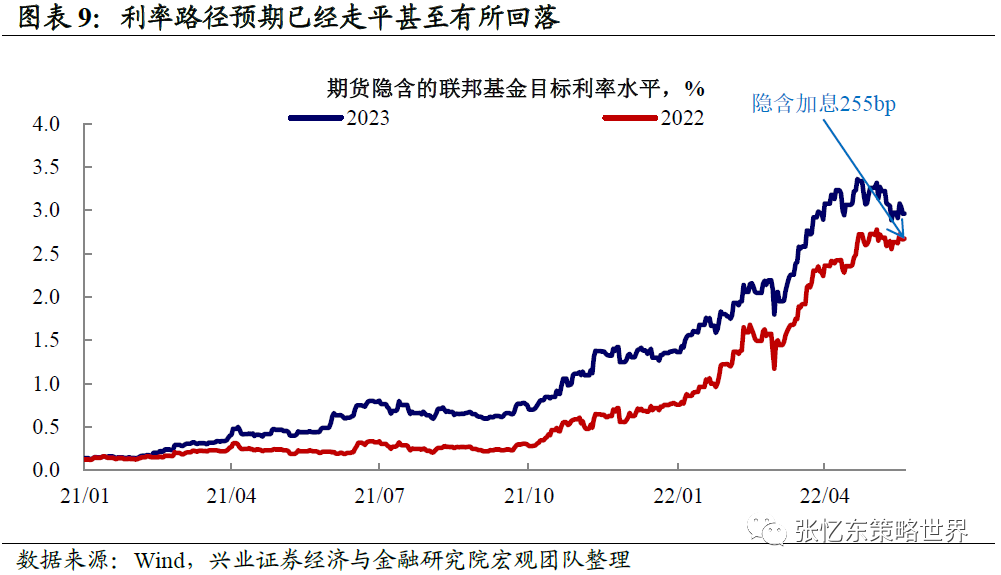

美股杀估值的压力短期有望缓和。基于联储中期利率路径引导及通胀预期回落,美国长债利率上行压力缓解,面对6、7月加息有望维持区间震荡。

美股“杀盈利”短期有望缓和。季报期即将收尾,业绩下调的冲击减弱。2、美股“中期底”之后,有望迎来一段持续数月的“喘息”窗口期

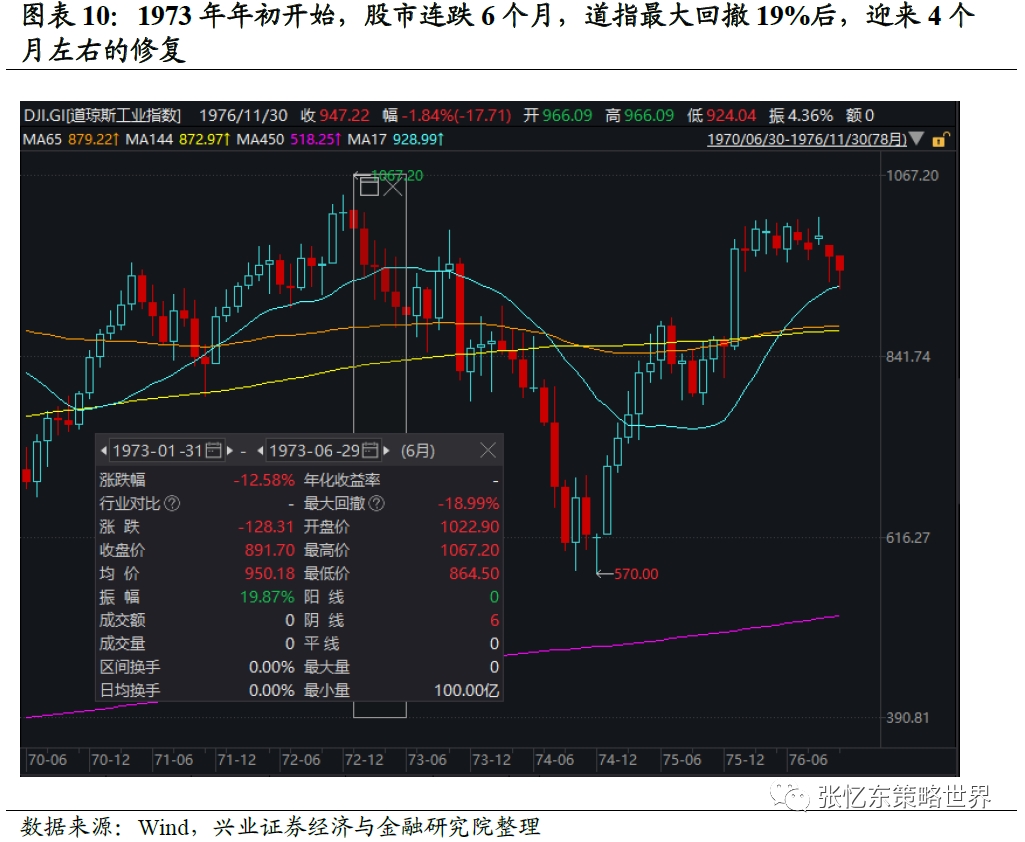

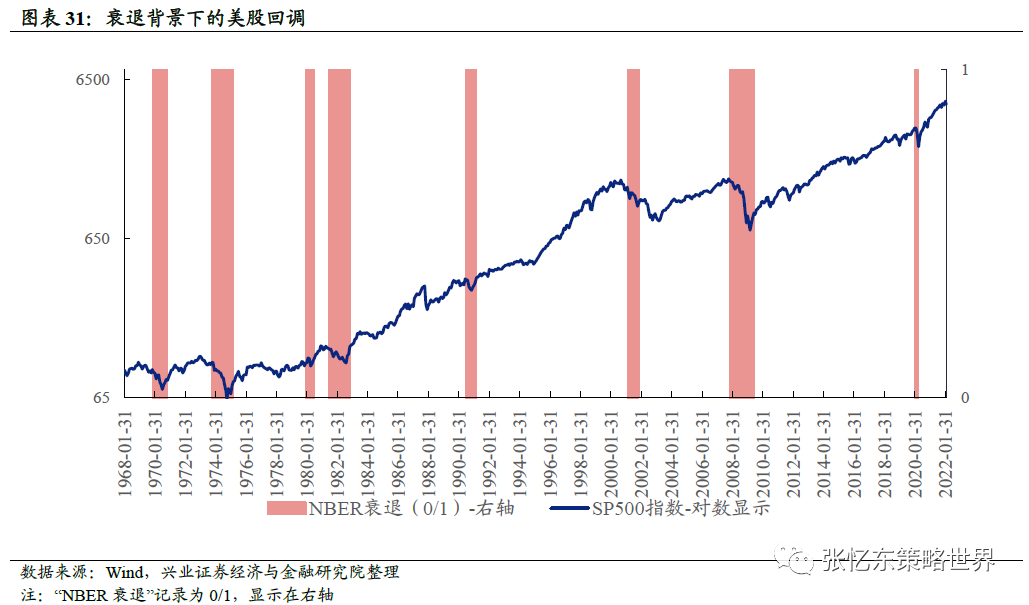

2.1、以史为鉴,即便是大熊市,在跌到熊市分界线时,都有数月喘息期

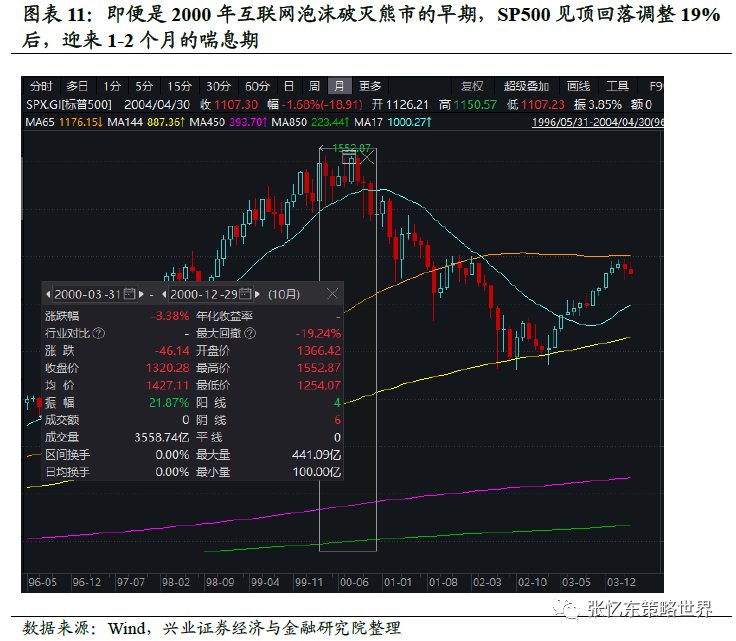

参考历史上持续时间长达一年以上的大熊市,当主要市场指数回调接近熊市分界线(幅度20%)左右,均有望迎来一段月度级别的修复期。滞胀时期1973年熊市初期(4个月修复期)、2000年互联网泡沫破灭初期(2个月喘息期),2008年次贷危机美股熊市初期(1-2个月喘息期)。

2.2、市场对通胀的担忧开始弱化,对通胀倒逼美联储收紧的担忧有所弱化

首先,通胀下阶段如何影响美联储,市场已经开始从一直悲观而走向分化,有了乐观的声音。悲观者担忧通胀的环比持续居高,联储要一路鹰到衰退;乐观者认为通胀同比已见顶,联储或提前进入观察期。

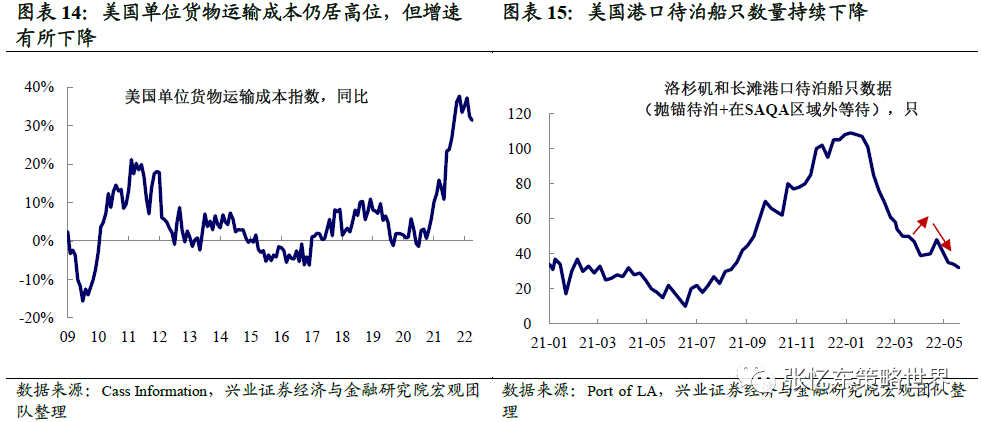

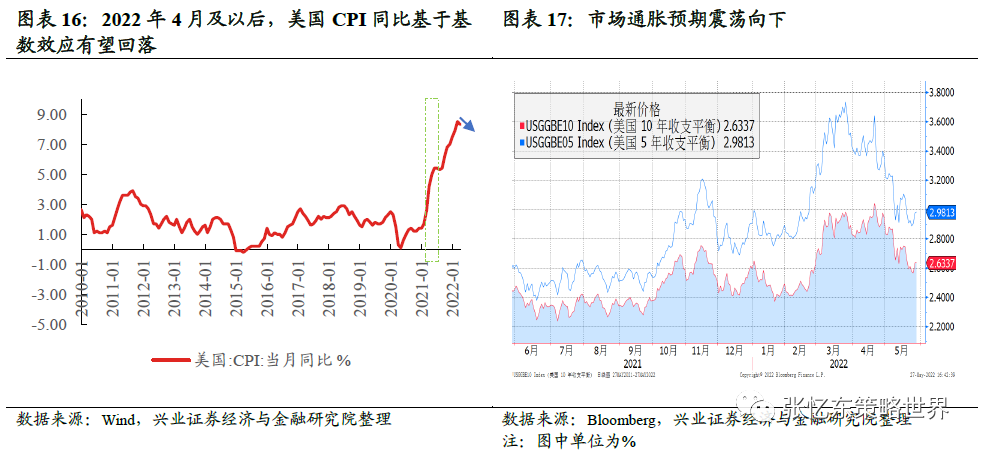

其次,局部供应链有缓解的迹象,通胀预期有所回落。1)显示美国供应链压力的美国单位货物运输成本指数,同比边际回落,美国港口待泊船只数量持续下降;2)市场中长期通胀预期有所回落,截至5月26日,10年期盈亏平衡通胀预期较高点回落约40bp至2.63%,5年期较高点回落约70bp至2.98%。

2.3、“交易衰退”就像 “狼来了”故事,在衰退来临前对美股行情冲击将弱化

首先,虽有衰退远虑,但是近忧不大,美国经济高频数据仍维持韧性。

其次,未来数月美国经济会走弱但不会迅速失速。疫情之后,美国居民和企业资产负债表改善,金融风险可控,截至2021年Q4,居民部门信贷主要流向高等级信用人群,低等级信用人群的信贷余额减少。因此,经济动能放缓之后,2008年危机式去杠杆的螺旋冲击难重演,衰退或姗姗来迟。

2.4、中国经济未来数月有望走出3~5月份的困境,有利于美股喘息、修复

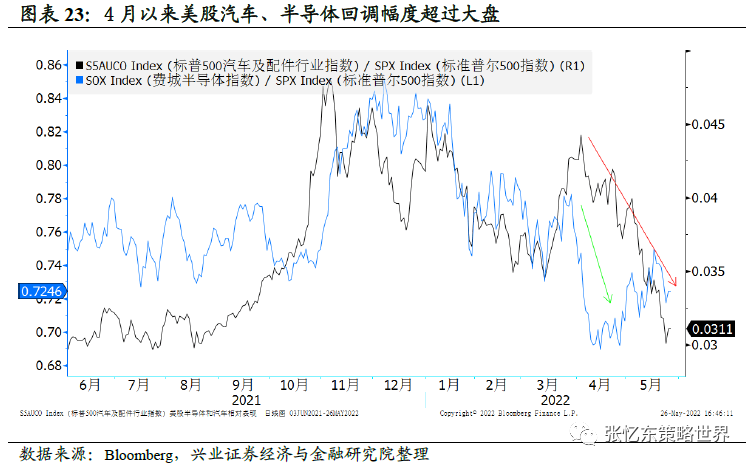

首先,未来数月,中国经济大盘有望稳住、产业链供应链有望畅通,有利于美股依赖全球供应链及中国市场的汽车、半导体、信息技术、消费品等。6月份之后,随着上海等地疫情防控压力的缓解,中国稳增长的政策落地效果将更明显,中国经济有望企稳,全球供应链有望进一步改善。

其次,中国经济未来数月有望企稳,有利于改善全球经济预期,有利于阶段性压制美国通胀预期。后续,中国出口动能的改善,以及美国潜在的降低甚至取消对华商品关税,对于中、美股市情绪都将有提振。

3、美股此次“中期底”更像是“中场休息”而非“反转底”,此轮美股衰退熊市可能在劫难逃

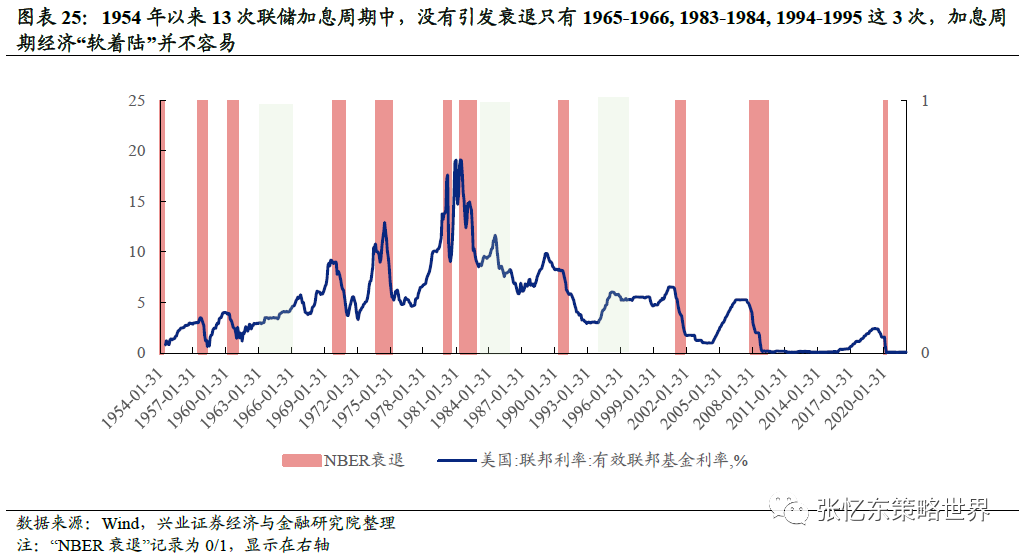

首先,统计美国历史上的加息周期,经济最终实现“软着陆”是小概率,而走向衰退是大概率。1954年以来13次联储加息周期中,没有引发衰退只有1965-1966, 1983-1984, 1994-1995这3次。

其次,这次更像要走向衰退的大概率,而不是重演联储参照或者标榜的所谓软着陆的1994-1995加息周期。相比1994、1995年,联储当前面临更大的控通胀挑战,在平衡通胀和增长之间的路径更加狭窄:1)1994-1995年面临全球化带来的通缩性力量;2)1994-1995年面临人口结构生产力的通缩性力量,60年代婴儿潮一代在90年代迎来了其生产力最高的阶段。

第三,按照当前市场预期的联储收紧速度,未来数月美债各个期限的利差将迅速缩窄;静态来看,截至今年12月,对于衰退具有显著预测能力的10Y-3M美债利差将几近倒挂,届时将发出衰退警告。

4、对中国资产的影响——未来数月,A股和港股的外忧将弱化,内因才是关键!

首先,展望中期,美股走势对A股和港股的负面冲击将进一步弱化。未来数月,美股的行情难演变成流动性危机急跌模式,相反,美股在“中期底”区域将迎来一段月度级别的喘息期。基于此判断,中国资产的中期表现也将更多基于自身基本面,立足于疫情防控形势和经济修复的进程。

其次,美债长端利率上行阶段性缓解,对于A股“新半军”为代表的成长股以及港股和中概股的压制将弱化。今年以来,美国长债利率上行成为全球成长股的压制因素,对于A股“新半军”为代表的成长股以及中概股、港股更是雪上加霜。6月初缩表对美债市场的影响price in之后,美长债利率将确认区间震荡甚至走弱的态势,对于中国资产的“杀估值”影响弱化。

第三,美元下阶段有望高位震荡甚至阶段性走弱,有利于人民币汇率和港币稳定,有利于全球资金回流中国经济企稳所带来的A股和港股机会。

风险提示:全球经济增速下行;中、美货币政策不达预期;大国博弈风险

报告正文

1、回顾:“2018年4季度”的下跌模式已如期上演,“中期底部”隐然若现

1.1、我们年初提出并持续提醒美股将演绎“2018年4季度”——先是长债利率上行而“杀估值”、后担忧经济而“杀业绩”

我们的观点和逻辑:“如果高通胀持续性超预期,联储压通胀引发经济阶段性失速,美股中期将重演2018年四季度式下跌甚至更糟。”

持续提醒美股中期风险或将在5-7月集中释放。4月20日《夏日寒流是长期投资的机遇20220420》提示“美股中期风险未完”;5月3日《乍暖还寒,战略相持阶段有望展开》提醒美股短期仍是暴风雨前的平静,但中期可能重演“2018年四季度”。5月10日《Yesterdayonce more,美股重现“2018年四季度”,也许更糟!》再次重申当前的市场环境“跟2018年四季度一样是联储鹰派,更糟的是通胀和衰退担忧”。

市场如期演绎:1)今年至4月中旬,一季报披露前,长债利率上行杀估值是美股回调主因。2)4月中下旬以后,随着美股财报季开启,重点上市公司盈利低于预期加剧了市场对经济衰退的担忧,美股大幅回调。

今年至4月中旬,联储利率路径鹰派引导是推动长债利率上行的主要力量,联邦基金利率期货隐含的2022年12月政策利率走势与10年期美债收益率高度一致。因此,这个阶段美股回调拆分来看,估值回落是主因,盈利预期还有所走高。

4月中下旬以后,包括奈飞、亚马逊、沃尔玛、塔吉特、Snapchat在内的部分美股公司一季报引发了增长担忧和市场的剧烈波动—一季报期间分析师下调整体美股的业绩预期。

1.2、当前美股“中期底”或已出现,主要指数接近或超过熊市分界线

此次美股调整的时间和幅度已超过2018年四季度。年初截至5月25日收盘,标普500指数最大回撤已达20.93%,纳斯达克最大回撤已达30.38%。

悲观情绪充分释放。AAII美国投资者的熊市情绪指标、美股看跌/看涨期权指标、全球风险溢价指数和VIX显示当前市场负面情绪处于极端水平。

美股杀估值的压力短期有望缓和。基于联储中期利率路径引导及通胀预期回落,美国长债利率上行压力缓解,面对6、7月加息有望维持区间震荡。

5月FOMC会议后缩表节奏的落地,近期联储关于6月、7月加息50bp预期的引导,联储中期利率路径较为明确。因此,近期期货市场显示利率路径预期已经走平甚至有所回落。

5月联储会议纪要里对于数据依赖有所暗示。“与会者一致认为,经济前景的不确定性高,决策应该视数据而定,着重于让通胀回到(美联储货币政策)委员会的目标2%,同时保持强劲的劳动力市场环境。”美股“杀盈利”短期有望缓和。季报期即将收尾,业绩下调的冲击减弱。

2、美股“中期底”之后,有望迎来一段持续数月的“喘息”窗口期

2.1、以史为鉴,即便是大熊市,在跌到熊市分界线时,都有数月喘息期

参考历史上持续时间长达一年以上的大熊市,当主要市场指数回调接近熊市分界线(幅度20%)左右,均有望迎来一段月度级别的修复期。滞胀时期1973年熊市初期(4个月修复期)、2000年互联网泡沫破灭初期(2个月喘息期),2008年次贷危机美股熊市初期(1-2个月喘息期)

1973年年初开始,股市连跌6个月,道指最大回撤19%后,迎来4个月左右的修复。

2000年互联网泡沫破灭熊市的早期,SP500见顶回落调整19%后,迎来1-2个月的喘息期。

2008年全球金融危机,熊市初期SP500连续回调5个月,最大回撤19%后迎来2个月的喘息。

当下,SP500年初盘中高点(1月4日4818.62)截至本轮回调最大回撤当日(5月20日盘中最低点3810.32),区间最大回撤达20.93%,当日收盘至3901.36,区间跌幅为19.04%,避开了熊市区间。

2.2、市场对通胀的担忧开始弱化,对通胀倒逼美联储收紧的担忧有所弱化

首先,通胀下阶段如何影响美联储,市场已经开始从一直悲观而走向分化,有了乐观的声音。悲观者担忧通胀的环比持续居高,联储要一路鹰到衰退;乐观者认为通胀同比已见顶,联储或提前进入观察期。

其次,局部供应链有缓解的迹象,通胀预期有所回落。1)显示美国供应链压力的美国单位货物运输成本指数,同比边际回落,美国港口待泊船只数量持续下降;2)市场中长期通胀预期有所回落,截至5月26日,10年期盈亏平衡通胀预期较高点回落约40bp至2.63%,5年期较高点回落约70bp至2.98%。

2.3、“交易衰退”就像 “狼来了”故事,在衰退来临前对美股行情冲击将弱化

首先,虽有衰退远虑,但是近忧不大,美国经济高频数据仍维持韧性。

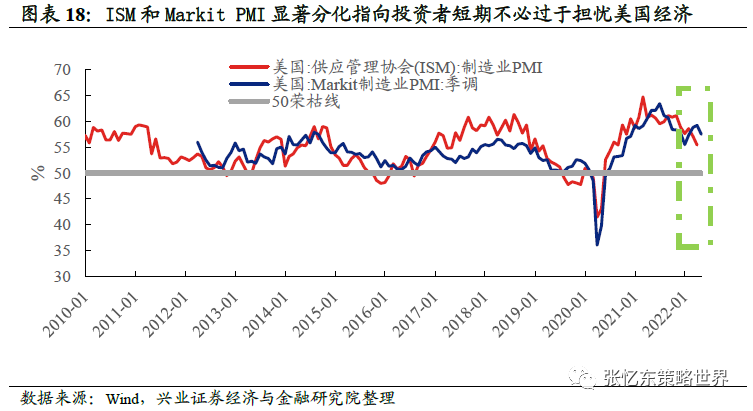

4月美国ISM制造业PMI录得55.4,虽然较前值57.1下滑但是还在扩张区间;另外4月美国Markit制造业 PMI录得59.2,较前值58.8回升,5月该数值为57.5,读数依然居高。

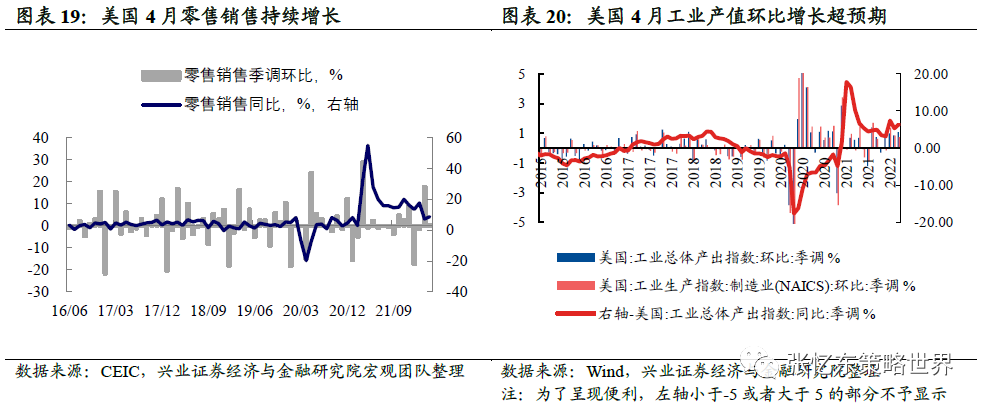

美国4月零售销售持续增长。美国4月零售销售月率录得0.9%,除汽车与汽油以外的4月份零售销售环比上涨1%,好于预期的上升0.7%,3月份数据从环比上升1.1%大幅上修至上升2.1%。

美国4月工业产值环比增长超预期。美国4月份工业产值环比增长1.1%,超出预期值0.5%,为2021年10月以来最大增幅。制造业产值增长0.8%,高于预期值0.4%,与3月份增幅持平。

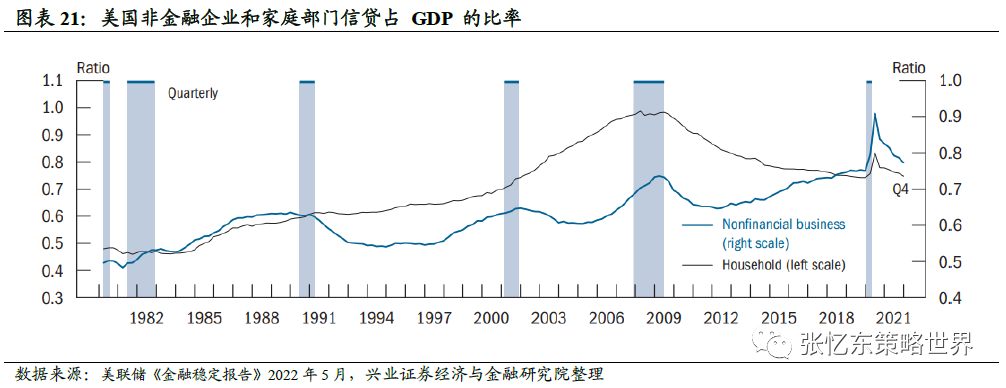

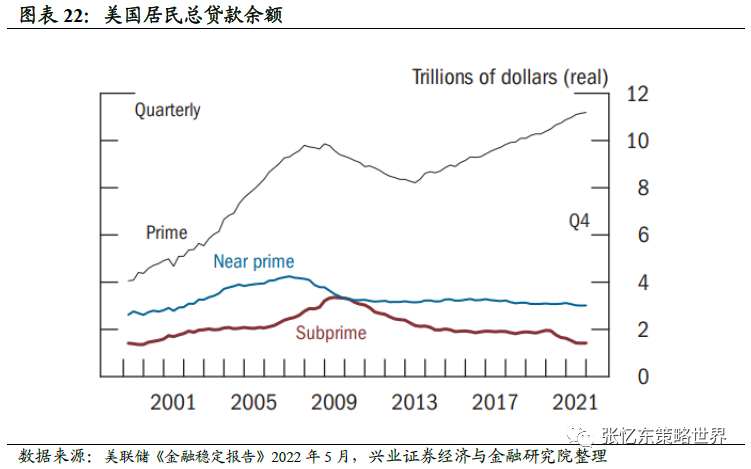

其次,未来数月美国经济会走弱但不会迅速失速。疫情之后,美国居民和企业资产负债表改善,金融风险可控,截至2021年Q4,居民部门信贷主要流向高等级信用人群,低等级信用人群的信贷余额减少。因此,经济动能放缓之后,2008年危机式去杠杆的螺旋冲击难重演,衰退或姗姗来迟。

2.4、中国经济未来数月有望走出3-5月份的困境,有利于美股喘息、修复

首先,未来数月,中国经济大盘有望稳住、产业链供应链有望畅通,有利于美股依赖全球供应链及中国市场的汽车、半导体、信息技术、消费品等。6月份之后,随着疫情防控压力的缓解,中国稳增长的政策落地效果将更明显,中国经济有望企稳,全球供应链有望进一步改善。

5月20日五年期LPR下调15个bp,有利于对冲居民中长期贷款下行压力;

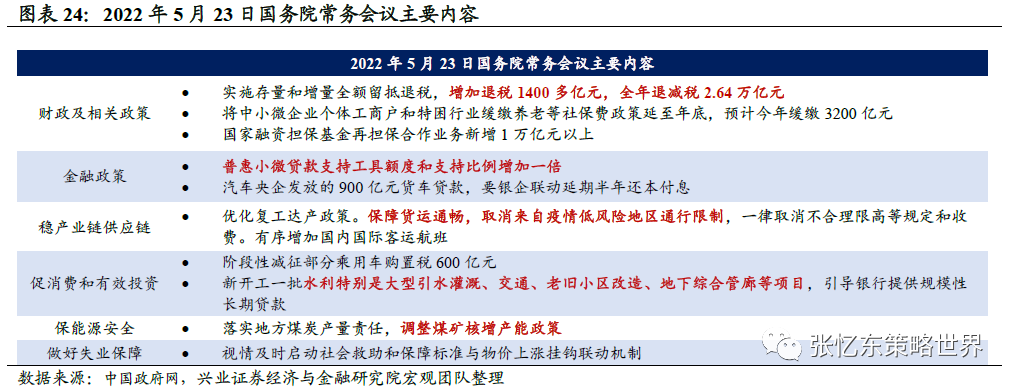

5月23日国常会部署6方面33项措施,包括增加退税1400多亿元,全年退减税2.64万亿元、普惠小微贷款支持工具额度和支持比例增加一倍、保障货运通畅,取消来自疫情低风险地区通行限制等。

5月26日全国稳住经济大盘电视电话会议上强调:“发展是解决我国一切问题的基础和关键,做好疫情防控需要财力物力保障,保就业保民生防风险都需要发展作支撑。当前正处于决定全年经济走势的关键节点,必须抢抓时间窗口,努力推动经济重回正常轨道”其次,中国经济未来数月有望企稳,有利于改善全球经济预期,有利于阶段性压制美国通胀预期。后续,中国出口动能的改善,以及美国潜在的降低甚至取消对华商品关税,对于中、美股市情绪都将有提振。

3、美股此次“中期底”更像是“中场休息”而非“反转底”,此轮美股衰退熊市可能在劫难逃

首先,统计美国历史上的加息周期,经济最终实现“软着陆”是小概率,而走向衰退是大概率。1954年以来13次联储加息周期中,没有引发衰退只有1965-1966, 1983-1984, 1994-1995这3次。

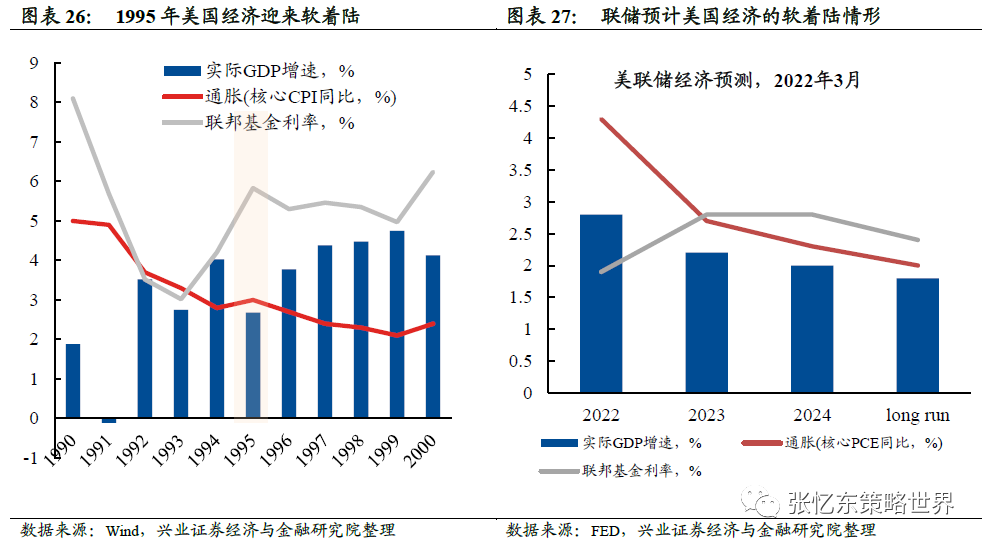

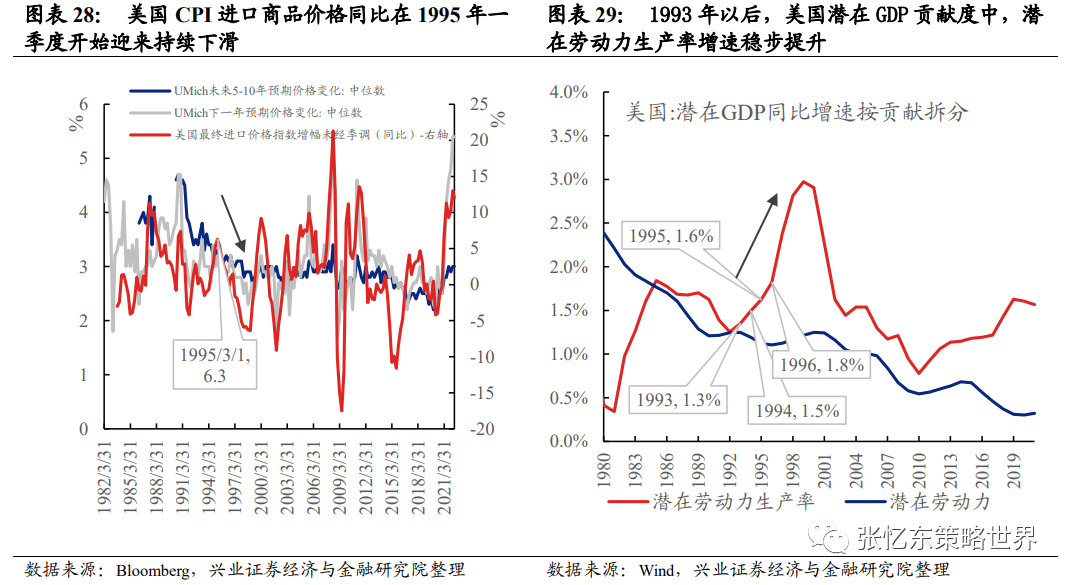

其次,这次更像要走向衰退的大概率,而不是重演联储参照或者标榜的所谓软着陆的1994-1995加息周期。相比1994、1995年,联储当前面临更大的控通胀挑战,在平衡通胀和增长之间的路径更加狭窄:1)1994-1995年面临全球化带来的通缩性力量;2)1994-1995年面临人口结构生产力的通缩性力量,60年代婴儿潮一代在90年代迎来了其生产力最高的阶段。

1994-1995年加息周期处于全球化持续深化的浪潮之中,中国的改革开放持续,1989年柏林墙倒塌后东欧经济体的生产输出,北美自由贸易协定(NAFTA)也在1994年通过;美国CPI进口商品价格同比在1995年一季度开始迎来持续下滑,并维持在负值区间长达数年。

1993年以后,美国潜在GDP贡献度中,潜在人口增速在下滑,但是潜在劳动力生产率增速实现稳步提升。

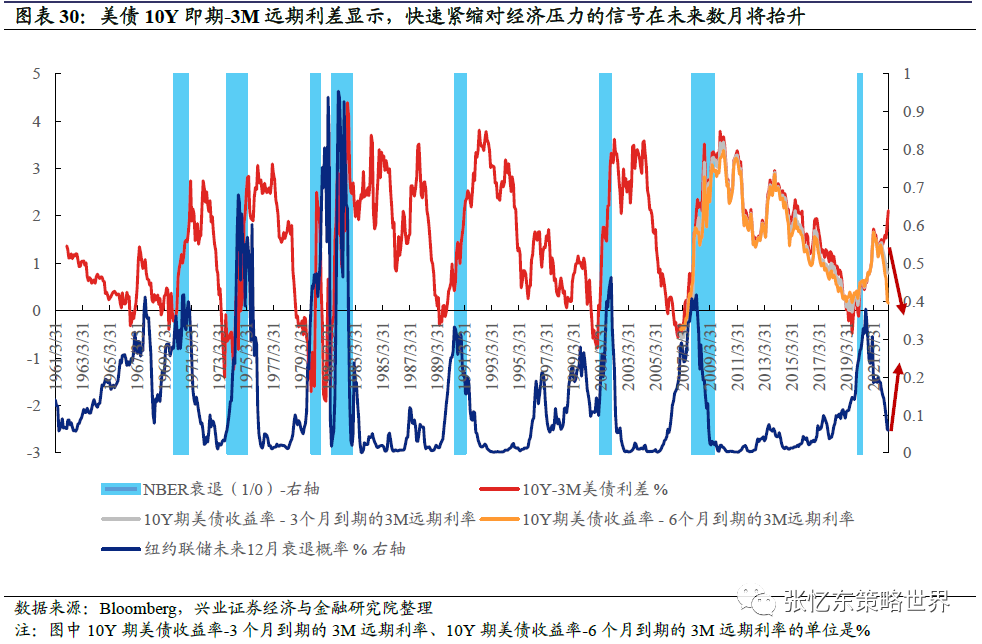

第三,按照当前市场预期的联储收紧速度,未来数月美债各个期限的利差将迅速缩窄;静态来看,截至今年12月,对于衰退具有显著预测能力的10Y-3M美债利差将几近倒挂,届时将发出衰退警告。

4、对中国资产的影响——未来数月,A股和港股的外忧将弱化,内因才是关键!

首先,展望中期,美股走势对A股和港股的负面冲击将进一步弱化。未来数月,美股的行情难演变成流动性危机急跌模式,相反,美股在“中期底”区域将迎来一段月度级别的喘息期。基于此判断,中国资产的中期表现也将更多基于自身基本面,立足于疫情防控形势和经济修复的进程。

其次,美债长端利率上行阶段性缓解,对于A股“新半军”为代表的成长股以及港股和中概股的压制将弱化。今年以来,美国长债利率上行成为全球成长股的压制因素,对于A股“新半军”为代表的成长股以及中概股、港股更是雪上加霜。6月初缩表对美债市场的影响price in之后,美长债利率将确认区间震荡甚至走弱的态势,对于中国资产的“杀估值”影响弱化。

第三,美元下阶段有望高位震荡甚至阶段性走弱,有利于人民币汇率和港币稳定,有利于全球资金回流中国经济企稳所带来的A股和港股机会。

5、风险提示

全球经济增速下行;中、美货币政策不达预期;大国博弈风险。

本文编选自“张忆东策略世界”,作者:张忆东,智通财经编辑:杨万林。

扫码下载智通APP

扫码下载智通APP