新股前瞻|高视医疗:靠收购夯实自有产品竞争力 资不抵债“后遗症”渐显

5月31日,高视医疗科技有限公司(以下简称:高视医疗)向港交所主板提交上市申请,大摩、海通国际为其联席保荐人。值得注意的是,该公司曾于2021年11月28日向港交所主板递交过上市申请,后已失效。

两次递表港交所的高视医疗,凭借6.7%的市场份额成为中国眼科医疗器械市场最大的国内参与者,按2021年的收入计算,则为第四大参与者。事实上,目前资本二级市场的眼科赛道中已有不少出色的玩家,作为“新生力军”的高视医疗又能把握住多少行业红利?

靠收购进军眼科医疗器械市场

根据智通财经APP了解,眼科医疗器械包括眼科医疗设备及耗材。而国内眼科医疗器械行业的竞争格局主要由三部分组成:外资龙头企业(如爱尔康、博士伦、蔡司、科林等),本土大型企业(苏州六六视觉、高视医疗等)及区域型企业。

眼科医疗器械由于结构复杂、技术要求高,研发需要大量的高端材料以及高昂的研发资金做支持,而国内眼科医疗器械的整体制造工艺水平在国际上仍处于落后阶段,尤其是高级眼科医疗器械。所以目前中国大多企业尚不具备与外资巨头竞争的实力,行业市场仍然被进口产品垄断。根据头豹研究院数据,目前眼科医疗器械行业的集中度较高,外资企业占据了80%以上的市场份额。

高视医疗依靠收购进军眼科医疗器械赛道。招股书显示,2020年11月至2021年1月,该公司先后收购泰靓和罗兰两家国外品牌,两者此前均为高视医疗的上游合作伙伴。其中,泰靓是一家生产人工晶体的荷兰厂商,旗下拥有多焦点人工晶体产品;罗兰则是一家专门做电生理诊断设备的德国企业。

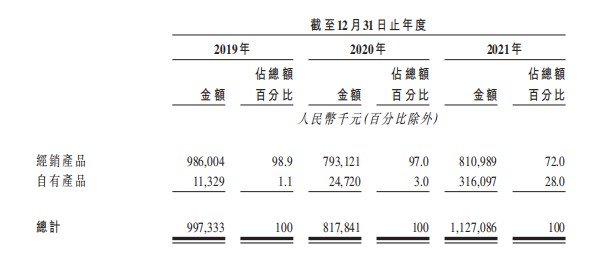

自完成这两笔收购后,高视医疗的自有产品收入占销售产品收入的贡献由2019年的1.1%、2020年的3.0%上升至了2021年的28.0%,其毛利率也由2019年的41.9%,分别增至2020年的45.3%以及2021年的46.9%。

简言之,此前高视医疗在技术实力上较为薄弱,自有产品竞争力不足。自收购泰靓和罗兰后,自有产品数量在上升,经销产品的收入贡献比也下降了不少,通过旗下的泰靓和罗兰拥有了一些核心产品及技术专利。

眼科医疗器械市场空间广阔,行业壁垒高,是公认的黄金赛道。伴随着老龄化加剧、人们生活方式的转变、青少年近视比例的不断攀升,眼科患病率居高不下,中国眼科医疗器械行业市场潜力巨大。

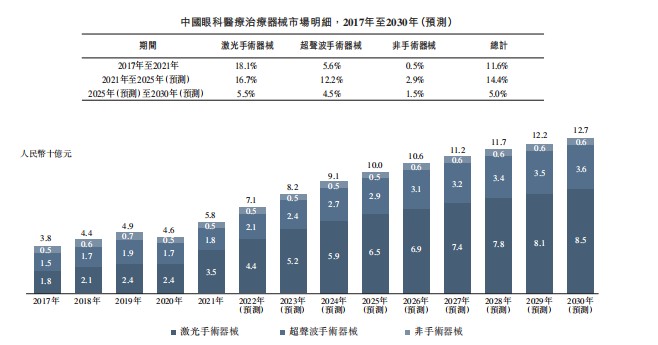

据统计,中国眼科医疗器械市场规模由2017年的人民币38亿元,增长至2021年的人民币58亿元,复合年增长率为11.6%。预计2025年及2030年将分别增长至人民币100亿元及人民币127亿元,自2021年至2025年及自2025年至2030年的复合年增长率分别为14.4%及5.0%,整体呈现体量大且增速快的发展趋势。凭借收购的两家国外品牌,高视医疗有望在增长的行业市场份额中收获红利。

营收增长 难掩亏损

高视医疗在医疗器械领域共有128项产品,覆盖了7个眼科中的亚专科,包括眼底病、白内障、青光眼以及儿童眼科等。截至2021年12月31日,该公司已为中国超过4000家最终客户(包括超过1000家三级医院)提供一站式眼科医疗器械解决方案及为中国所有省级行使地区提供服务,涵盖眼科诊断设备、手术及治疗设备及耗材,同时提供售后技术服务。

财务方面, 2019年至2021年(以下简称:报告期内),高视医疗收入分别为约11.07亿元(单位:人民币,下同)、9.62亿元、12.98亿元。同期的利润分别为-3802.6万元、9853.8万元和-1.92亿元。营收增长,仍难掩高视医疗利润亏损现状。

从收入结构来看,高视医疗严重依赖经销产品。报告期内,销售经销产品营收分别为9.86亿元、7.93亿元及8.11亿元,分别占销售产品收入的98.9%、97%及72%。超七成的经销产品,说明高视医疗的商业模式就是经销,而核心自有产品靠收购增长。

由于经销的商业模式,导致高视医疗对供应商格外重视,报告期内,该公司供应商集中度较高,前五大供应商占采购总额的比例约七成。

为了摆脱经销商模式,高视医疗积极开发新的自有产品,努力涵盖所有主要的眼科产品线。截至2021年12月31日,该公司拥有35名研发人员。报告期内,公司的研发开支总额分别为270万元、310万元及2350万元,占总营收的比例分别为0.2%、0.3%、1.8%。

收购“后遗症”渐显:高商誉+资不抵债

收购国外品牌,高视医疗自有产品的竞争力加强。招股书显示高视医疗在中国境内只有10项发明专利,在中国境外(主要是欧盟地区)却拥有83项专利。显然,这些境外专利基本都是属于泰靓和罗兰的。

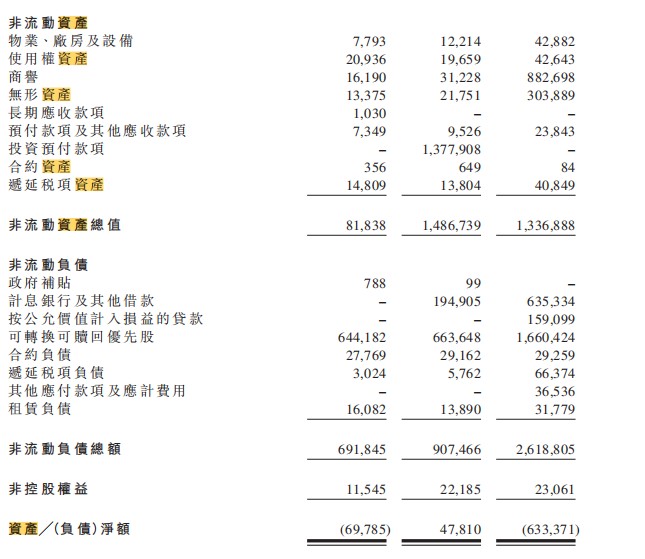

值得关注的是,收购的“后遗症”愈发凸显。首先,收购导致高视医疗的商誉和无形资产激增。招股书显示,高视医疗商誉的账面值由2019年的1620万元增长至2021年的8.83亿元,无形资产由2019年的1337.5万元增长至2021年的3.04亿元。

其次,为了收购泰靓和罗兰,高视医疗不断寻求对外借款。有的是从投行那里拿来的过桥融资贷款、夹层融资贷款,从泰靓的供应商那里获得的卖方贷款,还有的是从商业银行那里搞来的优先融资贷款。

总之,一系列操作下来,公司负债激增,由2019年的7.05亿元增至2021年末的26.22亿元。更为糟糕的是,高视医疗已然出现资不抵债的情况。报告期内,公司的资产净额分别为-6978.5万元、4781.0万元、-6.33亿元;同一时期的资产负债比率分别为-87.2%、2261.5%、-151.8%。资不抵债的利剑悬顶,高视医疗着急上市的原因,路人皆知。

综上所述,高视医疗的商业模式可概括为经销商模式,自收购两家国外品牌之后,自有产品贡献营收占比提升,同时带动毛利率和净利润的改善。然而,收购的“后遗症”—商誉暴涨+资不抵债,或导致该公司面临短期困境,能否顺利登陆香港资本市场,投资者可以持续关注。

扫码下载智通APP

扫码下载智通APP