加息终点在何处?美联储自己也不知道

在6月、7月各加息50个基点几乎已成定局的情况下,美联储的官员正将注意力从加息目标转移到更难以确定和解释的问题上:他们的政策对经济的更广泛影响。

难以衡量的“金融状况”以致利率信号模糊

在加息周期开始时,美联储主席鲍威尔表示,目标是“尽可能快地让利率回到更中性的水平”。然而,今年5月,他放弃了“中性”的概念,并警告称,“中性”的说法存在“某种错误精确性”。政策制定者上周在进入美联储会议会前禁言期之前的最后一次讲话中反复传递了这一信息。

官员们反复摸索利率水平希望通过收紧金融条件来冷却需求。他们并不不确切清楚加息和资产负债表收缩将如何影响支出。另外,尽管有几种指数试图将一系列市场价格归结为一个指标,金融状况目标也很难解释。

安盛投资管理宏观经济研究主管David Page表示:“我们肯定将金融状况视为政策收紧程度的关键指引。但没有一个标准的衡量标准。精确的平衡与其说是科学,不如说是艺术。”

鲍威尔在5月的会后新闻发布会上十多次使用“金融状况”一词,他指出:“官员们需要环顾四周,如果我们没有看到金融状况已经充分收紧,就继续行动。”

他显然想发出一个目标信号,但对于官员来说,这个目标线很难定义,因为一些市场的收紧速度很快,而其他市场则相对滞后。

例如,据Bankrate.com的数据,美国30年期抵押贷款利率升至5.6%的近期高点,较1月份高出约200个基点。这意味着30万美元的贷款每月要额外支付近400美元,而增加的成本正在减缓房屋销售。但是,对于一家以1.5%左右的利率为库存融资的90天期商业票据公司来说(此时美联储偏爱的通胀指标为6.3%),金融情况可能仍然看起来宽松。

大行给出可行指标

德意志银行经济学家利用一个金融状况框架来评估美联储还需要多少次货币政策调整才能将物价压力恢复到2%的目标水平。 该行首席美国经济学家Matthew Luzzetti表示:“只有从现在开始大幅收紧金融状况,通胀才会更接近于价格稳定。”

德意志银行表示,经调整后的芝加哥美联储全国金融状况指数(Chicago Fed National Financial Conditions Index)将超过0.7,该指数目前接近于零。 德意志银行估计,从历史上看,0.7的数据意味着未来12个月经济衰退的概率为50%,他们预计美联储将不得不推行限制性政策。Luzzetti称:"如果金融状况继续宽松,他们将不得不更加强硬。"

尽管自美联储开始释放对抗通胀的信号以来,金融状况已大幅收紧,但过去几天,一些信贷成本已变得更低。

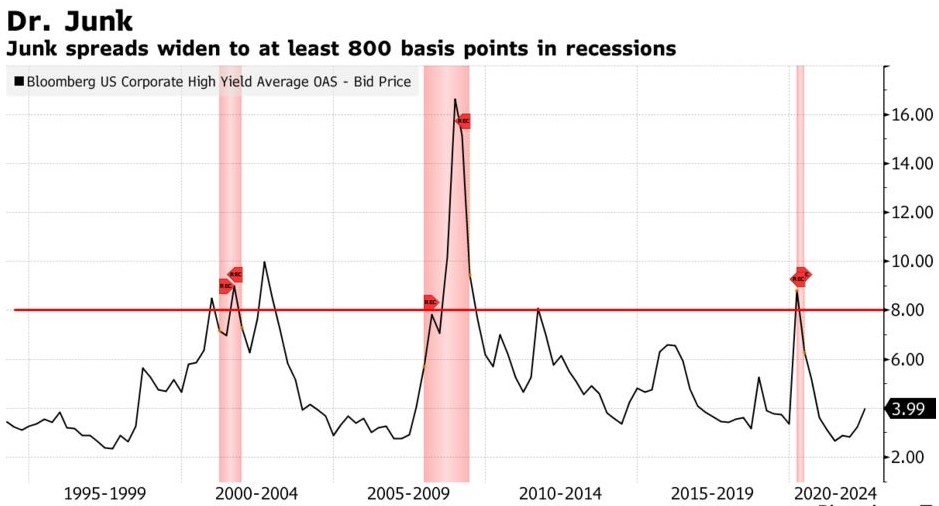

法国兴业银行策略师Manish Kabra观察“垃圾债券”,即垃圾债券收益率与美国国债收益率的利差,以评估美联储需要对市场施加多大的压力才能抑制需求并控制通胀。

每当经济陷入衰退,这一利差就会扩大到至少800个基点。该指数曾一度升至480个基点,但最近收窄至400个基点,因投资者重拾经济软着陆的想法,即经济增长和通胀放缓,但不会影响就业。

Kabra表示:"近期信贷状况的改善,主要是因为美联储向市场明确了9月之前的行动,这让投资者得以关注基本面。"

美国劳工部上周五公布的一份报告显示,上个月非农就业人数增加了39万人,失业率保持在3.6%,这缓解了外界对美国经济放缓加剧的担忧。

美联储5月会议纪要暗示,今年晚些时候将有政策灵活性,且亚特兰大联储主席行长波斯蒂克则提出9月暂停加息的想法。不过,美联储副主席布雷纳德对此予以强烈反驳,他上周四表示,"很难看到暂停的理由",同时表示她希望月度核心通胀率连续走低,以让她相信政策正在发挥作用。

资产负债表影响也难测

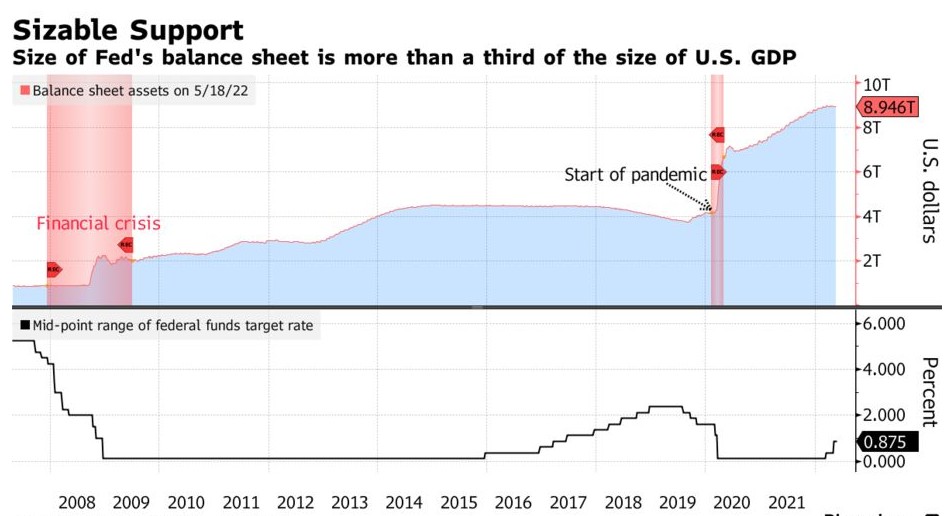

收缩8.9万亿美元的资产负债表是如何与市场和风险相互作用的,这是另一个谜。MacroPolicy Perspectives LLC联合创始人Julia Coronado表示:“我们需要围绕资产负债表和金融状况制定更多框架,而他们在制定框架方面进展缓慢。”

她表示,挑战在于,“对于给定的量化紧缩路径,其影响多种多样,因为这取决于世界上有多少风险”。

美联储理事沃勒周一表示,美联储计划每年抛售1万亿美元美国国债和抵押贷款支持证券,这可能相当于每年加息25个基点。但他警告称,这只是一个粗略的判断。

前联邦公开市场委员会顾问Bill Nelson表示,官员们可以采取的一个措施是,将资产负债表预测纳入他们的展望,因为这已经隐含在他们的利率预测中。

Nelson指出,资产负债表现在是“政策格局的永久组成部分”。FOMC参与者将对资产负债表的看法排除在季度预测之外,“真的不再是明智的政策了”。

扫码下载智通APP

扫码下载智通APP