兴业证券:华能国际电力(00902)煤价高企拖累业绩 但预期下半年同比环比改善

本文选自“明看新能源”微信公众号,作者为“兴业证券海外公用事业高级分析师刘小明”,原标题为《华能国际电力(00902)2017中期业绩点评》。

投资要点

收入增幅较大,但受煤价影响,利润同比大幅下降。2017年上半年公司营业收入人民币71434百万元,同比上升35%;归属于股东净利润244百万元,比上年同期下降96%;每股盈利为0.02元(1H2016:0.41元)。公司收入增幅较大主要是由于上半年发电量同比出现较大增长,但由于煤价持续高位,使得公司的经营业绩和净利润同比出现大幅度下降。公司2017年中期不派发股息。

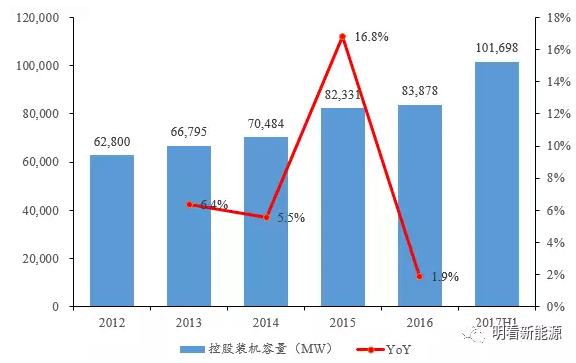

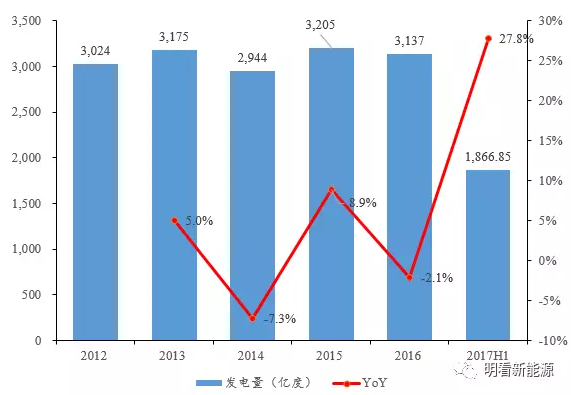

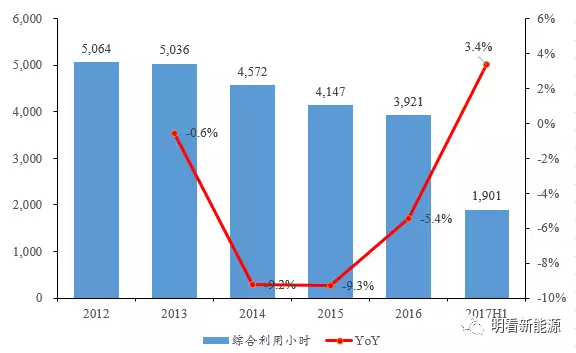

装机持续增加,发电量实现高增长。截至2017年上半年末,公司控股发电装机容量为101698MW,权益发电装机容量为90796MW,清洁能源(燃机、水电、风电、光伏、生物质发电)比例达到13.36%;上半年新增投产702MW,其中包括热电100MW,风电206MW,其余为光伏装机。今年上半年,由于公司收购黑龙江、吉林和山东等地区发电资产助力公司发电量水平大幅提升,以及公司在华中、华东等地区火电发电量同比回升,公司境内各运行电厂累计完成发电量1867亿千瓦时,同比上升27.8%;完成售电量1761亿千瓦时,同比上升27.6%;利用小时为1901小时,同比上升62小时。上网电价方面,公司Q1为405.97元/千瓦时,Q2为409元/千瓦时,有所上升。

我们的观点:华能国际电力(00902)是中国最大的火力发电公司,其发电量占全国全社会总用电量的5%以上。但近年来随着全国用电量增速下降以及清洁能源的挤压,以及动力煤价格回升挤压公司利润空间,公司业绩出现大幅度下滑。预计下半年在煤价回归绿色区间,以及目前各省市相继出台了变相调高燃煤标杆电价政策,我们预计公司下半年业绩将同比环比改善。根据Wind一致预期,公司2017和2018年的预测EPS分别为0.15元和0.54元人民币,对应目前股价P/E为34.3和9.5倍,我们建议投资者适当关注。

风险提示:市场电力需求不及预期利用小时低于预期、煤价持续高企。

2017年中期业绩点评

收入增幅较大,但受煤价影响,利润同比大幅下降。按照IFRS,2017年上半年公司取得营业收入人民币71434百万元,同比上升35%(1H2016:52924百万元);归属于股东净利润244百万元,比上年同期下降96%(1H2016:6177百万元);每股盈利为0.02元(1H2016:0.41元)。其中,2017年上半年售电售热收入70080百万元,同比增长33.5%(1H2016:52484百万元)。公司收入增幅较大主要是由于上半年发电量同比出现较大增长,但由于煤价持续高位,使得公司的经营业绩和净利润同比出现大幅度下降。公司2017年中期不派发股息。

装机持续增加,发电量实现高增长。截至2017年上半年末,公司控股发电装机容量为101698MW,权益发电装机容量为90796MW,清洁能源(燃机、水电、风电、光伏、生物质发电)比例达到13.36%;上半年新增投产702MW,其中包括热电100MW,风电206MW,其余为光伏装机。今年上半年,由于公司收购黑龙江、吉林和山东等地区发电资产助力公司发电量水平大幅提升,以及公司在华中、华东等地区火电发电量同比回升,公司境内各运行电厂累计完成发电量1867亿千瓦时,同比上升27.8%;完成售电量1761亿千瓦时,同比上升27.6%;利用小时为1901小时,同比上升62小时。上网电价方面,公司Q1为405.97元/千瓦时,Q2为409元/千瓦时,有所上升。

图1、公司控股装机容量(MW)及增长

资料来源:公司资料,兴业证券研究所

图2、公司发电量(亿度)及增长

资料来源:公司资料,兴业证券研究所

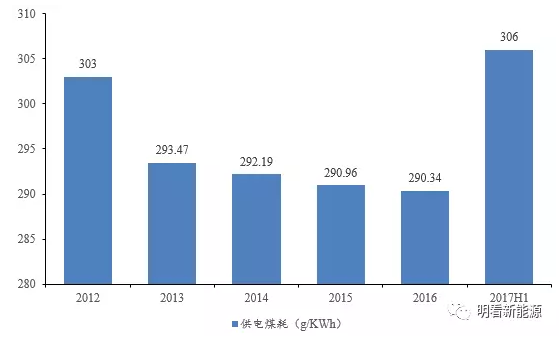

燃煤成本上升,供电煤耗走高。公司主要的营业成本为燃料成本,2017年上半年共计发生人民币440亿元,较上年同期增长89.95%。受到燃料价格上涨和公司规模扩大的综合影响,境内燃料成本同比增加人民币205亿元。其中新收购单位和新投机组燃料成本为人民币80亿元。新加坡业务燃料成本同比增加人民币3.6亿元。国内6月煤炭产量增长4.0%,随着后续产能释放以及夏季用电高峰结束,政策重心在于使煤价处于绿色的调控区间(500-570元/吨),预计下半年煤价将会回到绿色区间。但是鉴于上半年的煤价情况,公司将全年公司采购的原煤价格的预测从上涨8.7%调整为23.7%。若下半年煤价能够如预期逐步回落,我们预期公司下半年业绩将同比、环比皆逐步改善。

图3、公司供电煤耗(g/kWh)

图4、公司综合利用小时数(h)

资料来源:公司资料,兴业证券研究所

我们的观点:华能国际电力(00902)是中国最大的火力发电公司,其发电量占全国全社会总用电量的5%以上。但近年来随着全国用电量增速下降以及清洁能源的挤压,以及动力煤价格回升挤压公司利润空间,公司业绩出现大幅度下滑。预计下半年在煤价回归绿色区间,以及目前各省市相继出台了变相调高燃煤标杆电价政策,我们预计公司下半年业绩将同比环比改善。根据Wind一致预期,公司2017和2018年的预测EPS分别为0.15元和0.54元人民币,对应目前股价P/E为34.3和9.5倍,我们建议投资者适当关注。

风险提示:市场电力需求不及预期利用小时低于预期、煤价持续高企。

表1:华电国际电力(902.HK)2016年和2017年业绩主要财务指标变动情况

资源来源:公司资料,兴业证券研究所

2017年中期业绩电话会会议纪要

行业相关

Q1:7月1日上调电价的幅度和预计的下半年的额外盈利?

国家发改委要求取消部分政策性基金之后将电价还给发电企业。幅度在各地不同,目前有部分文件已经出台,但仍有一些尚未出台,目前公司仍在跟踪。

Q2:明年煤电联动的可能性?

煤电联动是一年为周期,去年是在10月左右,没有触发联动,按照目前的情况看,今年10月应该是大约有2分的上调空间,但是最终的决定还需要考虑其他的因素。

Q3:下半年煤价走势指引?全年成本同比变化的指引?

今年上半年延续了去年四季度的态势,但是今年上半年国家相关部门也高度关注了相关的态势并释放相关产能来保证煤炭的供应。6月产量同比增长4.0%,已经供给大于需求,随着后续产能释放,国家也希望煤价处于绿色的调控区间,所以预计下半年煤价将会回到绿色区间;但是鉴于上半年的煤价情况,我们将全年公司采购的原煤价格的预测从同比上涨8.7%调整为23.7%,去年下半年是处于高位,公司预计今年下半年和去年下半年持平。

Q4:十三五期间对煤机的建设项目的调整计划,要关停20GW以上的煤机,请问这个对于公司规划的煤机新开工和目前运营的煤机有什么影响?

7月26日国家有关部门联合下发了煤电去产能的文件,公司的煤电去产能的安排是和国家的政策安排是保持一致的。所以,这个政策的出台对于公司没有较大影响。

Q5:绿证改成下游的用户租,这是否意味着对于未来成本的影响的隐患已经基本消除?

现在不是强制在市场交易,卖方是可再生能源发电企业,买方是市场上的消费品企业,但是实际上卖出去的很少,还在试验,我们认为最好还是自愿交易。

Q6:煤电联动如果加的话,幅度大概是?

不一定能达到4分,但是差不多能达到2分。

Q7:十三五规划新政策对产能过剩的作用有多大?

发改委几个重要的目标是:全国淘汰落后2000万,实施排放改造4.2亿,节能改造3.4亿,灵活性改造2.2亿,截至2020年前把全国煤电规模控制在11.5亿瓦,并且也要求供电煤耗平均达到310克/千瓦时。我们公司一直在关注,并且也前瞻性地做了一些工作,我们极个别的项目可能有影响,但是整体来看没有大影响。今年上半年的情况来看,局部地区用电需求很高,我们公司也在大力发展清洁能源等,国家的这个政策其实是有系统的后续安排的。

Q8:2019年火电装机是很高了,请问2019年之后的规划是?

正在结合国家十三五的规划编制计划,编制完毕之后我们会发布。

Q9:关于国企改革现在市场传言比较多, 请问我们和国电的合并现在的进展?

目前还没有得到准确的消息,没有应披露而未披露的事项。

Q10:灵活性改造是否会有很大的影响?对未来核电调峰的展望?调峰是否会有调峰费?

灵活性主要在东北区的电厂进行,根据目前申报的政策,先改的这些电厂会有比较好的收益,因为灵活性的收益主要来自不进行调峰的火电厂、风电、核电等,在大家都改了之后这个收益是会下降的。另外,控制系统的优化等正在建设。

经营情况

Q11:上半年煤炭采购多少吨?其中进口、长协和现货分别占比?海运、货运和陆运的占比?

上半年煤炭采购8079万吨;其中进口1801万吨、长协5059万吨和市场采购现货3034万吨;海运1228万吨、货运3380万吨和陆运4691万吨。

Q12:煤价在第一、二季度的情况? 第二季度的度电价格比Q1低2分钱,去年也有这样的情况,请问这个情况的原因是什么?

煤价:第一季度:804.28元/吨,第二季度:785.66元/吨, 上半年794.5元/吨;

电价:第一季度405.97元/千瓦时,第二季度409.0元/千瓦时,其实第二季度更多。

Q13:长协方面月度,季度,周度分别有多少?

大部分都是年度的,有一些年度会有一些年度定价月度调整,也有一些是及季度定价月度调整。

Q14:下水煤是否可以理解为535元加上月度煤价调整的一半电厂来承受的调价机制?

下水煤一部分是按照发改委进行调整,但是公司还有一部分是参考的这样的定价方式,另外一部分公司的进口煤采用指数定价方式。

Q15:如果考虑到国家的政策,公司十三五的煤电和新能源的规划量?

2018年,公司新增装机是192万千瓦,燃机94.5万千瓦,风电90.5万千瓦,光伏15万千瓦;2019年,总产能增加442万千瓦,其中煤电274万千瓦,燃机是40万千瓦,风电是85万千瓦,光伏是15万千瓦。

Q16:公司上半年大概是8079万吨的煤耗,但是去年的煤耗只有4000万吨,但是售电量增长只有20%左右为什么上半年的煤耗比去年高这么多?

今年8079万吨,去年6098万吨,相差2000万吨左右,两个原因①电量的同比增加②今年新购买资产的增加。

财务数据

Q17: 公司今年上半年出售原材料和其他业务实现了12亿(去年同期5亿),为什么会有大幅上涨?

二季度收入338.5亿元,一季度375.77亿元,主要是二季度的售电量下降了48亿。

Q18:第一、二季度的营业额的售电收入、供热收入、运输港口的其他收入分别是多少?

燃煤4.73亿、燃机5.58亿、风电6.3亿和其他3亿左右。

Q19:为什么上半年的有效税率非常高,超过35%?

按照税法的规定,每个单个企业都是单独纳税的主体,如果没有别的税收优惠都是按照25%,但是从合并报表来讲,亏损企业没税,但是利润可以相抵,所以会体现出比较高的有效税率。

Q20:根据售电量每度电的煤耗?电厂亏损比例大概有多少?

去年上半年是307.69克/千瓦时,今年上半年是306克/千瓦时;上半年有130家企业,亏损38家,个数占29.23%,亏损电厂装机容量占总装机的27.5%。

Q21:按照售电量和电价计算得到收入613亿元,公司披露的电力和热力总共是700亿元左右,多出来的90亿是否为热力收入?今年热力收入的情况是否大幅由于去年?这部分是否会带来煤耗的增长?

事实上,热力已经连续三年增长超过20%。

Q22:平均电价第二季度比第一季度有提升,但是政府并没有调整标准电价,公司调整电价的原因是什么?

两个原因①参与市场的发电企业参与竞争情况的变化②交易电价上涨4分钱,对于整个电价有正面影响。

Q23: 今年上半年标煤的电价是795左右,标煤是否含税,如果不含税,采购动力煤的价格730元左右是否就偏高了?

795元是含税采购标煤价,公司含税采购原煤价是551元,公司的采购涨幅是控制在市场涨幅之内的。

Q24:按照煤电联动发改委的公式,今年全年全国煤电价大概要调整4分左右,但是本年7月1日的电价上调幅度没有这么高,公司认为7月1日的电价调整能够覆盖从去年下半年开始的煤炭涨价吗?

年中调价的基数目前是没有变化的,一般是11月左右测算,但是实施需要第二年1月1日开始实施。因为基数没有调整基数,所以具体的调价情况还要年底测算之后才能知道。

Q25:上半年入场除税标煤单价?

758.95元。

Q26:2017年的分红指引?

目前公司的分红政策没有调整,明年会在董事会和股东大会的时候也结合下半年的业绩。

Q27:资本开支的指引?新机组占比?

总的支出没有变化和年初公司公布的保持一致,可能会有一些结构调整还没有确定。

Q28:中期业绩中A股和港股的报表在IFRS下有一部分是关于折旧的调整,这一部分折旧的年限一般是在9年左右,但是在公司原先的折旧年限是15-16年,请问管理层我们应该怎么预测之后的折旧?

因为不同所得税下对于收购的差异,大概差了9亿左右,主要是不同准则下对于折旧调整的影响,折旧政策没有调整,但是因为之前已经运行了一部分年限,所以是9年,但是总体来看的也还是是15年左右的政策。

Q29:上半年交易电价?交易电量占比?全年指引是否有改变?

交易电量373亿,占比21%,同比增加2%。

交易电价3.46元,比标杆下降4分,同比下降4.7分。

预计全年的交易电量会达到31%。

Q30:如何分拆资产租入前的盈利和新租入资产的盈利?

今年上半年的17.82亿中有1.35亿是归属新租入资产的。(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP