天风证券:详解全球通胀怎么走

本文来自“固收彬法”微信公众号,作者为孙彬彬、周泽平,原标题为《全球通胀怎么走? ——通胀专题报告之二(天风研究·固收)》。

工资与就业的偏离造成了通胀与就业走势的偏离:展望来看,由于劳动生产率并未显著回升,同时"pent-up wage deflation"、生产结构转变以及潜在就业人口未被明显消化,工资在短期内难以明显回升。

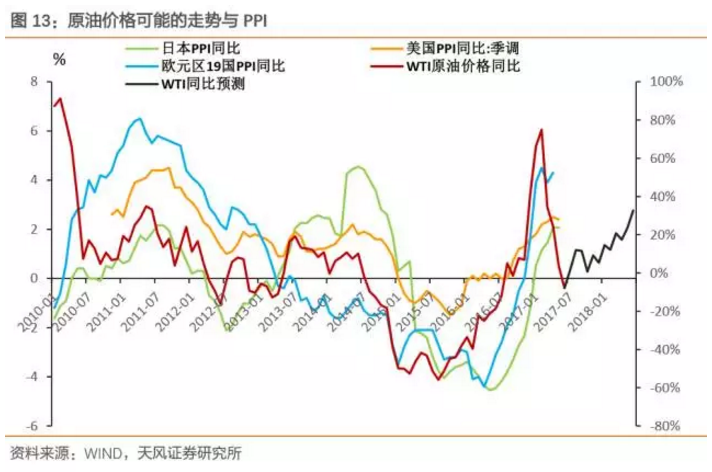

从 CPI 上游产品价格——PPI 来看:原油库存高位回落构筑的底部,结合页岩油替代构筑的顶部来看,未来 WTI 原油价格大概率位于 50 美元-60 美元之间,以此价格推测的 PPI 大概率已经见顶回落,处于下行通道,乐观来看,可能需要到明年 1 季度末才能触底回升。

总结而言,美欧日 PPI 下行趋势确立,PCE/HICP/CPI 也大概率见顶回落, 通胀总体难以在年内复苏至合意位置,全球主要国家的决策基础——通胀已然见顶回落。

在系列报告的前一篇,我们明确了:美、欧、日央行的决策依据中“通胀”指标至关重要;又进一步明确了:央行盯住的“通胀”指标在趋势上主要取决于“工资”+上游产品价格“PPI”(原油主导)。

那么系列报告的第二篇,就来谈谈:从“工资”、“原油”角度出发,通胀将如何演化?

CPI——工资角度的分析

由工资与核心CPI间的关系很容易看出:通胀没有走高,一个重要的原因是——就业在恢复的同时,工资并没有上涨。

也就是说“通胀和就业的背离”这个问题可以转换成“工资和就业的背离”。

转换后的问题,我们就较为熟悉了,我们来看看各国工资为何与就业背离?后续走势将会如何?

1. 美国

长期来看,工资必然等于劳动边际产出:而目前来看,虽然就业情况在恢复,但是企业的产出效率并未提升,因而压抑了工资的上升。

进一步来说,即使企业生产效率提升了,短期内工资收入也较难提升。针对这一判断,早在2014年,耶伦在Jackson Hole年会的发言就有比较明确的分析,认为工资难以显著攀升有三大因素:

(1)由于工资存在刚性,在前期衰退中工资并未下调,那么经济复苏过程中,"pent-up wage deflation"会压抑工资复苏,相当于补跌的意思;

(2)由于生产结构的变化(例如机器替代等),劳动需求的结构也发生变化,普通劳动力的边际贡献下降;

(3)就业尚未完全吸纳所有潜在劳动力,因而就业的修复并没有带动工资的上升。

我们来看看,目前这三个因素的表现:

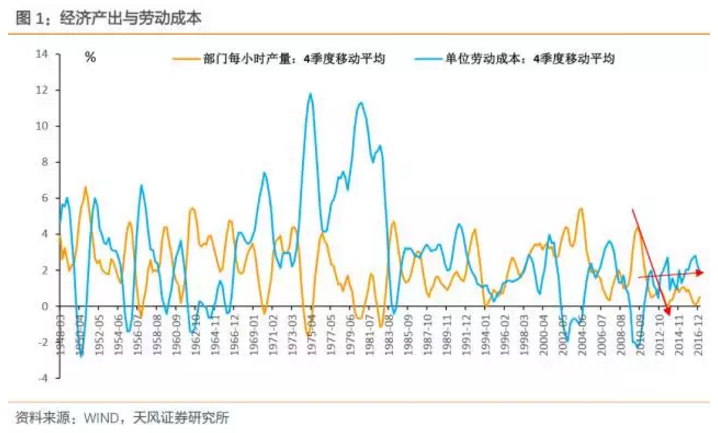

从图1可以看出:在次贷危机发生后,企业的生产显著下滑,但工资由于刚性并未回落,而且持续高于下滑止跌后的企业单位产出增速,也就是说,从数据上来看"pent-up wage deflation"并未完全修复,短期内仍将压抑工资水平的抬升。

其次,我们在看看图2,来谈谈就业变化的结构:

次贷危机后,职位空缺率大幅上升,就业率却保持低位平稳,主要的原因是劳动者退出了市场,以劳动参与率持续下降的方式支撑了就业水平的低位企稳;

2016年美欧日经济复苏以来,在就业率不断提升的同时:

首先劳动参与率并未提升,意味着就业率的提升只是存量市场上边际失业力量的消化,在劳动参与率近40年低位的情形下,这意味着边际上的就业人数新增要大打折扣。

其次,职位空缺率也并未下降,也就意味着职位的弥补一方面是新增职位的出现(可能即为耶伦所说的生产结构转变,带来互联网等产业的职位需求),但另一方面高职位空缺率并未通过就业消化,也意味着需求和供给之间存在结构矛盾。

上述两个现象,分别契合了耶伦所言的第2、3两个因素,因而就目前来看,短期我们大概率仍不能看到工资的显著复苏,也意味着CPI上行动力不足。

2. 欧元区

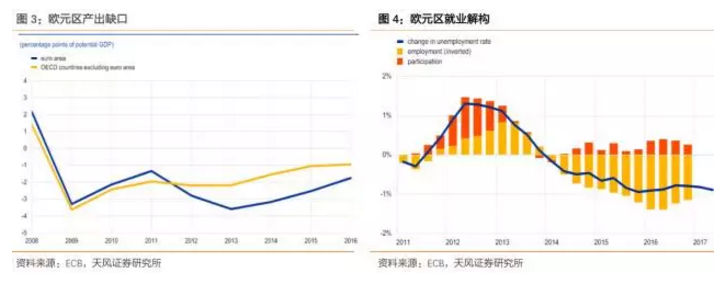

7月6日欧洲央行首席经济学家Peter Praet发布在欧洲央行官网上的讲话表示:欧元区潜在价格压力受到抑制的一个重要原因是工资的变化仍然温和。欧洲央行的经济公告也明确表示:欧元区工资收益率相比历史均值仍然很低。

为何工资变化“仍然温和”?Peter Praet的解释是——工资的温和变化受很多因素的影响:

1)生产率发展较弱(weak productivity developments);

2)劳动力市场显著松弛(仍有很多未就业的人)(the significant degree of remaining labour market slack)抑制了工资增长(类似于美国的劳动参与率低迷);

3)一部分欧元区国家工资制度对通胀的反应存在滞后性:指数化工资制度使得许多欧元区国家所纳入指数的是前期通胀水平,使得工资的反应存在滞后性(前期欧元区通胀更弱),欧债危机早期,一些国家放弃了指数化,使过去的通胀水平对当前工资的影响下降,但有证据表明,目前一些大型欧元区已经回归指数化,例如,在意大利,工资指数化现在占私营部门雇员的三分之一左右。

而欧洲央行的经济公告也基本同意这几点,其归纳的几点包括:1.劳动力市场松弛;2.低通胀;3.低生产率增长;4.一些国家劳动力市场制度(例如上面的工资指数化、工资刚性等)。

3. 日本

目前,日本劳动力市场和工资的关系:尽管劳动力市场收紧(tighten),但工资仅温和(moderate)增长。

日本央行副行长中曾宏在近期的一次商业大会上发表主题为“Japan'sEconomy and Monetary Policy”的演讲,其中仔细分析了日本工资水平的增长。

分析指出,虽然工资对价格理论上有两种传导机制:(1)劳动力短缺推动工资增长,为了保证公司利润,价格也会相应增长;(2)工资增长,员工收入增加,消费增加,价格随社会需求上涨。

但日本的劳动力市场和工资的关系以及工资和价格的关系并不符合理论机制,原因在于:

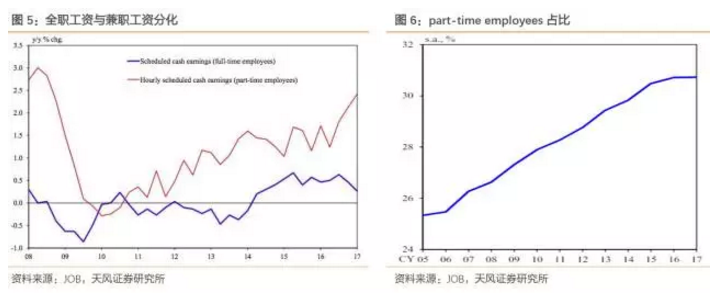

一是因为,日本全职员工(full-timeemployees)和兼职员工(part-time employees)的工资设置机制不同:兼职员工小时工资随劳动力市场收紧而上涨,全职员工工资的增长并没有兼职员工多。

这其实反映了两点:

(1)劳动生产率未显著修复的情况下,企业倾向于雇佣成本相对低廉的“part-time employees”,因而导致了不同类型员工薪酬的结构性背离变化;

(2)企业对未来信心明显不足,雇佣“part time employees”机制更灵活,虽然面对持续性的经营复苏不力(没有稳定的雇佣关系),但是面临经营的下滑,也较容易进行裁撤、降薪。

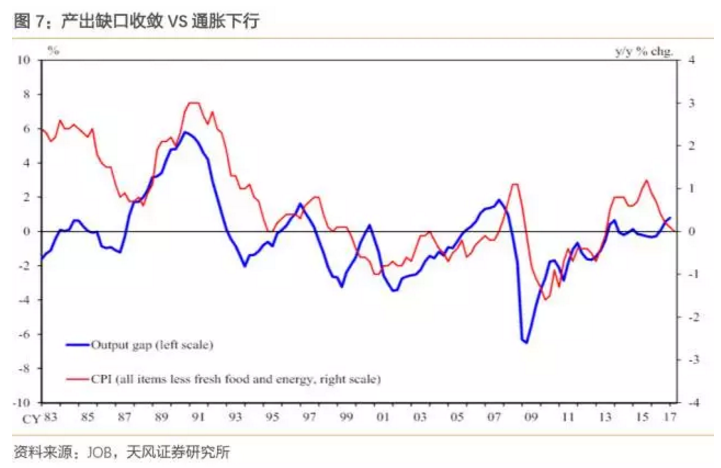

其二是虽然产出缺口在不断收敛,但是受制于下述三个因素,工资和价格之间的关系明显走弱,生产率的恢复并不能带来工资的显著回升:

1. 工资增长带来的公司成本上升被更加合理的生产流程吸收(也就是采用成本节约型技术:公司可能会削减相对于利润而言成本较高的服务部门的劳动,也就意味着面临工资上涨的部门会被压缩,工资上涨无法展开);

2. 近年以来信息技术在公司中的使用;

3. 公司尝试更好地利用人力资源(也就是在经济复苏前景不明朗的时候,公司更喜欢采用成本节约型投资,而非产能扩大型投资——格林斯潘)。

这三种方式都提高了劳动生产率,但仍然会抑制工资上行。

因而总结而言,美、欧、日劳动力市场的复苏在一段时间内都将面临一个较低水平的工资增长。

谈完了工资,我们接着谈一下影响CPI走势的另一个因素——上游产成品价格——PPI,由于其主要跟原油价格变动一致,我们就从原油价格出发展开分析:

CPI——原油角度的分析

1. PPI将如何演化?

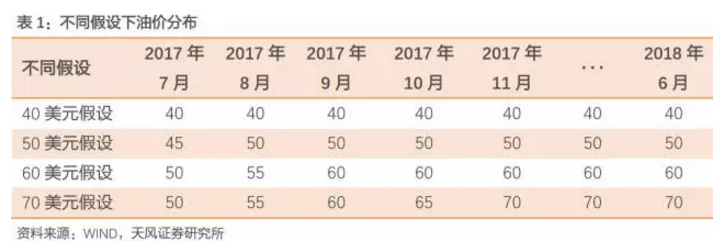

原油价格是PPI走势的核心指引,从数据来看,预测PPI可以转化成预测原油价格。我们先看看不同油价假定下PPI的走势:

在40-50美元的假设状态下,油价已经明显见顶回落,PPI同比将快速降至0左右的低位;在60美元的假设状态下,油价也已见顶回落,但是随后会显著复苏,呈现出一个相对合意的水平震荡(PPI可能维持在2%左右),直到2018年一季度末见底;在70美元假设之下,PPI触底之后将大幅反弹,在明年一季度短期走弱,随后再度反弹。

从上述假定中,我们可以总结出几点判断:

(1)原油价格的顶在各种假设中都已达到了同比高峰,PPI从此角度而言已经见顶回落,只是各种假设下下滑幅度不同;

(2)今年3-4季度是不同假设下的分歧所在,60-70美元的油价会带来后续的显著反弹,PPI将处于一个相对合意的位置,但是40-50美元的油价则代表的是一种低迷的PPI水平;

(3)由于基数效应,明年一季度PPI点位压力较大,一季度末后压力较小。

不同假设下的油价变动路径如下表,可以看出在60、70美元两种假设下,油价蹿升的速度是除石油危机之外最快的速度之一,因而代表了比较激进的回升状态。

那么哪种油价假设的可能性最大呢?

2. 原油价格如何演化?

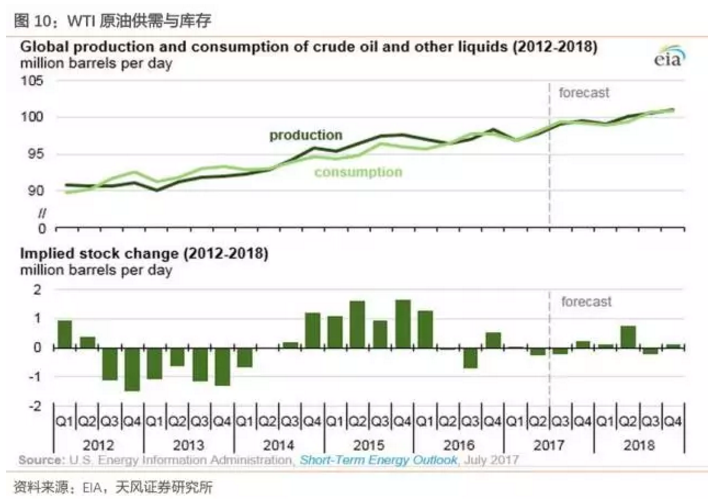

价格本质上是供需关系的体现,其中需求体现为全球经济走势,目前来看,除非全球经济进一步超预期拉动需求快速提升,否则就前期主要国家经济复苏过程中原油价格显著压抑向下的现象而言:目前来看,原油价格的主要驱动力量仍然是供给。

供给的两大因素:一是OPEC限产——原油库存,二是页岩油的替代供给。

先来看看因素一:库存

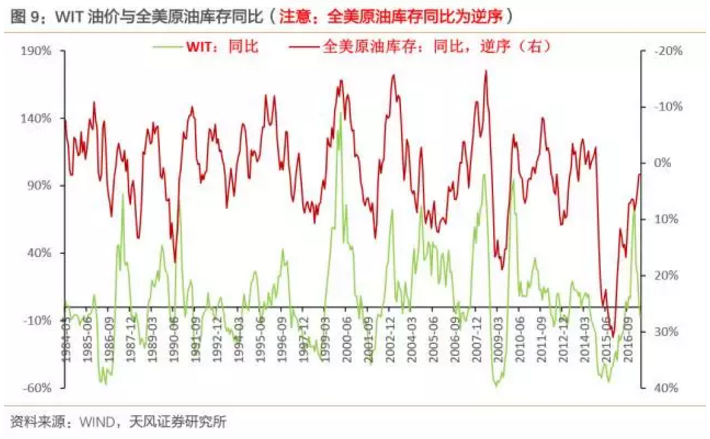

北美原油库存由于管道疏通等原因,2015年大幅攀升,处于高位,显著压制了WIT原油价格,也就意味着只有WTI原油库存显著下降,从供给方面才能给予WTI原油价格上涨动力。

目前WTI原油库存处于高位,按照EIA的预测,未来较长一段时间内原油库存虽然会持续下降,但是下降的速度并不显著,库存同比增速则将显著收敛,这使得原油价格未来存在明显的上行压力,但是上行空间却并不大。

原油库存的下降,是原油价格未来上行的支撑,可以说构建的是“底”,而原油价格是实际上也有顶部制约:

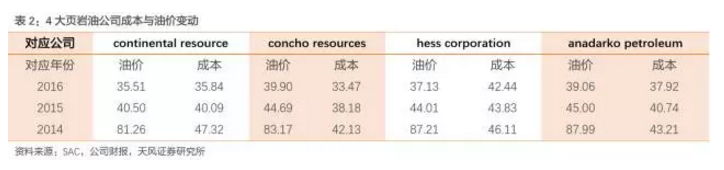

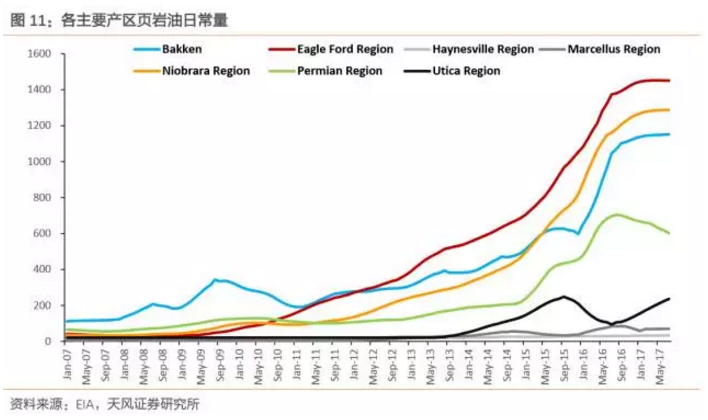

供给因素二:页岩油的量和价

页岩油的替代作用便构成了原油价格的顶部制约:从4大页岩油公司的油价和成本的关系来看,目前有两家主要公司产量都处于收益不能覆盖成本的阶段,如若油价一旦突破50美元,那么各页岩油主产公司盈利将明显增加,增产动能明显提升,将进一步将牵制油价的上行。

虽然50美元构成了大部分页岩油公司的盈利拐点了,但是仍然要考虑两点制约:

一是边际上新增产能的成本要高于存量产能成本,会带来边际成本的提升;

二是页岩油也不是可以无限扩大产能的,目前需要关注的一点就是:各主要页岩油产区的产量衰减明显,未来虽然油价的复苏会带动新的产能出现,但是补充需要时间,因而并不意味着50美元以上,页岩油短期就可无限增产。

因此,综合来看页岩油的构筑的价格替代顶部要进行上移。

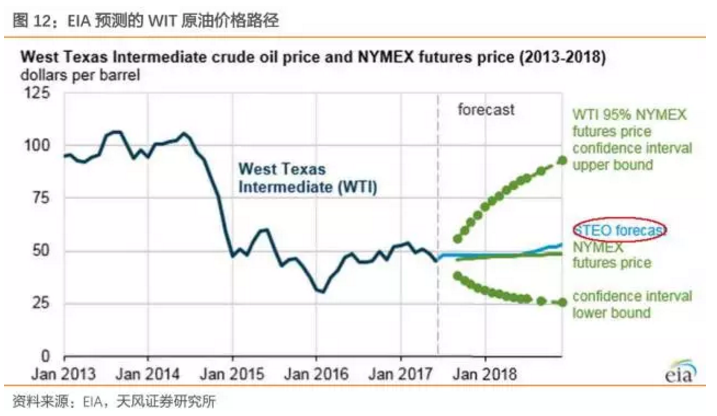

综合供给两个方面的因素,我们觉得原油价格在年内至2018年维持在50-60美元区间内是较大概率的事件,我们也可以从EIA的预测中寻找信心:

EIA最新预测的WTI原油2017年均价为51美元,2018年均价为52美元,相较于布伦特原油价格低2美元。

基于上述判断,油价可能比较合理的组合是:乐观来看,今年年底大概率保持在50美元左右,明年一季度将在60美元上下(风险在于需求的不确定性——全球经济超预期强势)则PPI的走势可能如下图:

可以看出,只要油价不在短期内冲上70美元,全球主要国家PPI见顶回落已成趋势,其触底回升最早也要到明年1季度中后期。

判断了PPI的走势后,我们也更容易进一步判断:如若PPI进入了下行通道,那么CPI短期内也难以重拾升势。

总结:主要国家通胀已然见顶

美欧日央行的决策基础中,通胀至关重要,而三大央行盯住的通胀指标在趋势上要看工资、原油的走势:

首先,由于原油库存高位回落构筑的底部,结合页岩油替代构筑的顶部来看,未来WTI原油价格大概率位于50美元-60美元之间,以此价格推测的PPI大概率已经见顶回落,处于下行通道,乐观来看,可能需要到明年1季度末才能触底回升。

再来看工资,工资与就业的偏离造成了通胀与就业走势的偏离,展望来看,由于劳动生产率并未显著回升,同时"pent-up wage deflation"、生产结构转变以及潜在就业人口未被明显消化,工资在短期内难以明显回升,因而CPI走弱在一段时间内难以逆转。

总结而言,美欧日PPI下行趋势确立,PCE/HICP/CPI也大概率见顶回落,通胀总体难以在年内复苏至合意位置,全球主要国家的决策基础——通胀已然见顶回落。

风险提示

工资超预期上行;油价超预期上行。(编辑:曹柳萍)

扫码下载智通APP

扫码下载智通APP