新股前瞻丨中宝新材:东北生物降解塑料产品“领头羊”,值博率有多高?

从生产不可降解汽车塑料部件拓展至生物降解塑料产品领域,并成为东北生物降解塑料的“领头羊”,而今又向资本市场进军,中宝新材集团有限公司(下称“中宝新材”)正在用实际行动佐证何为“选择大于努力”。

智通财经APP获悉,中宝新材于6月7日向港交所主板递交上市申请,东吴证券(香港)为独家保荐人。招股书显示,公司成立于2014年3月,初期业务为开发及制造不可生物降解汽车塑料部件。2015年12月开始将业务重心逐步转移至开发及制造生物降解塑料产品,产品涵盖连卷袋、购物袋、包装缠绕膜和母粒等。截至2021年,公司生物降解塑料产品销售额达到2.39亿元(人民币,下同),占总收入比重93%。

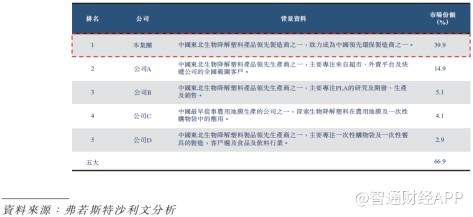

根据弗若斯特沙利文报告,按2020年一次性生物降解购物袋产量及销售收益计算,于中国东北所有生物降解塑料产品生产商中排名第一,分别约占中国东北2020年总产量及销售收益约39.3%及39.9%。

在智通财经APP看来,放在数年前,一家做塑料购物袋的公司若想上市,可能并不会在资本市场泛起太多涟漪。但如果这是一家从事生物降解制品的企业,又恰好遇上了治理“白色污染”的大时代。随着国家限塑政策的持续推进,中宝新材在生物降解制品领域还有广阔的发展空间。

受益限塑政策,业绩快速增长

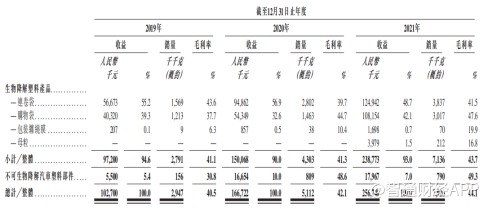

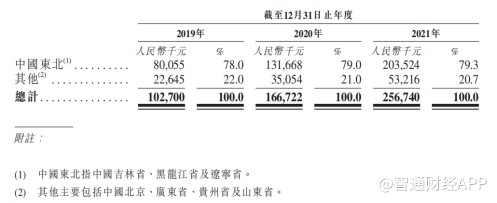

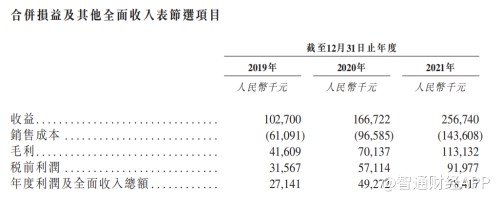

中宝新材财务数据显示,2019年至2021年,公司销售收入分别达到1.03亿元、1.67亿元和2.57亿元,销售毛利率分别达到40.5%、42.1%和44.1%,其中生物降解塑料产品的销售毛利率分别为41.1%、41.3%和43.7%。2021年公司生物降解塑料产品在东三省的销售额为2.04亿元,占比79.3%。

利润方面,2019年至2021年,中宝新材的净利润分别达到0.27亿元、0.49亿元和0.78亿元,净利润率分别达到26.4%、29.6%和30.5%。同期,经营活动所得现金净额分别为523.7万元、0.49亿元和1.08亿元。

智通财经APP了解到,中宝新材2019年以来业绩快速增长,盈利能力稳步提升,主要外部因素是公司持续受惠于中国政府关于发展中国生物降解塑料产品市场的多项有利政策及倡议。

在《“十四五”循环经济发展规划》中,国家发改委开展塑料污染全链条处理专项行动,积极稳健地推广降解塑料,加强市场监管并严厉打击非法生产及销售中国政府禁止的塑料产品。

此外,各地方政府持续宣布限塑令,禁止生产及销售不可降解塑料产品。例如,2015年吉林省率先实施全面禁止部分不可降解塑料产品生产、销售和使用的相关政策。2020年,吉林省相关政府部门建议禁止生产、销售及供应不合规定的塑料产品,并于2025年前逐步淘汰不可降解快递塑料包装。

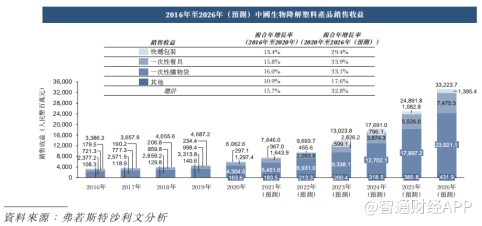

有了政策铺路,中国生物降解塑料产品市场规模快速扩容。弗若斯特沙利文报告显示,2016年至2020年,中国生物降解塑料产品中,包括快递包装、一次性餐具、一次性购物袋及农用地膜等在内的产品,销售收益总额由33.86亿元增至60.27亿元,复合年增长率为15.7%。中国生物降解塑料产品的销售收益总额预计至2026年将达332.24亿元,2020年至2026年的复合年增长率为32.8%。

东北市场方面,2016年至2020年,东北生物降解塑料产品销售收益总额由2.78亿元增至5.19亿元,复合年增长率为16.8%。预计2026年市场规模将达到将达28.07亿元,2020年至2026年的复合年增长率为32.5%。

原材料短缺制约行业成长

需要注意的是,关注中宝新材良好的盈利能力和高成长属性的同时,那些制约公司成长的主要潜在因素也不应忽略。

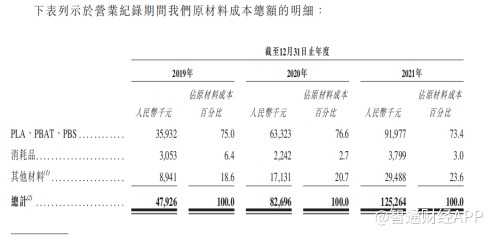

中宝新材在招股书中表示,公司面临的主要挑战之一是原材料短缺。营业纪录期间,公司的主要供应商为原材料供应商,为其提供产品主要成份,例如PLA(聚乳酸)、PBAT(聚对苯二甲酸/己二酸-丁二醇酯)及PBS(聚丁二酸丁二醇酯)、添加剂以及生产营运所需消耗品。2019年至2021年PLA、PBAT及PBS占原材料总成本约75.0%、76.6%及73.4%。

生物降解塑料产品的成本受原材料价格及产能的影响。例如,2019年至2020年PBAT及PLA的价格受其未加工材料BDO、PTA及玉米的影响很大。BDO因其主要材料碳化钙短缺而被限制扩产,BDO供应短缺使PBAT的价格上涨。

据智通财经APP了解,PLA是一种生物基可降解的高分子材料,也是目前产业化最快的生物降解材料。聚乳酸的初始原料为玉米、甘薯等生物质淀粉,具有原料来源广泛、廉价、可再生的优点。PLA的自降解以水解为主要形式,无需特殊水解酶,PLA废弃物在土壤和水中1到4个月内即可完全降解为二氧化碳和水,不对人体和环境造成危害。

中国的PLA供应受制于丙交酯提纯技术。丙交酯是PLA的主要未加工材料,大多自其他国家进口。目前,全球仅有荷兰Corbion-Purac公司、美国NatureWorks公司、安徽丰原集团、浙江海正生物、河南金丹科技(300829.SZ)等少数公司掌握丙交酯的生产技术并实现工业化量产。

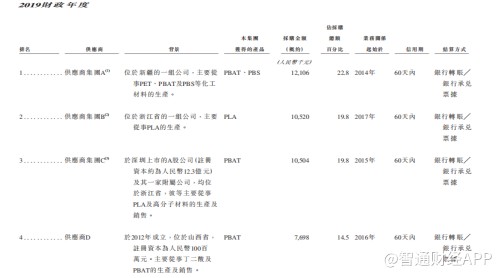

因此,原材料供应稳定与否可能直接影响生物降解塑料产品制造商的盈利能力。事实上,由于部分关键原材料供应掌握在少数企业手中,中宝新材对少数供应商已经产生较强的依赖度。

2019年至2021年,中宝新材与五大供应商的交易额分别约为4250万元、7570万元及9950万元,分别占同期采购总额约80.0%、85.2%及82.2%。公司来自最大供应商的采购额分别约为1210万元、2260万元及3510万元,分别占同期采购总额约22.8%、25.4%及29.0%。

中宝新材表示,截至2021年12月31日,已有20名合资格供应商,但无法保证能够及时或按商业上可接受的条款物色可完全满足公司的质量或数量需求的其他供应商。若无法物色相关供应商,公司的业务未必可继续营运,对公司的业务、声誉或经营业绩有重大不利影响。

销售渠道待扩张,产能待加码

智通财经APP注意到,中宝新材未来要经营质量除了减少对少数供应商的依赖外,还需要在两方面重点突破,一是扩大销售渠道,二是加码生物降解塑料产品的产能。

据招股书,中宝新材的客户主要包括连锁超市、百货商店及卖场。2019年至2021年,公司向五大客户的销售额分别占总收益的约45.7%、55.4%及51.8%。公司向最大客户的销售额分别占同期总收益的约15.4%、15.1%及16.1%。同期,公司来自常客的收入占总收益的约96.7%、99.4%及94.5%。

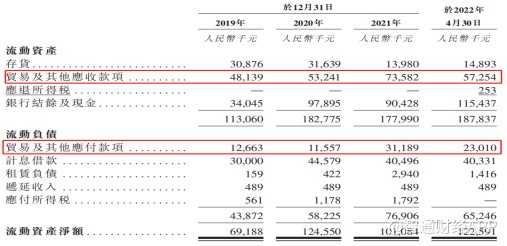

2019年至2021年,公司贸易及其他应收款项金额由4813.9万元增长至7358.2万元。其中,2021年贸易及其他应收款项金额占流动资产金额的41.3%。

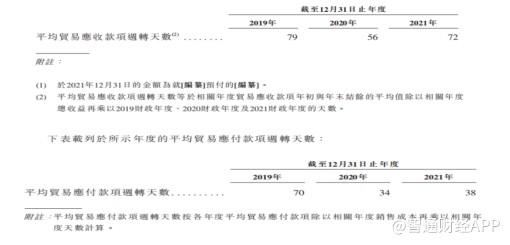

2021年,中宝新材平均贸易应收款项周转天数为72天。同期,公司平均贸易应付款项的周转天数为38天。这些数据一定程度表明,中宝新材供应商对公司的议价能力要强于公司对下游客户的议价能力。在这样的情况下,公司优化供应商和客户结构有较大必要性。

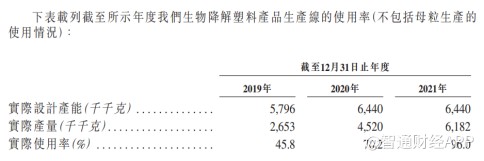

当然,中宝新材要做到这一点,还需自身扩大产能规模。公司披露的产能数据显示,2021年,生物降解塑料产品的实际设计产能为6440吨,实际产量为6182吨,实际使用了高达96%。

中宝新材在招股书中表示,为支持公司日益增长的业务和满足客户需要,公司计划采取多项措施,包括:扩大长春生产基地现有的生物降解塑料产品生产线;在长春生产基地新建生物降解塑料产品生产线以生产新的生物降解塑料产品;在中国广东省惠州建设和设立新生产基地,生产生物降解塑料产品,进一步扩建现有生产设施。

扩建计划完成后,公司在长春生产基地现有的生物降解母粒的年设计总产能预期由约1.18万吨增至4.59万吨。新的生物降解塑料产品(不包括生物降解母粒)由约6440吨增至2.88万吨。同时,惠州生产基地生物降解产品的年设计总产能(不包括生物降解母粒)预期约为1.75万吨。

作为中国东北地区生物降解塑料产品的“领头羊”,中宝新材规划的新产能若能顺利达产并实现满产满销,在产品销售价格稳定的情况下,业绩还有较大增长空间,届时公司有望以高增长高盈利的形象获得更高的“值博率”。

扫码下载智通APP

扫码下载智通APP