投资组合如何多元化?保险连接证券值得关注

施罗德指出,自上世纪90年代创立以来,保险连接型证券(简称“保险证券”)一直是投资者寻求投资组合多元化的一种宝贵工具。几十年来,保险证券与传统资产类别几乎甚至完全没有相关性。施罗德在报告中分析了保险证券近几个月以来的表现及其驱动因素,并概述了如何将保险证券整合为一个多元化工具。

1、保险证券在近期市场下跌期间表现如何?

在2019年新冠疫情爆发之前,利率一直在朝着“正常化”迈进。然而,随着疫情导致经济活动几乎停滞,各大央行迅速采取行动以保持债券市场的开放和运行。此举支持了价格稳定和就业,对经济起到稳定作用。事实上,经济从需求冲击中的复苏是迅速的。

不过,防疫限制措施导致的供应链瓶颈加剧了通胀压力。今年年初,许多风险市场的估值相对较高,因此十分容易受到任何坏消息的影响。俄乌冲突则提供了催化剂,对经济增长的担忧加剧、再加上通胀飙升和利率上升,投资者们的大规模抛售影响了许多资产类别。

基准10年期美国国债等长期资产,以及估值与未来现金流挂钩的成长型企业受到的打击尤其严重,但保险证券却并未受到打击。

保险证券与传统资产类别的低相关性

2、为什么保险证券的表现与众不同?

作为一种浮动利率工具,保险证券的利率存续时间很短,因此在近期的债券市场暴跌中相对没有受到什么影响。在通胀压力持续的情况下,加息或许将持续一段时间,而更多的加息将作为票息的一部分惠及保险证券投资者。

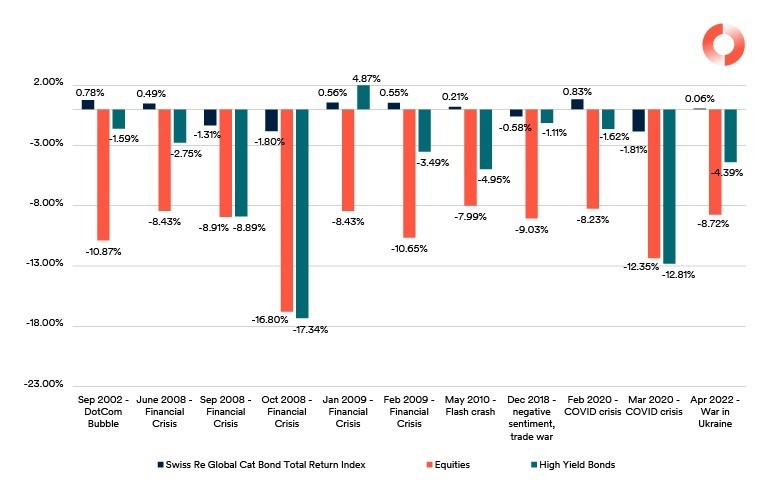

这种反弹并非一次性的。如图1所示,股票和高收益债券大幅下跌的时期与保险证券大幅下跌的时期并不一致,当保险证券下跌时,主要是由于大型自然灾害(巨灾)的发生。

因此,在市场表现不佳期间,包括俄乌冲突导致市场动荡期间,保险证券与其他资产类别的低相关性仍然存在,这能够在为投资者带来稳定回报的同时降低投资组合的风险系数。数据显示,瑞士再保险巨灾债券指数(SwissRe Cat Bond Index)今年迄今为止表现良好。

在过去20年里,股票和债券这两种主要资产类别之间的负相关关系一直是一种实用属性,并长期以来一直被用于传统的60/40(股票/债券)投资组合中。然而,有迹象表明,这种负相关性似乎正在瓦解。而保险证券与这两类资产类别始终是低相关性的,因为其独特的的收入来源主要是由于自然灾害相关的保险风险驱动的。由于保险风险与金融资产无关,保险证券代表了一种稳定且始终低相关性的收入来源。

3、保险证券回归的驱动因素

保险证券市场受保险周期的基本面驱动,是保险公司和再保险公司承保和转移风险的重要工具。很多保险公司通过向资本市场发售保险证券为其承保的巨灾风险提供补充保障。对于这些保险公司而言,保险证券的作用类似传统的高层再保险分保,主要用来保障那些发生可能性低、但是一旦发生便会造成巨大危害的巨灾风险。

1992年,在横扫美国东南部的五级飓风“安德鲁”给保险业造成重创之后,芝加哥贸易委员会首次发行巨灾保险期货,保险连接证券正式进入资本市场。2005年,又一次五级飓风“卡特里娜”袭击美国,整个保险业估计损失近600亿美元。

此后,各大评级机构开始提高对承保巨灾风险的资本金要求,从而造成了再保险的需求增加而供给则相对不足。于是,越来越多的保险公司开始发行巨灾债券之类的保险证券,向资本市场寻求支持。与此同时,由于保险证券收益较高,且与经济周期的相关性很低,是很好的投资组合品种,从而获得了投资者的青睐。

2017年之前,保险市场表现为费率和风险转移利润率下降。由于美国东南部自2008年以来还未发生过大型飓风登陆事件,巨灾债券的利差稳步下降:从2009年年中超过1200个基点开始,到2015年下降到近400个基点,以及到2017年持续趋于下降或保持区间波动。

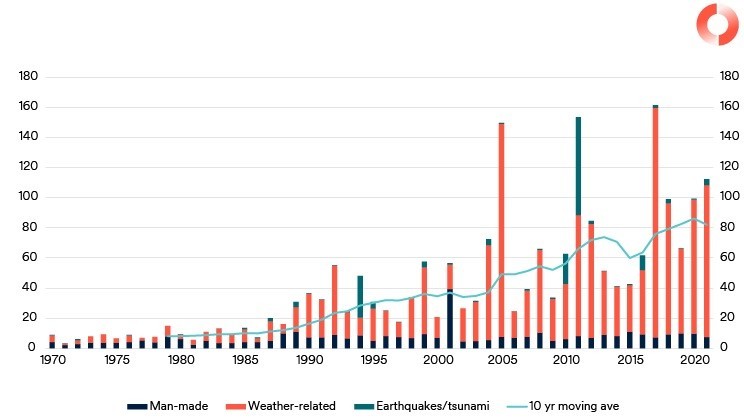

2017年后,保险市场逐步出现转变,且这种转变还在加速。由于“哈维”、“厄玛”和“玛丽亚”等飓风带来的巨大损失,以及毁灭性的加州野火和其他全球事件的影响,仅2017年,保险业就遭遇了超过1400亿美元的保险损失。2018年,飓风“佛罗伦萨”和“迈克尔”和日本台风“飞燕”等灾害则导致保险业遭受了800亿美元的保险损失。总计2200亿美元的保险损失导致了市场混乱,在部分投资者决定退出该市场后,保险证券投资者可获得的收益率开始上升。

除了美国以外,全球其他地区的保险损失也导致保险证券收益率的走高。2019年及2020年,疫情在多个领域造成了保险损失。2021年的情况也并未好转,冬季风暴“乌里”袭击北美、夏秋欧洲遭遇极端强降水、飓风“艾达”等都带来了巨大的损失。

与此同时,近期金融市场的动荡也带来了压力。日益增长的经济不确定性和积极的央行政策导致全球收益率曲线下降并趋平,这给保险公司的资产组合带来压力,导致它们无法在未来获得与此前类似水平的投资收益。

综上所述,保险公司资产负债表的波动导致其吸收风险的能力下降,因此,保险公司可能会在未来几个月寻求更多的再保险能力。保险需求的增加会导致保险市场风险转移定价的上升,而如果需求的增加是在一段时期承销业绩不佳的基础上出现的话,那么风险转移定价可能还会进一步增加。

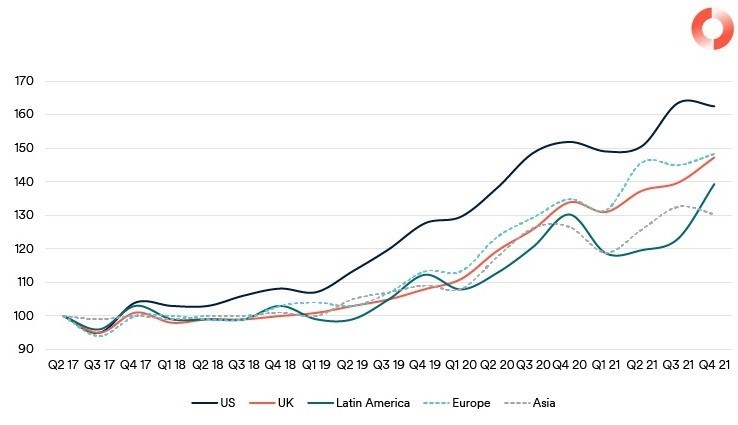

2017年以来,主要财产保险市场利率环比持续大幅上涨。而在保险证券市场,巨灾债券和抵押再保险市场的风险转移定价都在上升。

4、投资者可以期待怎样的风险和回报?

保险证券既可以通过可交易的巨灾债券进行投资,也可以通过再保险合同进行投资,后者通常为买入并持有12个月。简单地说,保险证券的风险取决于其承保损失的预期概率和严重程度。在其他条件相同的情况下,触发风险可能性较低的保险证券的收益率也较低。由此可见,投资者可以选择流动性和风险程度不同的保险证券市场。

青睐流动性和较低风险偏好的投资者可能获得4%-6%的收益率。而对于那些能够承受较低流动性的投资者来说,巨灾债券和再保险合同的混合保险证券产品将能提供8%-12%的收益率。其他投资策略的收益率可能更高,但鉴于潜在的极端负面结果,投资者需要仔细审查这些策略的可靠性。

5、新环境下的新工具

施罗德认为,投资者从一个新的角度考虑多元化投资是明智的。不断上升的收益率可能意味着,未来政府债券提供的多元化收益将与此前大不相同。与此同时,由于各大央行的行动以及与基本面的联系减弱,风险资产可能会带来一些需要投资者重新认识的风险。

基于上述原因,施罗德认为,投资者在寻求低利率存续期的多元化解决方案时,不应该忽视保险证券。目前保险市场的动态也意味着,保险证券的投资者可以从10年来最高的收益率中获益。不过,保险证券是一种需要独特技能、工具和网络的资产类别,与保险证券经理合作可以帮助量化和平衡风险,同时兼顾多元化和稳定回报。

扫码下载智通APP

扫码下载智通APP