两大股东深化战略合作,滨海投资(02886)打开估值上行空间

“双碳”背景下,滨海投资(02886)或将迎来成立以来最大的变革。

6月8日,滨海投资发布公告称,天津泰达投资控股有限公司(下称“天津泰达”)与中国石化天然气有限责任公司(下称“中石化天然气”)签订《关于进一步推动滨海投资有限公司高质量发展的框架协议》,该协议自签订之日起有效期为5年。

公告显示,在中国油气体制改革不断深化的新形势下,天津泰达与中石化天然气认为应进一步发挥各自优势,深化战略合作,抓住机遇推动滨海投资高质量发展。

值此之际,滨海投资的动作也引起了外界的好奇:该公司未来将如何发展?深化战略合作带来的上行空间又有多大?

两大主要股东深化战略合作,“人和”共筑核心壁垒

从今次框架协议的内容上来看,天津泰达和中石化天然气以做大做强做优滨海投资为根本目标,立足实际、放眼长远,通过友好协商制定短期、中长期一篮子合作方案。其中,诸多项目涉及滨海投资未来业务开展、上游气源的保障、产业投资基金的建立、融资安排等多方面内容,有望使其进一步提升在天然气行业中的影响力和竞争力,助力公司迈入同类型企业头部行列。

这并非中石化首次青睐于滨海投资,2020年4月,在泰达控股支持下,公司引入中石化为战略投资者,持股比例达到约29.99%,跃升为公司的第二大股东。两年来,公司与中石化实现资源协同,期内持续优化外埠子公司的源头气源接驳供应或双气源供气,在保障冬季调峰气量充足的基础上降低气体采购成本,增加气体盈利,双方的战略协同取得显著效果,滨海投资的经营业绩实现稳步增长。

从此次合作的具体事宜来看,控股股东天津泰达承诺将会在天津市及其他经营区域利用城市综合开发业务为滨海投资提供包括燃气供应、综合能源服务、分布式能源服务等项目机会;并通过优化派息政策、设立专项资金或产业基金等多种方式优先支持其对于发展资金的需求;还将通过各种机制,有效促进其国务院国有资产监督管理委员会“双百企业”政策落地,不断增强公司的经营活力和发展动力。

而中石化天然气则承诺将利用自身资源优势,努力为滨海投资及其附属公司、新开发项目提供具有市场竞争力的气源,支持扩大市场规模;倘若公司通过商业化方案利用中石化天然气之母公司或关联公司的财务资源时,中石化天然气将积极协调;中石化天然气亦同意通过自身储气能力资产,为滨海投资提供储气调峰服务,提高采暖季调峰保障能力,帮助完成储气能力任务。

可以预见的是,滨海投资将充分依托天津泰达和中石化集团在天然气资源、资金、人才、品牌等方面的多种优势,加大对天然气终端业务开发,实现售气规模的快速增长,为下游客户提供充足的气源保障。

不止于此,天津泰达携手中石化,除了深化资源协同效应,给滨海投资带来规模上的拓展和成本上的优化,更将为规划长远转型提供有力支持。而具备两大国资股东的背书,公司的融资渠道将进一步拓宽,利于公司后续优化财务结构及筹措更低成本资金,推动公司实现跨越式发展。

城燃板块夯实主业根基,“天时地利”强化确定性

如果说,上述深化战略合作是滨海投资实现高质量发展中的“人和”优势,那么从单纯的城燃企业进阶还离不开“天时”和“地利”两大优势。

一是,“天时”方面,天然气等清洁能源替代煤炭大势所趋,进而可以促使公司业绩稳定增长。

天然气燃烧后无废气,与煤炭、石油等能源相比具有使用安全、热值高、洁净等优势。作为过渡能源,天然气在可再生能源崛起前补充传统能源退坡留下的能源缺口,成为在电力结构中唯一上涨的化石能源。

而今,利用天然气替代煤炭发电已成为全球发展趋势。再加上“十四五”规划明确指出“推动能源清洁低碳安全高效利用,降低碳排放强度,制定2030前碳排放达峰行动方案”,及“双碳”目标渐行渐近,国内天然气等清洁能源替代步伐进一步提速。

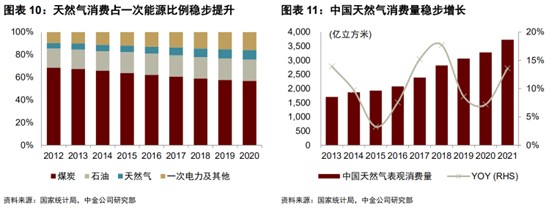

在这一背景下,我国天然气的市场规模也增长迅速:我国天然气表观消费量从2014年1869亿方增长到2021年的3726亿方,另据《“十四五”现代化能源体系规划》,中金测算至2025年中国天然气消费量有望达到4230-4615亿立方米,能源结构的长期变化有力支撑天然气消费。

在政策、技术与资本共振的情况下,中国天然气产业仍然在持续向好发展,业内公司拥有巨大潜力,滨海投资也因此迎来了新一轮成长周期——2021年,公司实现收入48.43亿港元,同比增加33%;公司拥有人应占利润4亿元,同比增加13%;管道天然气销量达约19.6亿立方米,同比增长约11%,实现量效齐增,财务与经营指标的双丰收,未来还将继续维持这一趋势。

二是,“地利”方面,技术、资源等优势赋能业务,进一步打开滨海投资的业绩增量空间。

近年来,背靠我国北方庞大的天然气需求市场,以及良好的海港条件,天津已逐步发展为京津冀乃至我国北方的天然气供应保障枢纽城市。凭借大规模的油气田、储气库群、LNG接收站和向外延伸的输气管网,天津形成天然气产、供、储、销完整体系,而天津作为滨海投资的发展根据地,公司在此拥有广泛的终端客户资源,在滨海新区拥有400多公里的高压管线,高压管线系统整体输气能力在100亿立方米,目前管网利用率仅为约20%,增量空间巨大。

目前,全国城燃市场整合正在不断提速,滨海投资始终坚定看好能源结构转型下天然气市场的发展前景,确保公司在燃气业务领域拥有长期且可持续的扩展空间。

以近日的业务拓展为例,6月13日,滨海投资于煤改燃领域再下一城——与天津渤化永利热电达成合作,为其提供煤改燃工程建设服务,并在完工后向其长期供应天然气和管输服务。据了解,该煤改燃项目计划于2023年末完成第一台燃气锅炉改造投产,预计年用气量约2.4亿立方米,之后逐步完成剩余三台燃气锅炉改造工作并初步规划建设两台6F燃机,预计全部投产后,年用气量可达约8亿立方米。

此外,在今年召开的第28届世界天然气大会(WGC2022)上,参会者从技术可实现的角度提出,在碳捕集利用与封存(CCUS)等技术的加持下,天然气可成为零碳排放的清洁能源,从过渡能源转变为可持续能源,有望突破化石能源的限制。另有与会者认为能源多元协同发展模式可实现资源共享、提升整体经济性,例如发展氢能的主要障碍是储存和运输氢气,但投资氢能储运基础设施成本较高,共享现有的天然气基础设施将成为有效解决该问题的手段之一,亦将为天然气企业带来新的全新发展机遇。

新业务价值持续攀升,战略升级勾勒成长曲线

当前,滨海投资的城燃业务平稳增长,安全运营效果显著。作为企业根基的燃气业务持续为其提供稳定的现金流和利润,为后续的业务拓展打下坚实的基础,与更多高附值的业务相互协作,为公司的成长性增添无限想象空间。

智通财经APP了解到,滨海投资近年开展增值服务的拓展,借助城燃业务高存量用户,向城燃业务产业链纵深拓展。通过多场景推广,提升品牌知名度,伴随着主营业务规模的增长,增值业务有效丰富收入来源,截至2021年末,公司累计用户近220万户,预计2022年新增用户约为14万户,用户数的持续增长将为公司带来更多的客户资源,并为增值服务和多元业务的发展提供支持。

值得思考的是,除了向增值服务不断扩张,城燃企业的未来将走向何方?我们或许能够在近年以来业内热门的转型方向上一探究竟。

就大趋势而言,双碳目标助力新能源加快渗透,长期趋势已经确立。当前,大部分城燃企业仍是依托市政燃气管网的自然垄断优势,以用户为中心,开发增值业务,依托规模优势,普遍延伸至燃气灶器具、燃气保险销售领域,并逐步向生活电商、氢能、光伏、充电站以及供热领域发力。由此可见,未来的燃气企业有望走向通过内生外延并举,及推动气电光伏融合的发展模式,而业内普遍称该转型方向为“智慧能源”。

据了解,智慧能源行业的发展极为迅速,短短数年间市场规模已从2015年的6544.2亿元增长到2019年的9413.2亿元,预计至2024年市场规模为12011.2亿元,随着利好政策的不断加码,这片“蓝海市场”具备极大的待挖掘空间、商业机会和增量潜力。

从业务拓展来看,城燃公司普遍借助广阔的用户基数,利用智能化的信息技术开展分布式能源服务,以此提高能源的综合利用效率,降低排放保护环境,有利于城市电网和气网的双重调峰,及提高能源供应的安全和稳定性,实现能源转型,目标客户广阔。

而天津泰达此番亦承诺,将为滨海投资向多元化业务提供产业资金、资源方面的支持,同时提及将会在天津市及其他经营区域利用城市综合开发业务为公司提供包括燃气供应、综合能源服务、分布式能源服务等项目机会,在获得股东支持后,滨海的未来资金充裕,资本开支规划积极,已有大展宏图之势。

可以展望的是,未来公司或以存量城市燃气项目为依托,逐步向综合能源业务拓展,通过天然气分布式发电,光伏,储能等多种方式向下游客户提供整体综合能源服务,进一步开拓商业机会,创建互利互惠的能源供应商业生态圈,做大做强做优,为公司向综合能源服务商转型构筑最深远的驱动力。

既然业绩增量空间和市场前景已具备较大的确定性,那么滨海投资的估值又该如何演变?

事实上,在中国油气体制改革的过程中,并非没有此类先例:早在2015年,昆仑能源相继整合其控股股东中石油集团所持有的中石油昆仑燃气有限公司、江苏液化天然气有限公司等企业和资源,现如今已经发展为中石油集团旗下天然气终端业务核心运营平台,跻身五大龙头城燃公司行列。

以此类推,尽管滨海投资市值和体量尚且较小,但在中石化如此看好于其未来发展的情况下,公司有望快速拓展管网覆盖,延伸服务至更多地域,未来有作为中石化终端管线网络、提供综合能源服务、对接消费者服务的重要平台的潜能,后续弹性空间更加广阔。

基于可持续的成长性,明朗的政策扶持,快速扩容的市场,行稳致远的发展战略,以及多年稳定的分红派息等多重因素,市场也很愿意给予拥有多条增长曲线的企业更高估值。因此,我们认为,滨海投资已具备拥有更高估值的充分条件,市值或存在翻倍的潜力。

扫码下载智通APP

扫码下载智通APP