为什么基民整体赚钱效应不足?超六成权益基金产品收益高于基民收益

智通财经APP获悉,近年来,股票市场的上涨,公募基金赚钱效应较为突出,同时也推动了公募基金整体规模的扩大,公募基金规模于2021年突破25万亿。

2022年4月26日,证监会发布《关于加快推进公募基金行业高质量发展的意见》,总原则明确指出“坚持以投资者利益为核心”,且《意见》中也明确“将投资者实际盈利等纳入绩效考核范畴”,倡导将投资者利益与基金经理的利益进行绑定,改变“基金赚钱基民不怎么赚钱”的困局。

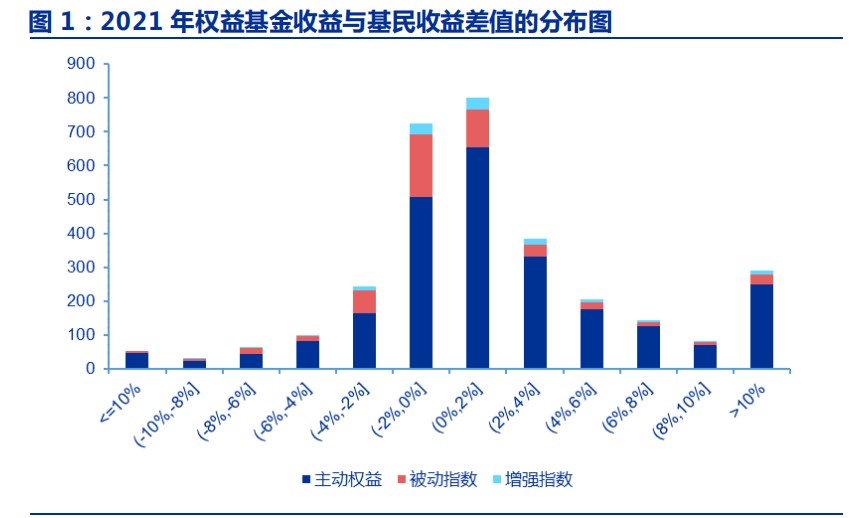

申万宏源数据显示,超六成权益基金产品的基金收益高于基民收益。在全部3114只权益基金中,有1901只产品基金收益高于基民收益。其中,1588只权益基金的基金收益与基民收益绝对差值超过 2%,其中有344只产品绝对差值超过了10%,占所有权益基金数量的11%,将基金收益有效转化为基民收益的产品占比不算高。

(图片来源:申万宏源)

基金收益率越高,基金基民收益差距越大。

比如2021 年收益率在30%以上的基金,基金的平均收益率在43.07%,但基民的平均收益率却不足27%。高收益基金往往没有很好的转化为基民收益,不同投资者申赎时间差异较大,导致基民整体赚钱效应不足。而表现较差的基金往往“套牢”投资者,赎回意愿较弱,基民收益与基金收益较为接近。

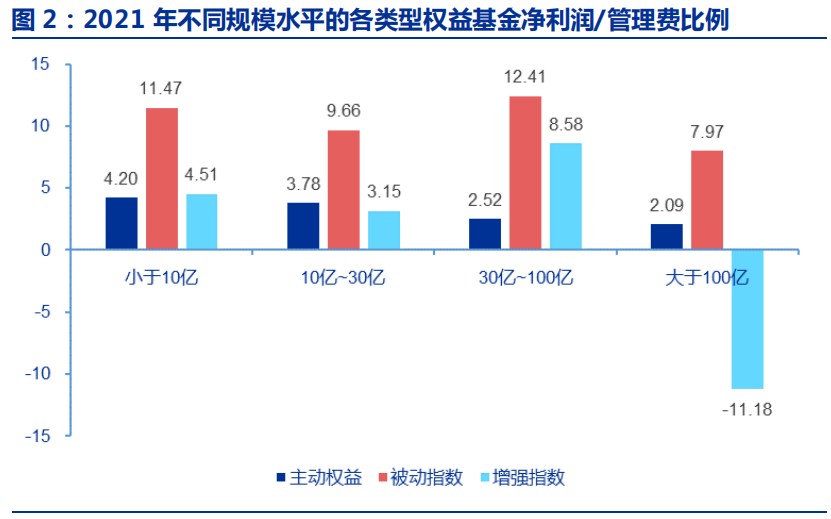

(图片来源:申万宏源)

指数基金为基民创造价值的效率反而更高。其中,被动指数基金各个规模水平的产品整体的价值创造效率明显高于主动权益基金产品,一方面说明被动投资并不被动,投资者对工具类产品的运用效果较好;另一方面也是指数基金的管理费相对更低,分母更小。此外,主动权益基金的价值创造效率会随规模的增加而降低,但指数基金则没有这一趋势。

(图片来源:申万宏源)

较长时间区间下,高波动产品整体的赚钱效应明显变弱,1.虽然近三年高波动率产品基民收益较高,但其主要来自于高波动率产品较高的收益弹性,长期来看,高波动率产品的基民赚钱效应不佳;2.无论短期还是长期来看,高波动率产品的基金收益与基民收益的差均倾向于较高,投资者的收益损耗在高波动率产品中会更明显。

高波动率+高转换效率的产品多为行业主题性较强的产品。在2016 年以来波动率大于25%,且收益为正的产品中,选取的10 只产品的收益损耗率较低。这些产品较为显著的共同特点是其均具有较强的行业主题属性。该类产品因其具有稳定的投资重点,不会轻易更换投资领域,投资者更倾向于将其作为配置型产品进行投资,也更愿意为其高波动属性买单。相比之下高波动的全行业选股基金则容易流失客户粘性。

全行业选股基金的收益损耗率均与波动率的关系较为明显:各弹性水平的基金的收益损耗率均与波动率呈正相关关系,波动率较低的产品在同收益水平的基金中取得较低的收益损耗率。但弹性越高的全市场基金的收益损耗率对回撤的敏感程度越低:弹性越低的产品的投资者可能对回撤的容忍度较低,而高弹性产品的回撤则不会明显使投资者产生申赎操作。

行业主题基金对波动率的敏感程度不一。从2019-2021 年的表现来看,周期、医药、科技创新、金融地产的行业主题基金的收益损耗率与波动率有明显正相关关系,而消费、新能源的波动率则与收益损耗率相关性不明显。新能源基金较为特殊,近三年其损耗率与其收益弹性呈负相关关系。

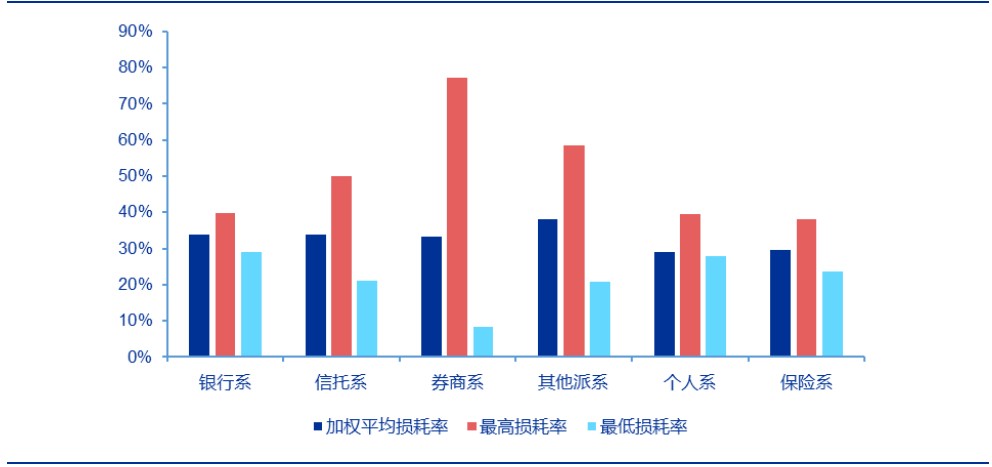

个人系、保险系的基金公司损耗率相对较低,此类型基金公司或依靠明星产品较高的用户信任度,或依靠自身渠道获取稳定投资者来源,维持了较高的客户粘性,以达到较好的收益转化度。同时,个人系和保险系较低的体量和曝光度也使其不容易出现短期大量申赎的情况,也会降低其产品的收益损耗。主动权益千亿级别基金公司中,华夏、兴证全球的损耗率较低;主动权益百亿级别基金公司中,圆信永丰、泰康资产、东证资管损耗率较低。

(各派系基金公司的损耗率统计,图片来源:申万宏源)

主动权益千亿级别基金公司中,华夏、兴证全球的损耗率较低:主动权益基金的头部管理人中,券商系基金公司较多,其中华夏基金、兴证全球基金是平均损耗率较低的两家基金公司。主动权益百亿级别基金公司中,圆信永丰、泰康资产、东证资管损耗率较低:信托系的圆信永丰和保险系的泰康资产是百亿级别基金公司中损耗率较低的公司。损耗率较低的基金公司也普遍管理规模较小,但东证资管则是例外,其样本基金平均损耗率不足 24%,在所有基金公司中名列前茅,该公司旗下主动权益基金普遍弹性较低,样本基金三年内收益率普遍不足 150%,且也存在较多定开基金。两方面因素综合也使得东证资管成为旗下基金赚钱效应较好的基金公司。

扫码下载智通APP

扫码下载智通APP