华尔街基金经理现在有多悲观?堪比2008年

作者:

智通财经 玉景

2022-06-14 20:09:00

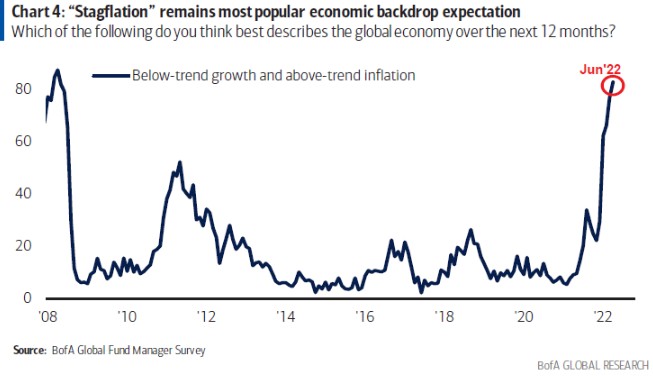

美国银行的月度基金经理调查显示,投资者对滞胀的担忧达到2008年金融危机以来的最高水平,而对全球增长的乐观情绪已降至历史低点。

智通财经APP获悉,美国银行的月度基金经理调查显示,投资者对滞胀的担忧达到2008年金融危机以来的最高水平,而对全球增长的乐观情绪已降至历史低点。

此外,全球企业的盈利预期也降至2008年的水平。美国银行策略师指出,此前企业盈利预期的低谷出现在雷曼兄弟破产和互联网泡沫破裂等华尔街其他重大危机期间。

美国银行的调查涵盖了266名参与者,他们在截至6月10日的一周内管理着规模达747亿美元的资产。就在调查结束之后,美国上周五公布的通胀数据“打破了”美联储暂停激进加息周期的希望。

美银策略师 Michael Hartnett 表示,“当前华尔街的悲观氛围浓厚,但在通胀率和美债收益率大幅走高之前,股市并不会大幅走低,除非美联储在6月和7月进行超级鹰派的加息。”

调查结果显示,73%的受访者预计未来12个月经济将会走弱,这是自1994年开始这项调查以来的最低水平。这显示了在周一标普500指数陷入熊市之前,基金经理的仓位配置情况以及市场的情绪。如今,美国通胀飙升引发了人们对美联储采取更激进行动的担忧。

在仓位管理方面,基金经理做多现金、美元、大宗商品、医疗保健股、资源股、优质股和价值股,并主要做空债券、欧洲和新兴市场股票、科技和消费股。

调查还显示,鹰派央行被投资者视为市场面临的最大尾部风险,其次是全球经济衰退。做多石油和大宗商品是最拥挤的交易。

智通声明:本内容为作者独立观点,不代表智通财经立场。未经允许不得转载,文中内容仅供参考,不作为实际操作建议,交易风险自担。更多最新最全港美股资讯,请点击下载智通财经App

相关阅读

韩国卡车司机罢工 半导体供应链受阻迹象初现

2022-06-14 16:27

玉景

就业岗位不足 英国失业率近一年来首次上升

2022-06-14 15:44

玉景

亚太股市跟随隔夜美股大跌 澳大利亚S&P/ASX 200指数重挫超5%

2022-06-14 08:55

庄礼佳

A股晚间热点 | 加密货币暴跌!水利建设迎利好;比亚迪还有近38%上涨空间?

2022-06-13 23:15

智通编选

BTIG:能源等美股板块迟早会下跌

2022-06-13 22:00

玉景

扫码下载智通APP

扫码下载智通APP