收益率将走向4%?美债跌势可能才刚刚开始

今年以来,美国债市经历了至少半个世纪以来最严重的崩溃,然而,现在断言跌势已经结束还为时过早。

周四亚市时段,美国国债重拾跌势。今天凌晨,美联储主席鲍威尔表示,预计加息75个基点不会成为常态,这减轻了美联储自1994年以来最大幅度加息所带来的冲击。

不过,有迹象显示,债市尚未面临最大的挑战。鲍威尔称,现在就宣布战胜飙升至40年来新高的通胀还为时过早,甚至目前还看不到有经济放缓的迹象在遏制通胀。政策制定者对于明年美联储基准利率的预期中值也从此前的2.8%上调至3.8%,其中有五人预测,这一数字将超过4%。

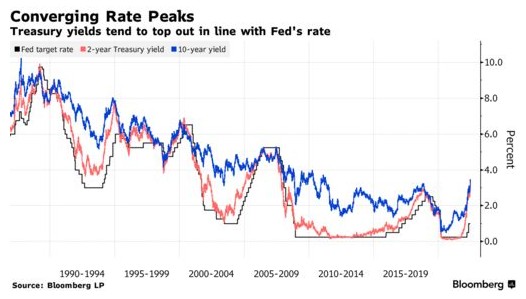

在这样的路径下,美国国债至少自1970年代初以来的最大跌势势必会扩大,并刺激利率再次走高。美国两年期和10年期国债收益率(目前分别约为3.3%和3.4%)往往也会与美联储的基准利率同步攀顶,这令投资者将4%视为下一个上探的目标。

Northern Trust Asset Management短期固定收益主管兼信贷研究负责人Peter Yi表示:“很明显,美联储将尽一切努力降低通胀,最终利率将接近4%,甚至可能更高。美联储正走在加息的道路上,尽管鲍威尔试图淡化下月再次加息75个基点的说法,但他也表示利率仍然极低。”

美国国债收益率的迅速上升已经给整个金融市场带来了沉重压力,但在利率决议公布后美债的反弹为市场提供了喘息的机会。数据显示,对货币政策变化高度敏感的两年期国债收益率下跌多达24个基点,10年期国债也出现了类似的大幅波动。标普500指数上涨1.5%,结束了连续五天的下跌。

但在许多投资者看来,市场波动极大,10年期国债收益率可能会升至2010年以来的最高水平。虽然鲍威尔指出,美联储“绝对有决心”将通胀预期保持在2%的水平,但债券市场对5年通胀率的预期在周三一度上升了9个基点,至3.03%。

Xponance Inc.董事总经理兼美国固定收益部门高级投资组合经理Charles Curry表示:“10年期国债收益率升至4%并没有超出预期界限。在美联储达到这个终值的过程中,收益率会有起有落。但在我们看来,这个终值会超过3%,考虑上通胀因素,则可能达到4%。”

另外,如果从全球范围来看,美债也可能面临进一步的抛压。在2008年金融危机爆发后,各大央行持续多年的刺激政策,促成了超低收益率的时代,在这一时代的决策者几乎没有面临压力,因为通胀仍然相对温和。但随着消费者价格飙升,各大央行通过量化宽松向金融体系注入现金,从而积累了巨量债券组合,如今全球范围内的形势正在发生明显逆转。目前主要的坚守者只剩日本央行,但该央行也正受到交易员的挑战,要求提高其债券收益率上限。

考虑到海外收益率低于零,美国国债市场受益于外国买家的大量涌入,而本周即将召开会议的日本央行,如果在政策上发生任何的转变,都可能给美国国债市场带来进一步的阻力。但值得注意的是,日本投资者今年大部分时间都在抛售外国债券,如果日本央行允许收益率推高,这一趋势可能会加速。

三菱日联金融集团(MUFG)美国宏观策略主管George Goncalves表示,如果日本央行将收益率上限从0.25%上调至0.5%,可能会刺激美国10年期国债收益率“飙升50个基点”,但他也表示,任何此类举措都可能提供买入机会。

最后,对于美国国债收益率在何处见顶,市场认为,这仍将取决于经济走向以及美联储能否降低通胀。虽然收益率在今年走高,但短期和长期收益率差已经缩小或出现倒挂,这表明市场预计加息最早将在明年拖累经济增长或引发衰退。

Xponance的Curry表示:“你可以看到,在美联储抑制通胀之前,利率可能会大幅上升,直到收益率曲线倒挂,这最终将会导致经济衰退。”

扫码下载智通APP

扫码下载智通APP