若放弃“曲线控制论” 日本央行或将面临超2000亿美元损失

在对冲基金争相做空日本国债之际,如果日本央行屈服于越来越大的市场压力,转变其宽松货币政策立场,那么在其所持的超大规模政府债券持续暴跌“助力”下,日本央行将面临巨额亏损。在美联储开始缩表之际,日本央行背道而驰,进一步增加其国债持有量,日本央行从今年开始甚至实施无限制购买国债以限制国债收益率的策略。

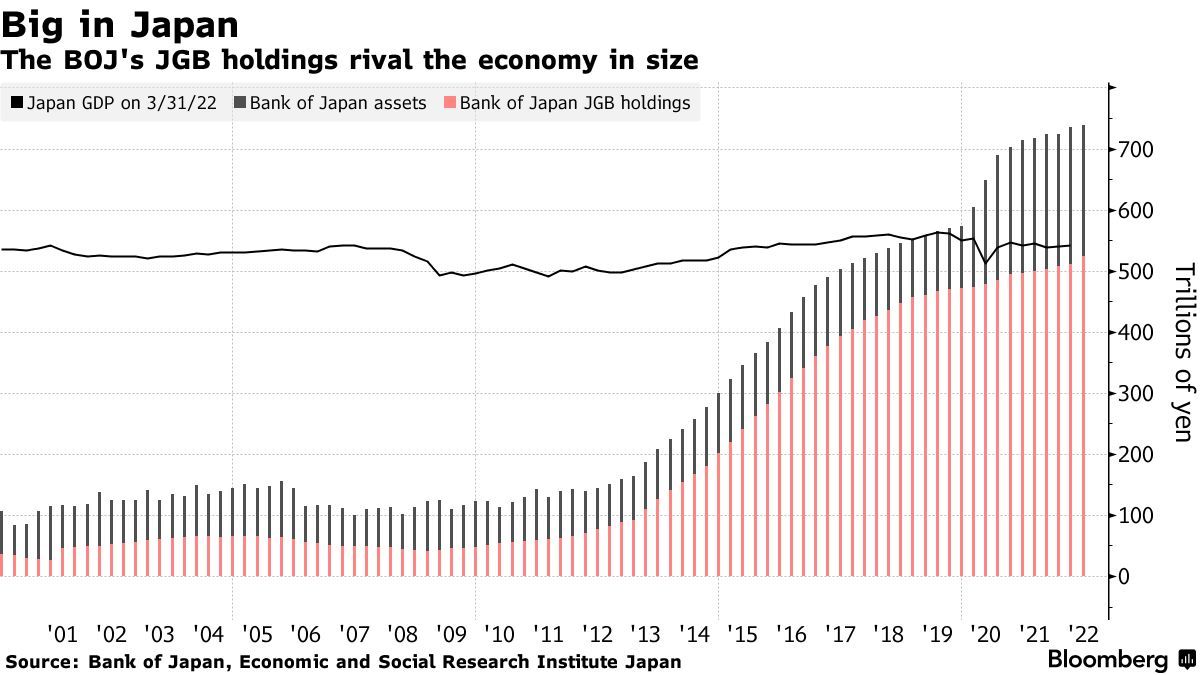

智通财经APP了解到,由于日本央行在面临通缩的日本持续寻求提振物价,该央行现在拥有526万亿日元(约4万亿美元)政府债券,几乎是总发行政府债券规模的一半,与日本经济规模相当。随着越来越多的投资者质疑日本央行的超宽松立场还能坚持多久,交易员们将密切关注日本央行将于本周五宣布的最新货币政策以及日本央行行长黑田东彦的言论。

彭博社根据日本央行的数据进行测算后,表示日本央行的政策转变可能导致其债券持有量基础上账面损失约29万亿日圆(约2190亿美元)。这是在整个收益率曲线向上移动100个基点的假设情况之下所测算的结果。

日本央行持有的日本国债规模堪比日本经济规模

Natixis经济学家Alicia Garcia Herrero和 Kohei Iwahara在周四的一份报告中写道:“日本央行行长黑田东彦将发现,随着美联储激进加息开启,日本经济体未来将面临挑战。因为加息将引发日本银行和其他金融机构资产负债表巨额亏损,以及日本央行本身,因为日本央行持有大部分已发行的日本国债。”“在当前不可持续的情况下,日本央行需要迅速制定计划。”

在周三,投机者们将日本国债期货推至停牌边缘,而日本央行正努力让市场相信其将收益率控制在0.25%的承诺是可持续的。来自期权市场的信号显示,随着日本央行债券购买量增至历史水平,市场正加码押注日本央行将放弃对国债收益率曲线的控制。

“我们认为日债抛售幅度将加剧,因为越来越多的市场参与者参与做空日本较长期国债。”新加坡Asymmetric Advisors Pte策略师Amir Anvarzadeh表示。

但这一假设成为现实的可能性仍然较低,毕竟取消日本央行所谓的“收益率曲线控制论”将导致市场发生剧变,没有了日本央行兜底,市场将加大幅度抛售日本国债。例如,瑞穗证券估计,如果日本央行放弃曲线控制政策,10年期日本国债收益率(目前上限为0.25%)可能会飙升至1%以上。

瑞穗表示,如果没有收益率曲线控制措施(YCC),日本国债收益率可能是0.6%,但如果突然取消,收益率可能是1%

类似情况在澳大利亚已有前车之鉴,当有关澳大利亚联储将放弃收益率目标的市场预期升温时,3年期澳大利亚国债收益率在约一个月内飙升逾100个基点。

扫码下载智通APP

扫码下载智通APP