1个月累涨逾65%,京东方精电(00710)后续会如何演绎?

继汽车整车、汽车零部件等相关板块连续拉升之后,上涨之风显然又往车载显示这一方向刮起来了。

6月22日,港股市场OLED概念板块上涨2.47%;6月23日,该板块又强势上涨近9%,两日累涨约12%,在一众板块中表现亮眼。

在这其中,京东方精电(00710)作为行业龙头,涨势尤为引人注意——22日其股价便大涨6.21%,隔日又涨近13%,目前报于13.88港元。而若拉长时间线来看,近一个月其股价已经累涨逾65%,涨势不可谓不惊人。

众所周知,新能源汽车近期以来受益于促消费政策一路走高已是市场心照不宣的共识,而车载显示与汽车产业链相关,上涨显然也是显而易见的事,而对应到个股身上,除了外部力量促成上涨利好之外,自身实力亦很关键。

因此,对于京东方精电来说,除了外部因素利好,还有什么原因促成其强势上涨呢,后续上涨持续性又如何呢?

大屏+多屏“趋势”拉动,车载显示屏迎千亿级市场

智通财经APP了解到,车载显示屏是指安装在汽车内部的显示屏,主要功能为驾驶辅助与娱乐。根据车载显示屏装载位置的不同,车载显示屏也可为仪表显示器、抬头显示器、后视镜显示器、中控显示器与后排显示器。

近年来,随着乘用车电动化、智能化的不断演进,车载显示屏的多屏化、大屏化趋势愈发显著。

多屏化方面,智能电动车时代,用户已经远远不能满足于两块液晶屏的座舱显示。从中控、到仪表、到娱乐屏、到功能屏、到HUD等,用户需要大屏显示、多屏交互,来提供更全面的信息、来完成个性化的设臵、来提升操作的流畅体验。这一背景下,多屏化将逐步成为智能电动车时代的主要发展趋势。据IHS数据,2019年单车平均搭载屏幕数为1.75个;到2030年,配备3块屏幕及以上的汽车数量将达到20%左右。

大屏化方面,除了车内屏幕数量快速增长外,新能源车的大屏化特征也逐渐凸显。据CINNOResearch的数据显示,在中控屏方面,新能源车12.0”及以上尺寸的销量占比为48%,较传统燃油车同尺寸提升29%。在仪表方面。新能源车8.0”-10.0”和12.0“”以上的占比各为20%和45%,较燃油车同尺寸各提升13%和20%。

基于上述,不难发现,随着多屏化、大屏化逐渐成为智能车时代的发展趋势,车载显示屏这一细分行业也将迎来较大的发展机遇。

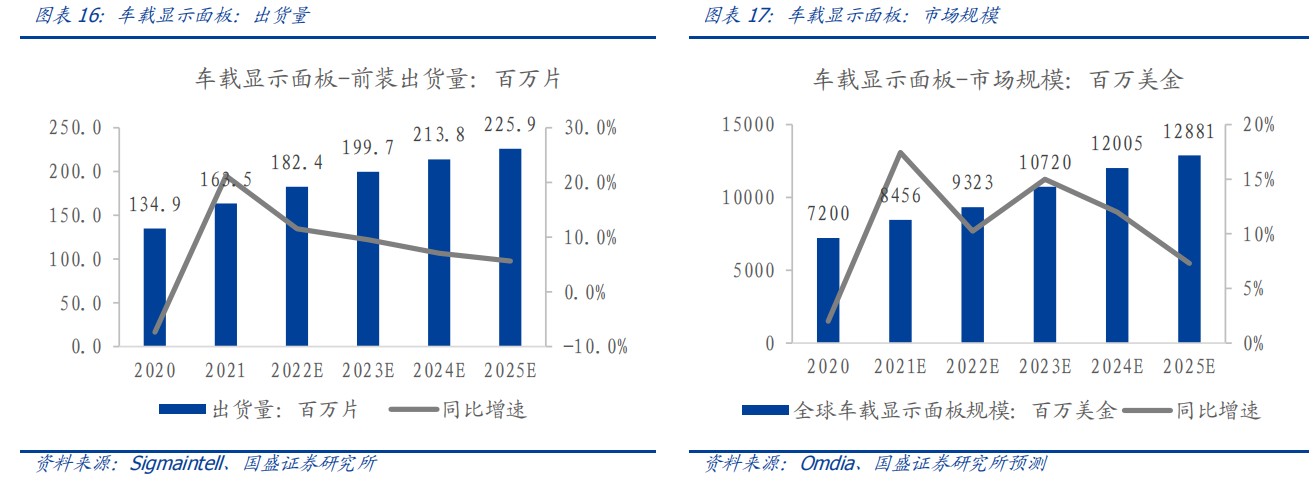

一方面,在多屏化的驱动下,全球车载显示面板的出货量目前持续提升:据群智咨询Sigmaintell的统计,2020年,全球全球车载显示面板出货约1.35亿片,2021年提升至1.64亿片,同比增长约21%,到2025年车载显示面板出货预计可达2.26亿片。另一方面,在大屏化的驱动下,预计车载显示面板的大尺寸占比有望持续提升,这也将持续提升车载显示屏的市场规模:Omdia统计2020年全球车载显示屏市场规模约72亿美金。

鉴于此,国盛证券预计,在多屏化和大屏化趋势下,2025年全球车载显示屏的市场规模有望超128亿美金。

从竞争格局来看,目前车载显示屏集中度较低,市场较为看好行业龙头京东方市占率持续攀升。

具体而言,2021年H1全球车载显示器竞争格局为:深天马(14%)、友达(13%)、JDI(12%)、京东方(12%)、LG(10%)、群创(8%)、其他(31%)。相较于其他行业面板的集中度(平板电脑CR3达74%、笔记本电脑CR3达72%、电视CR3为53%),目前车载领域集中度较低、CR3仅39%,且大陆厂商占比较低、仅31%。

值得一提的是,京东方在车载显示市占率(12%)远低于平板电脑(45%)、笔记本电脑(29%)、电视(24%),京东方在8寸以上车载显示市占率达20%。长期来看,一方面得益于大屏化趋势,一方面京东方具备投资意愿、综合成本、服务能力、响应速度更佳,未来市占率有望持续攀升。而京东方精电背靠京东方,发展优势自然不言而喻。

基于上可知,在千亿级别的车载显示屏市场规模利好下,京东方精电的股价已然具备了一定的上升基础。

背靠京东方,“量价齐升”下业绩跃升

据了解,京东方精电成立于1978年,于2016年4月被京东方集团收购,是京东方旗下的子公司。目前,该公司聚焦于车载及工业显示及解决方案业务,是京东方旗下唯一的车载显示业务平台,为客户提供车载显示总成及智慧车载显示系统。

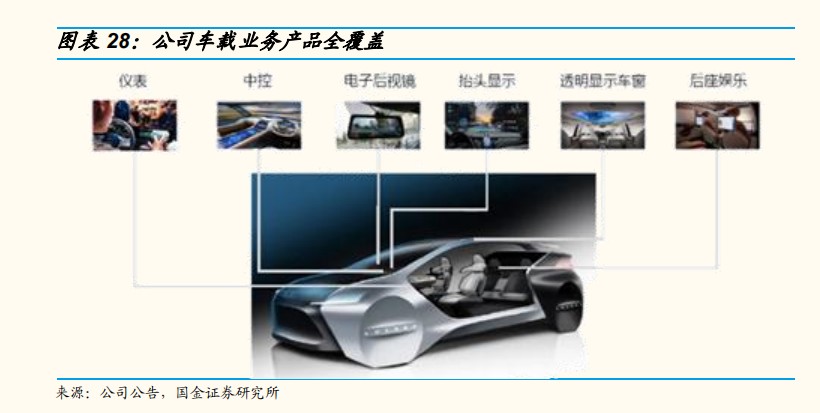

从产品线来看,京东方精电侧重于发展车载显示业务,基本做到了产品及解决方案的全覆盖,公司的解决方案支持从数字仪表盘显示、中控显示、抬头显示(HUD)、后视和侧视电子后视镜显示到高度集成的数字座舱显示(自由形式)、曲线设计和触摸集成等应用。而在产品尺寸层面,公司也基本覆盖了从3寸到40寸的全系列尺寸。

需要指出的是,依托于京东方集团强劲优势,京东方精电在市场占有率、客户话语权及技术创新上皆具有一定发展优势。

具体而言,京东方作为 全球物联网创新企业及半导体显示龙头,京东方精电依托于京东方的品牌及技术优势,在市场占有率、客户话语权及技术创新上形成一定发展优势:一方面,该公司是大尺寸车载显示龙头,2021年公司出货面积占据15.9%的市场份额,列居世界第一,中大尺寸(8英寸及以上)出货面积维持世界第一。另一方面,公司目前拥有多条 TFT、LTPS LCD、OLED、HUD 车载显示产线,服务 100 多家全球主流汽车品牌。

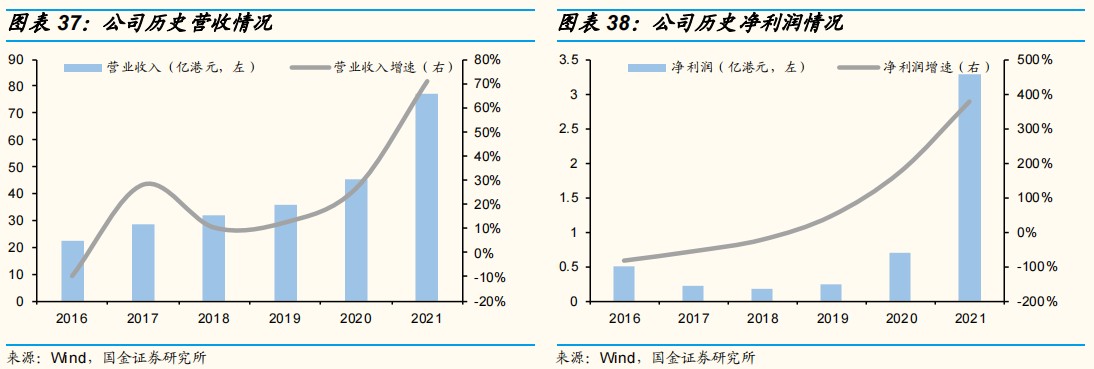

鉴于上述发展优势,近年来京东方精电营运能力持续改善,营收和净利并于2021年创历史新高。

2021年,该公司实现营收77.38亿港元,同增71%;股东应占溢利3.28亿港元,同比大幅增长378%,营收和净利表现创历史新高。深究其业绩大增原因,不难发现,量价齐升是助力该公司营收高速增长的主要原因。

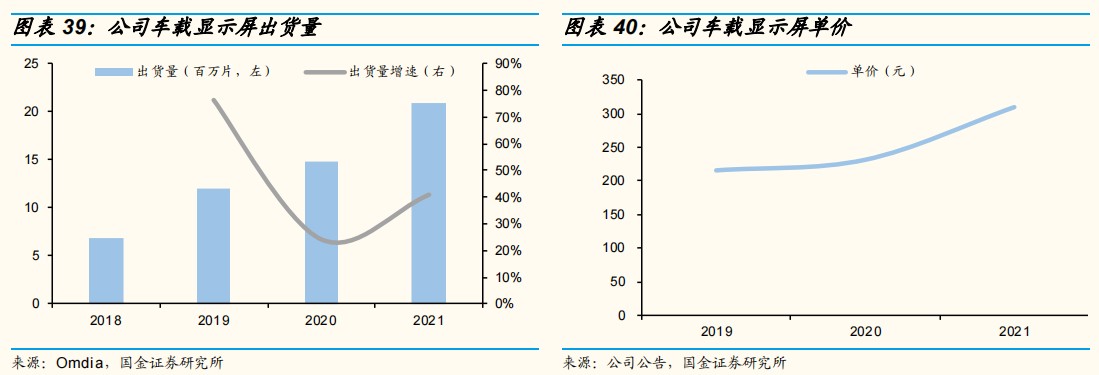

“量”方面,量产TFT项目启动及新能源汽车需求增长助力公司出货量高增。2021年,京东方精电车载显示屏出货量高达2100万片,同增41%,2018-2021年CAGR达46%。

“价”方面:显示技术升级及高端产品推出,助力产品价值量提升。2021年,高端显示技术例如OLED、BD-Cell、异型曲面、AR-HUD及外视镜等均取得国内外高端传统及新能源汽车制造商的项目定点,例如蔚来、北汽等。得益于高价值量产品销量份额提升,2021年公司车载显示屏单价达310元,同增34%,2019-2021年CAGR达20%。

“量价齐升”下,车载显示业务逐渐成为京东方精电营收的主要驱动力。2021年,该公司车载业务实现营收65.09亿港元,同增89%,占总体营收的84%。

此外,京东方京电一直被外界诟病的“低净利率”表现也有所好转。得益于汽车显示需求向好,该公司收入大幅增长,规模效应凸显,2021年公司折旧占收入的比例为7.7%、较去年同期下降1.7pct,职工薪酬占收入的比例为2.1%,较去年同期下降1.2pct。公司2021年归母净利达3.28亿港元、同增378%,净利率达4.2%,较去年同期提升2.7pct。

基于上述业绩表现,不难看出,京东方精电股价上涨的外在动力和内在动能显然都具备了。

不过,需要注意的是,当下车载显示屏竞争加剧——由于消费电子设备的出货量增速下滑,预计更多面板及显 示模组厂商会参与车载显示市场,因此市场竞争情况可能加剧,再叠加产品研发不达预期因素——由于该公司在显示模组的份额在行业前列,未来增长的重要驱动是智能座舱及系统集成产品,新品的量产时程或影响未来业绩增速,后续京东方精电的上行空间或将受到一定阻力。

总结来看,京东方精电作为车载显示屏龙头,内在动能和外在动力这两大上涨条件皆已具备,虽受车载显示屏竞争加剧及产品研发不达预期因素等因素限制,但整体而言,该公司的上行动力还是大于阻力的,未来其将打开一个什么样的上行空间,且拭目以待。

扫码下载智通APP

扫码下载智通APP