加息潮来袭!欧洲公司债券遭遇1998年来最严重抛售

智通财经APP获悉,几乎所有指标都表明,欧洲正面临几十年来最严重的公司债券抛售,甚至超过了2008年金融危机。

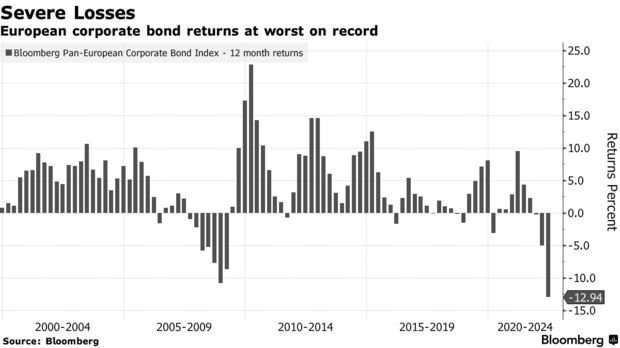

数据显示,欧洲投资级公司债券指数已经连续7个月下跌,这是自1998年以来持续时间最长的下跌,该指数过去12个月高达12.9%的跌幅也是历史上最糟糕的。

欧洲公司债券遭受的重大打击是全球范围内各大央行收紧货币政策以遏制不断上涨的通胀的结果。资产管理公司Fisch Asset Management的高级投资组合经理Kyle Kloc表示:“今年大部分时间欧洲公司债券都在下跌,这种持续下跌的局面很少见。”他表示,此次下跌比疫情爆发时以及2008年金融危机时都更剧烈。

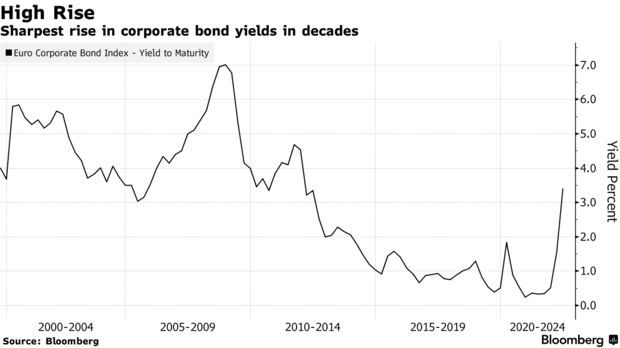

数据显示,今年以来,欧洲公司债券的平均收益率上升了2.9个百分点,达到了3.4%,相比之下,2008年的涨幅为1.62个百分点。

对于投资者来说,他们正试图分析市场已经消化了多少加息预期,从而了解欧洲公司债券的暴跌还会持续多久。

多位美联储官员暗示,美联储可能在7月继续加息75个基点。在英国通胀率已经达到9.1%的40年高位之后,交易员预计英国央行今年剩余时间内将累计加息160个基点。此外,市场预计,欧洲央行将在今年秋季结束负利率;欧洲央行管委会委员Mario Centeno周五表示,欧洲央行将逐步实现货币政策正常化。

美国银行分析师援引的EPFR Global数据显示,欧洲央行的加息前景并未阻止欧洲固定收益基金经历自2020年3月以来资金外流最严重的一周。欧洲最大的资产管理公司Amundi SA的全球信贷团队主管Gregoire Pesques表示:“这可能是我们经历过的最具挑战性的年份之一。”

与此同时,经济衰退指标正在发出警告,被视为全球经济风向标的铜价已跌至14个月以来低点。在债券观察人士看来,全球加息潮之下,企业面临的借贷成本上升只会让经济面临更加严重的“刹车”。荷兰国际集团信贷策略师Timothy Rahill表示:“由于债务成本出人意料地上升,我们可能会看到企业的盈利受到影响。”

Timothy Rahill还补充表示,借贷成本的上升将真正体现公司的信用评级和偿还债务的能力,“换句话说,我们可能会因此看到更多公司债券的评级下调和更多的债务违约”。

扫码下载智通APP

扫码下载智通APP