集邦咨询:第三季服务器出货虽持续增长 然下半年表现仍存隐忧

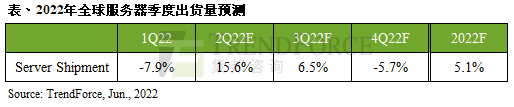

智通财经APP获悉,据TrendForce集邦咨询研究显示,先前在ODMs的生产计划开始慢慢降温,伴随长短料周期显著改善,服务器主板供货商在第二季的备料力道已开始趋缓。同时,部分ODM厂区生产受到疫情影响,其中以Inventec(英业达)为首的enterprises订单首当其冲,包含戴尔(DELL.US)与惠普(HPE.US)在内的生产计划均明显递延,但短期内不至于影响整体出货表现。预估第三季全球服务器整机出货量仍有季增6.5%的幅度,主要受疫后企业加速上云的需求动能持续支撑。

TrendForce集邦咨询表示,目前没有观察到北美四大CSP业者下调服务器订单的迹象,但自疫情起产业即面临供应链问题,服务器端也持续受到短料供应有限影响,买方为了达成生产目标,纷纷提高物料库存以避免缺料造成整机无法出货,促使不论大小规模的数据中心、OEM客户亦或是ODM端加大订单预估量,导致服务器市场出现超额订购的现象。因此,TrendForce集邦咨询也不排除后续CSP业者出现订单调节的可能性,从而使2022全年服务器出货量略有下修。

除了整体市场隐含后续订单调节的隐忧外,中国大陆市场的服务器需求更多了政策面的影响因素。TrendForce集邦咨询表示,随着2021年中国大陆对于能耗与互联网业务政策的执行,中国大陆一线互联网服务业者均开始调整2022年的服务器拉货力道。截至目前,百度(09888)、阿里巴巴(09988)与腾讯(00700)今年皆下调采购规模,其中腾讯下修最明显,且后续BAT三大巨头在未来的云建设上将因此更为保留。值得一提的是,中国大陆四大CSP业者中仅有ByteDance(字节跳动)今年逆势成长,凭借着积极拓展海外TikTok业务与新业务结合的电商平台, ByteDance于2022年服务器采购规模仍有近70%的年增率。

不过,中国内地提出的“东数西算工程”则是带动前驱性服务器建设,促成电信业者的云业务开始于今年第二季期间发酵。TrendForce观察到,除了过往动能较为强劲的中国移动(00941)开始陆续增单外,中国电信(00728)与中国联通(00762)也普遍加大服务器招标规模,而这些动能也平均分配至中国大陆的OEM。因此,尽管中国大陆一线CSP业者拉货动能放缓,但在“国资云”加持下的省级政府服务器部署以及电信商建设的量能,使今年中国大陆服务器市场的需求仍有支撑。

2022年全球服务器市场仍将维持正成长,估出货量年增5%

TrendForce集邦咨询认为,受到疫情影响,近两年来全球服务器市场需求端大幅增长,但也造成供应链及物流的乱象,使得产业在不确定性中发展。今年下半年服务器需求虽受到长短料调节而存在下行风险,但全年服务器出货量年成长率仍能达到约5%,反而是2023年将可能受到库存调节与总体经济下行影响,IT资本投入恐将放缓,成长幅度将不如过往两年。

扫码下载智通APP

扫码下载智通APP