美股前瞻 | 三大股指期货齐涨,巴菲特再斥资4400万美元增持西方石油(OXY.US)

盘前市场动向

1. 6月28日(周二)美股盘前,美股三大股指期货齐涨。截至发稿,道指期货涨0.43%,标普500指数期货涨0.36%,纳指期货涨0.21%。

2. 截至发稿,德国DAX指数涨0.74%,英国富时100指数涨1.23%,法国CAC40指数涨1.15%,欧洲斯托克50指数涨0.73%。

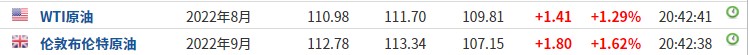

3. 截至发稿,WTI原油涨1.29%,报110.98美元/桶。布伦特原油涨1.62%,报112.78美元/桶。

市场消息

美联储威廉姆斯:联邦基金利率达到3.5%-4%是合理的。美联储官员威廉姆斯于北京时间20:00就美国经济前景发表讲话。威廉姆斯表示,联邦基金利率达到3.5%-4%是合理的,联邦基金利率达到3.5%-4%是合理的。

G7将加大制裁力度,拟对俄油及天然气设置价格上限。G7官员周二表示,G7领导人将指示各国部长探讨对俄罗斯出口的石油和天然气设置价格上限,以限制俄罗斯为俄乌战争提供资金的能力。预计这项授权将在峰会结束时宣布。国际能源署在6月的报告中表示,尽管对俄制裁减少了俄罗斯石油的出口量,但它的石油出口收入在5月却出现了上升。此外,依赖俄罗斯能源的意大利希望将限价推广到天然气。法国则表示,限价机制不应局限于俄罗斯的石油和天然气,G7国家从其他国家采购能源时也要采取限价措施。

白宫:多家公司拟投资逾7亿美元提高美国电动汽车充电桩产能。美国白宫周二表示,多家公司计划投资超过7亿美元,以提高美国电动汽车充电桩产能。该措施将增加至少2000个工作岗位,并使充电变得更便宜和便捷。据白宫称,这些投资包括大众汽车(VWAGY.US)旗下的Electrify America拨出的4.5亿美元,以及西门子(SIEGY.US)拨出的2.5亿美元,用于扩大其在得克萨斯州大草原和加利福尼亚州波诺马的电动汽车充电桩工厂。另外,电动汽车充电网络运营商FLO也将在密歇根州奥本山投资300万美元,建立其在美国的第一家组装厂。白宫表示,这些投资将帮助美国电动汽车充电桩产能提高到每年25万台以上,但没有给出当前产能的数字。

欧洲央行将于周五启动债券购买计划。欧洲央行行长拉加德周二(6月28日)表示,欧洲央行将于周五启动债券购买计划,作为应对可能发生的债务市场危机的第一道防线。为了遏制前所未有的通胀,欧洲央行正在将利率从创纪录的低点上调。于此同时,该行正在考虑如何对 1.7 万亿欧元的大规模购债投资组合的再投资配置上运用“灵活性”,才能遏制欧元区不同政府之间债券的无端动荡。另一项资产购买计划的净买盘也将于周五结束,可能令部分负债较高的欧元区国家面临投资者的投机攻击。此前,拉加德还表示,如果通胀继续攀升,并有必要的话,欧洲央行准备以更快的速度加息,同时淡化了对欧元区经济衰退的担忧。

高盛:美国利率市场低估衰退风险,押注美联储政策“转鸽。高盛利率策略师表示,美国市场低估了2024年经济衰退的风险,尽管过去几周市场对美联储政策利率的隐含预期已降至2023 年初“下行空间有限”的水平,但市场对2024年联邦基金利率定价可能低估了衰退的风险。此外,高盛还加入了近期押注美联储将转向鸽派政策的热潮。为了从错误定价中获利,高盛策略师推荐进行关于欧洲美元曲线趋平的2023年3月与2024年3月合同。他们还建议,与买入执行日期为2024年3月的看涨期权,卖出执行日期为2023年3月的欧洲美元看涨期权,可以利用目前较高的隐含波动率获利。

世行首席经济学家警告:全球加息潮加剧新兴市场债务危机。世界银行首席经济学家莱因哈特周二警告称,随着全球利率上升,面临债务危机的新兴市场国家正在迅速增加。莱因哈特表示:“对于低收入国家,债务风险和债务危机并不是假设。”他还表示,债务危机需要通过切实减少债务来解决。此前,高盛发出了类似警告,称新兴市场正在进入新一轮违约周期,斯里兰卡可能是第一个违约的发展中经济体。美国知名对冲基金公司Elliott Management Corp.前投资经理Jay Newman近日也表示,新兴市场正面临自上世纪80年代初二十多个发展中国家发生债务违约以来最严重的危机。

个股消息

耐克(NKE.US)Q4营收净利双下滑。耐克周一美股盘后公布的财报显示,Q4耐克营收为122亿美元,同比下降1%,略高于市场预期的121.3亿美元;净利润为14.4亿美元,同比下降5%;毛利率为45%,同比下降0.8%。其中,耐克在大中华区的总销售额下降了19%。值得一提的是,耐克还宣布其董事会已授权一项新的为期四年、价值180亿美元的计划来回购耐克B类普通股。

携程(TCOM.US)Q1净营收41亿元好于市场预期,同比保持稳定。 携程集团Q1净营业收入为41亿元人民币,同比保持稳定;归属于携程集团股东的净亏损为9.89亿元人民币,相比2021年同期归属于携程集团股东的净利润为18亿元人民币。财报显示,本地游继续成为国内旅游复苏的主要驱动力,Q1本地酒店预订量同比上升超过20%。Q1国际平台上的机票预订量同比上升超过270%,主要得益于欧洲与亚太市场復甦。Q1国际平台上的酒店预订量也超过了疫情前水平。

巴菲特再斥资4400万美元增持西方石油(OXY.US)!持股比例已达16.4%。巴菲特旗下伯克希尔哈撒韦(BRK.A.US)在6月23日买入79.4万股西方石油普通股,每股价格介于55.39-56.09美元之间,总金额为4400万美元,持股比例提升至16.4%。目前,伯克希尔哈撒韦共持有西方石油总计1.535亿股,按该股周一收盘价58.90美元计算,持股价值约为90亿美元。此前6月17-22日期间,伯克希尔哈撒韦已买入955万股西方石油股票,买入价介于每股54.96-56.42美元之间,总金额约为5.3亿美元。

Robinhood(HOOD.US)盘前跌近4%,FTX CEO否认收购传闻。传世界上最大的加密货币交易所之一FTX正在考虑收购这家线上经纪商,在这一消息刺激之下,Robinhood股价截至昨日收盘飙升14%。然而,FTX首席执行官Sam Bankman-Fried在当地时间周一晚些时候否认了这一报道,Sam Bankman-Fried表示:“我们对Robinhood的商业前景和与我们的潜在合作方式感到兴奋,我一直对Vlad和他的团队建立的业务印象深刻。”“话虽如此,我们与Robinhood之间没有积极的并购对话。”据报道,FTX内部正在讨论收购计划,但并未向Robinhood发出收购要约。截至发稿,Robinhood盘前跌3.62%。

Spirit航空(SAVE.US)股东反对Frontier(ULCC.US)报价。在Frontier提出了一系列改进的报价后,Spirit航空的股东TIG Advisors仍表示,计划投票反对其提出的报价。总部位于纽约的资产管理公司TIG Advisors表示,它更倾向于捷蓝航空的收购要约。该公司表示,它相信捷蓝航空的报价“要优越得多”,而且“消除了执行风险,实现了价值的最大化”。据悉,TIG拥有Spirit航空约200万股股票。此前,在Spirit Airlines、股东即将于6月30日对该公司与Frontier Group Holdings、的合并计划进行投票之前,捷蓝航空、再度提高了对Spirit Airlines的收购报价。

5月以来最大一宗美股IPO!艾芬豪电气(IE.US)筹集1.69亿美元,今日登陆纽交所。将于周二上市的矿产勘探和开发公司艾芬豪电气(IE.US)将IPO价格定在11.75-12.50美元区间的下方,以每股11.75美元的价格筹集了1.69亿美元。按IPO价格计算,该公司的市值为11亿美元,将是美股5月以来最大的一只新股。据悉,对于美股IPO市场,今年上半年是2009年金融危机以来情况最糟糕的半年,一共仅筹集了49亿美元,而2021年前六个月接近1020亿美元。艾芬豪电气的股票将于周二在纽约证券交易所和多伦多证券交易所交易,交易代码为IE。

重要经济数据和事件预告

北京时间22:00:美国6月谘商会消费者信心指数。

北京时间22:30:美国截至6月17日当周EIA原油库存变动(万桶)、美国截至6月17日当周EIA每周原油进口(万桶)。

次日北京时间凌晨04:30:美国截至6月24日当周API原油库存变动(万桶)。

待定:北约峰会举行,为期两日,预计讨论将集中在乌克兰问题上。

次日北京时间凌晨00:30:2024年FOMC票委、旧金山联储主席戴利发表讲话。

扫码下载智通APP

扫码下载智通APP