投资成果大丰收!模式独特的海丰国际(01308)半年业绩再现重重利好

凭借独一家模式优势,在航运极恶劣环境中依然保持强势上涨的海丰国际(01308),几乎是在加速上涨第一时间被“捕获”,短期内已实现较大幅度上涨,而近期公布的半年业绩再报重重利好,更深一步印证了此前推荐的逻辑。

2017年8月18日午间,海丰国际(01308)发布半年业绩公告称,公司于2017年上半年实现营业收入6.46亿美元,同比增长6.8%;获得毛利1.14亿美元,同比增加9.4%,毛利率提高0.4个百分点至17.6%;股东应占净利润近8500万美元,同比增长20.6%,并且中期将以0.1港元/股的比例派息。

其实在航运股中,海丰国际涨势可以算是少有能和东方海外国际(00316)媲美的,而近期这次加速上涨一波行情,智通财经APP几乎是在第一时间就发现启动时点,并且出文进行提示,已介入的投资者或有不小的果实入袋了。

独家模式撑起的逆市强涨,环境改善+成交量突增透露加速节点

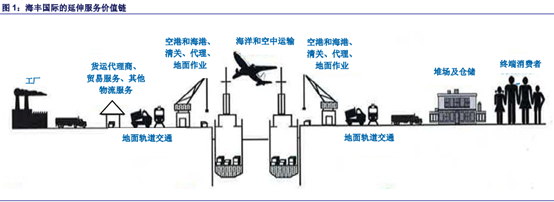

海丰国际有着自己独特的商业模式,在亚洲区内贸易市场中实现点到点全流程的高频运输服务,这也就是公司得以在航运最艰难的时期仍保持强势上涨的主要原因。

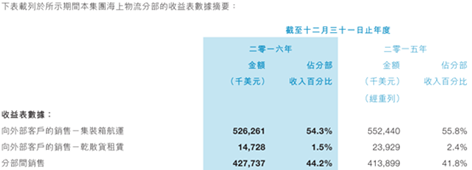

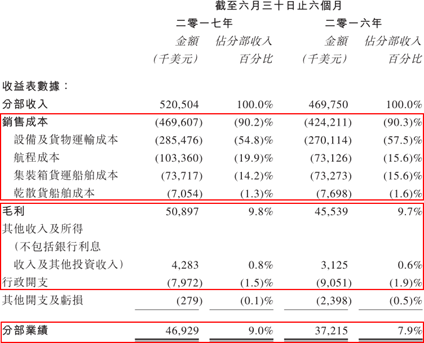

其全流程覆盖业务由陆上部分与海上部分组合形成,其中看到海上业务,航运三大类——油运、集运、干散货运中回暖形势最好,逻辑最确定的是集装箱航运业务,也是公司海上业务占据绝对比例的部分。

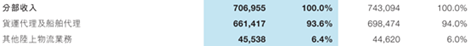

再来看陆上业务部分,从2016年年报数据得知,陆上业务在航运艰难期贡献的利润还是高于海上业务的,是公司还行业低迷期的重要利润来源,其中货运代理及船舶代理占比高达94%,其他陆上物流业务还有堆场及仓储、集卡运输及报关报验等。

这一系列的业务就组成了海丰国际特有的延伸服务价值链,在大部分同业企业只能提供,码头到码头的货物运输服务时,海丰国际已经能实现货物从工厂到终端消费者手中一条龙的服务了,而且公司专注服务于精准的目标客户——亚洲区内的贸易市场

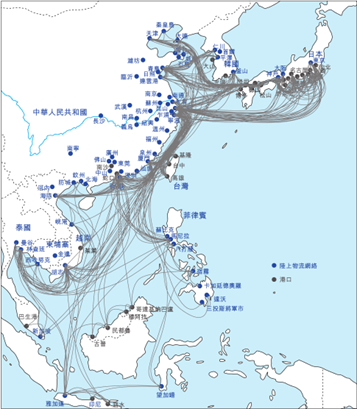

从下图中可以看到,公司在确定了细分客户群体和特有业务模式后,其集装箱航线和陆上物流网络图基本上可以用恐怖来形容了,这高频率、短路途、全流程的细分领域商业模式,就形成了海丰国际的特色。

正是这种特色,使得公司在需求非常低迷、运力严重过剩的2016年,仍能有稳定的业务需求。同时,这种业务模式使得公司的船队,不用完全依赖枢纽港口,从而减少转运/支线服务费用来降低成本。公司一直能保持强劲的盈利能力,2016年全年近1.23亿美元的净利润,仅比2015年下降14%,在行业对比中绝对算得上十分亮眼。

因此,公司股价在航运低迷期依旧有着独树一帜的涨势,而接下来就是公司加速上涨的行情了。

航运向好数据再次确定,海丰成交量突然放大,加速节点介入后,短期或已有25%涨幅。无论从进出口增速数据、中国进出口集装箱运价指数,以及各大航运企业的公布的业绩数据来看,行业回暖是十分具备确定性的,同时,海丰股价于2016年6月6日交易量突然放大,在接下来一段时间内依旧保持高成交量,叠加公司本身质地的优秀以及行业的向好,智通财经APP一篇名为《逆市里强涨,顺境中提速!海丰国际独一家模式有独一家走势》中对公司投资价值已有一定描述,如当时选择介入的投资者,在一个月多的时间已近25%涨幅收益了。

那对于后续如何抉择,就得看公司近日公布的半年数据了,其中展示了不少公司经营向好的数据。

半年业绩透露经营向好信息,业绩风险点仍在可控范围

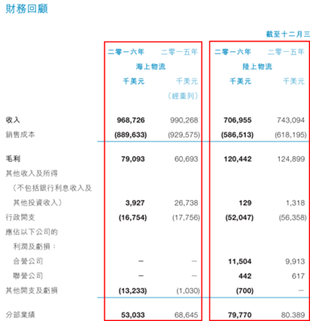

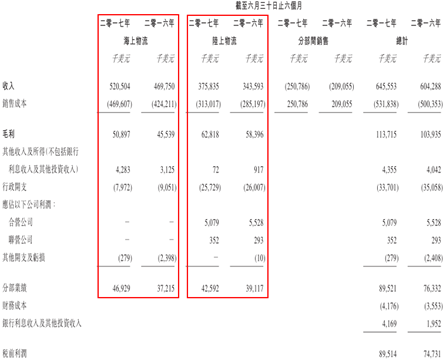

海上业务业绩贡献比例大幅回升,各项数据印证此前逻辑成立。从海丰国际半年财报数据中可以看到,公司的海上物流业务的利润贡献大幅提升,已经与陆上物流贡献利润拉开一定差距。

主要原因是公司2017年上半年航运量同比提升15%至125.7万个标准箱,保持了一季度的航运量增速,而同比下降2.8%至388.1美元/标准箱的平均费率,则较一季度下滑5.3%的数据有明显收窄。

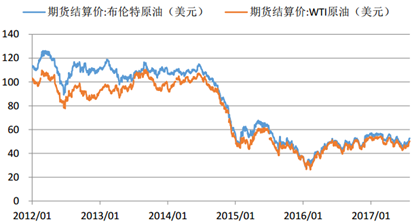

再从海上业务的成本端来看,除油价提高带来燃油成本上升之外,公司海上业务的其他成本均是下降的,致使整体毛利率上升,再叠加行政费用和其他开支的大幅降低,终始公司该业务的利润贡献大幅度提升。

燃油成本作为业绩较明显的一个风险点,仍是在可控范围内的。2017年初油价反弹至较高位,致使海丰燃油成本有所上升。年初至今有所下滑,但因近期原油库存大面积下降,短期内对油价仍有一定的推动力,但是结合全球限产情况的下滑,油价长期仍是以稳定为主。

而且近期油价对比年初仍有一定下降,再叠加公司燃油储备情况来看,下半年的燃油成本最坏情况也较之上半年差不到哪去, 因此该风险点仍是在可控范围内的。

结语

截至2017年8月18日收盘,海丰国际股价为7.07港元/股,总市值为187亿港元,按照公司业绩推算,公司2017年市盈率估值大概率可降至14倍左右,仍在合理区间。

综合考虑到公司各项经营情况都有所改善,以及现行的集运价格指数仍在高位运行考虑,持有海丰的投资者仍可考虑继续持有,等待后续业绩的兑现。(文/江松华)

扫码下载智通APP

扫码下载智通APP