翰森制药(03692):5个品种降价中标≠价值回归

7月12日,第七批国家药品集中采购开标。

据智通财经APP了解,此次集采涉及31个治疗类别,涵盖恶性肿瘤、心血管、神经、内分泌系统等多个领域,以及肺癌、肝癌、肾癌、肠癌等大病用药。在参与投标的295家企业的488款产品中,最终成功纳入60种药品合计321款产品,拟中选药品平均降价幅度为48%。

值得一提的是,此次国采相较前几批化药国采的降价幅度整体而言显得更加温和,为首次平均降幅低于50%。

但并不意味着所有品种的价格降幅都“没有杀伤力”。以港股翰森制药(03692)为例,翰森制药5款药品中选,分别为恒森(注射用米卡芬净钠)、普来迪(盐酸厄洛替尼片)、马来酸阿法替尼片、升福达(苹果酸舒尼替尼胶囊)和盐酸鲁拉西酮片。其中,厄洛替尼、舒尼替尼三款产品降价幅度超过80%,阿法替尼降幅更是达到91.81%。

由于以上5款产品,除了恒森外,其余产品均在2020-2021年获批上市,其中阿法替尼片还为首家过评品种,有待市场放量。由于产品降价幅度高于此次平均水平,即使有放量增长的市场预期,翰森制药在7月13、14日小幅收涨后,15日公司股价开始下跌,盘中跌幅一度近4个点。

实际上,将时间线往回拉长,自去年1月末以来,翰森制药的股价已从最高点的46.29港元大幅跌至如今的15.60港元附近,区间跌幅接近70%。作为港股最头部的四大药企之一,翰森制药能否摆脱集采负面影响,创新转型能否好转,似乎已成为决定其未来市值走向的关键。

创新转型与集采

作为一家大型传统药企,翰森制药的营收一度仅靠仿制药支撑。

2019年6月14日,翰森制药正式登陆港股市场。在其5月更新的最后一版招股书中提到,其当时共拥有8大核心产品覆盖中枢神经系统疾病、抗肿瘤、抗感染、糖尿病、消化道等五大领域,这8款产品占2018年总营收的近80%,并且以上产品均为仿制药。

在翰森制药上市的3个月后,“4+7”集采扩围正式启动。当时,翰森制药的核心产品欧兰宁(奥氮平片)和昕维(甲磺酸伊马替尼片)在集采试点和集采扩围中均中标,并先后两次降价。

以欧兰宁为例,作为翰森中枢神经系统疾病板块的核心品种,其2018年营收占比达到23.1%。核心品种入围带来的降价影响直接反映在翰森次年营收上。2020年,其中枢神经系统疾病板块收入同比下滑38.6%。

集采对于翰森的影响不仅在于中标伤业绩,还在于未中标“亏业绩”。与欧兰宁中标“命运”相反,作为当时翰森第二大核心品种的普来乐(注射用培美曲塞二钠)在集采扩围中未中标。这一品种的中标公司仅有原研药企礼来和汇宇制药。对于汇宇制药而言,培美曲塞二钠品种中标带来的市场放量正面影响显然多于降价影响。2019年汇宇制药培美曲塞二钠产品营收达到6.55亿元,同比增长21.54倍。

不难看出,无论集采中标与否,只要公司的核心收入来源仍是仿制药,翰森后续的业绩波动便会不停出现。这也让其决心全面创新转型。

据智通财经APP了解,2019年开始,翰森制药加速进行研发投入。2019-2021年,研发投入占当期营收分别达到12.91%、14.41%和18.09%。在高强度的研发投入下,目前其处于临床阶段的在研项目就有36项,其中进入临床阶段的创新药的临床项目超过25项。2021年翰森新申报及获得临床批件共15项,其中创新药相关的临床批件14项。

从2021年营收占比来看,其获批上市的5款创新药销售额42亿元,同比增长168.9%,占到总营收的40%。

有创新药业绩打底,集采对翰森仿制药板块的影响显然小了不少。据智通财经APP了解,从竞争情况看,此次中标的5款产品竞争格局均相对良好。盐酸鲁拉西酮片、厄洛替尼口服常释剂型、阿法替尼口服常释剂型、舒尼替尼口服常释剂型等品种的市场正待开拓,有望通过集采中标实现放量。

也正是因此,在集采结果出炉时,翰森制药股价连着2个交易日出现小幅上涨。之所以涨幅有限,则在于市场对公司创新转型后续发展仍处在观望中。

致力创新,囿于竞争

从创新研发管线布局的时间线来看,翰森制药转型创新相对较晚,现有绝大部分创新药都是在2020年以后申报,License-in管线的布局时间也大抵从2019-2020年开始。

实际上,自2018年港股开放生物医药18A企业上市以来,国内创新药行业发展迅猛,随着市场持续扩容,创新药竞争也日趋白热化。

从翰森制药当期的创新药布局来看,2021年,其创新药销售收入主要受益于阿美替尼、氟马替尼、吗啉硝唑氯化钠、聚乙二醇洛塞那肽、艾米替诺福韦五款创新药产品的收入。

以阿美替尼为例,作为国内首个自主研发的第三代EGFR-TKI抑制剂,阿美替尼于2020年3月正式获批上市,一度被认为将重塑国内一线治疗非小细胞肺癌百亿市场的格局。

从此前的市场格局来看,目前全球三代EGFR抑制剂获批上市的总共有三款:阿斯利康的奥希替尼、翰森制药的阿美替尼和艾力斯(688578.SH)的伏美替尼。

据智通财经APP了解,现有的三代EGFR-TKI中,奥希替尼于2017年最早取得一线治疗EGFR敏感突变阳性晚期NSCLC患者PFS阳性结果。与一代标准治疗组相比,显著延长了8.7m的中位PFS(18.9m vs 10.2m),同时也远超既往二代EGFR-TKI所报道的mPFS结果[2]。以上数据标志着第三代EGFR-TKI基本已成为一线治疗的新标准。

值得一提的是,从三个研究的主要研究终点来看,上述三个第三代EGFR-TKI一线治疗,在延长患者中位PFS方面的疗效旗鼓相当。治疗组患者的中位PFS均接近19-21个月,与对照组相比,均显著降低了疾病进展或死亡风险。

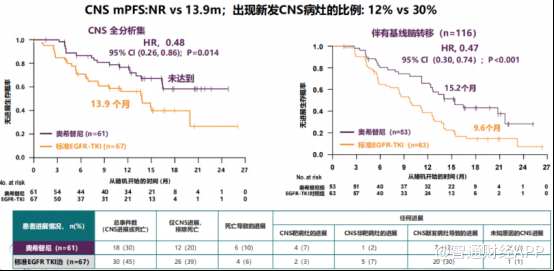

虽然三款产品PFS数据相当,但目前仅有奥希替尼拥有一线优选最完整的证据链,其是目前唯一OS数据获得阳性结果的三代EGFR-TKI以及唯一详细公布中枢神经系统(CNS)转移病灶疗效数据的第三代EGFR-TKI。

基于此,目前美国国家综合癌症网络(NCCN)、欧洲肿瘤内科学会(ESMO)、中国临床肿瘤学会(CSCO)、日本肺癌学会(JLCS)等国内外权威指南,一致推荐奥希替尼用于晚期EGFR突变阳性NSCLC一线治疗,其中NCCN、ESMO、JLCS指南均将奥希替尼列为一线治疗的唯一“优选”方案。

根据PDB的样本医院数据,自2017年奥希替尼上市以来,其市场份额就不断增加。2019年国家药监局批准奥希替尼用于一线治疗EGFR突变非小细胞肺癌,其市场份额迅速扩大到30%,进一步压缩了吉非替尼和厄洛替尼的市场份额。

此外数据显示,2015-2019年,中国非小细胞肺癌药物行业市场规模由187.3亿元增长至424.6亿元,年复合增长率为22.7%。到2024年,市场规模有望上升至822.4亿元。在高速增长的市场趋势下,阿美替尼上市首年(2020年)即在中国公立医院及实体药店的销售额达1.4亿元。

但这也与奥希替尼存在不小差距。奥希替尼于2017年进入国内市场,9个月内贡献超过5亿元收入,2018年被纳入国家医保目录,稳居EGFR TKI抑制剂销量第一宝座。2020年奥希替尼全球销售额为43.28亿美元,增幅达36%。

作为翰森制药创新药板块主力军,目前阿美替尼一线NSCLC大适应症获批确实在一定程度有望加速放量,但能否逐渐打破奥希替尼的先发优势还有待观察。

而从研发管线来看,豪森药业的创新研发多集中在小分子化药领域,现累计申报了30款化药创新药,包括3款多肽新药和27款小分子创新药。但绝大多数都在1/2期临床阶段,短期内对公司业绩很难有实质的正面影响。从整体发展来看,翰森制药当前仍处在创新转型的周期中,在创新管线收获期到来之前,保持观望或将是市场主要表现,而公司估值增长也将是持续一个较长周期的故事。

扫码下载智通APP

扫码下载智通APP