磷酸锰铁锂站上投资风口,为何看好南方锰业(01091)?

“锂电池格局”正悄然发生变化。

三元锂电池和磷酸铁锂电池瓜分电池行业市场,以2022年上半年数据看,上述两类电池在产销量及装机量均基本保持四六开的市场份额,然而近期以来行业参与者积极布局磷酸锰铁锂产业,包括龙头宁德时代,磷酸锰铁锂若在锂电池行业占有一席之地,将成为资金追捧的热门板块。

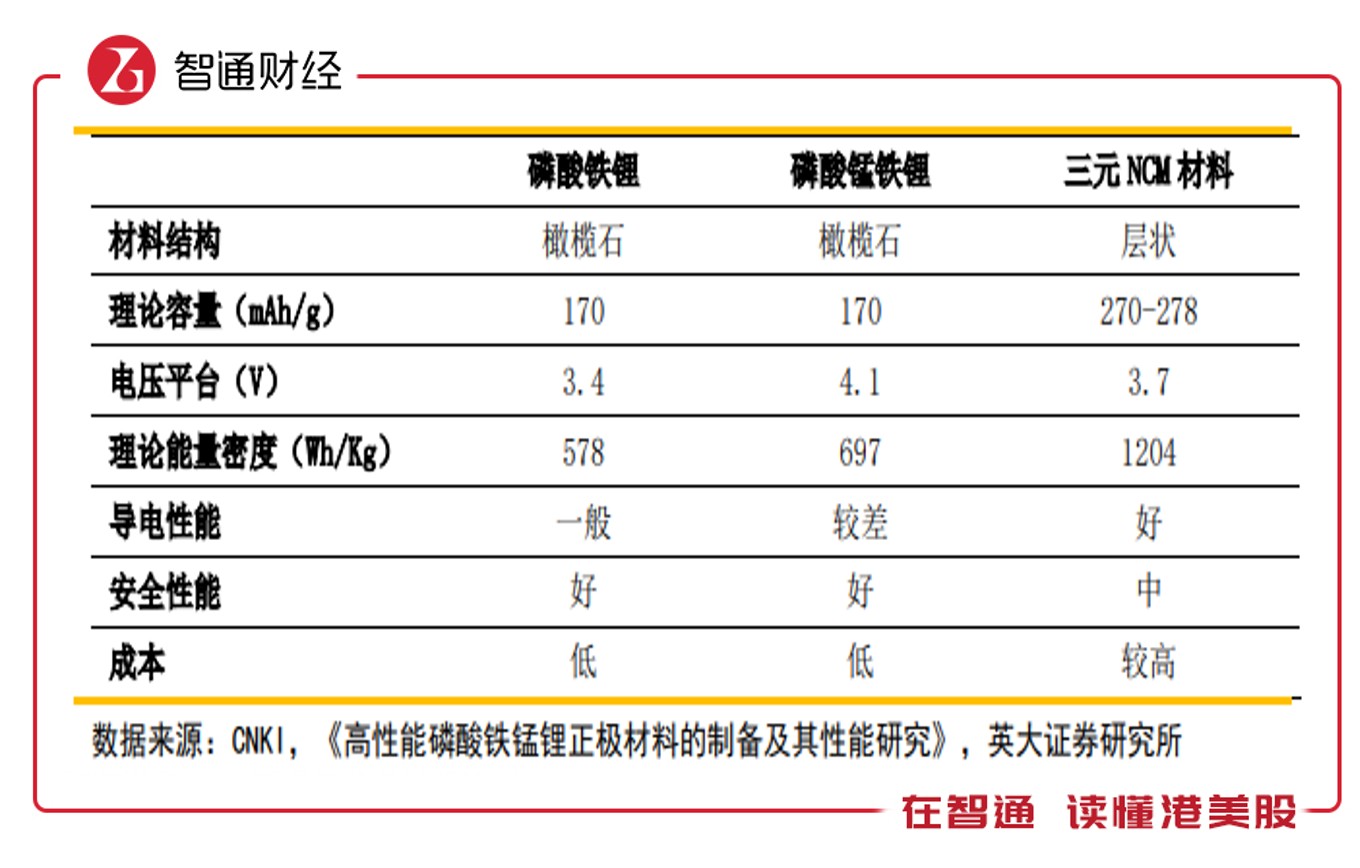

智通财经APP了解到,磷酸锰铁锂是磷酸铁锂的升级版,拥有更高的电压平台,理论能量密度提高了20%,低温性能也比磷酸铁锂更好。实际上,磷酸铁锂市场份额之所以比三元电池大,主要具有稳定性好、安全性高及使用寿命长等特点,而磷酸锰铁锂比磷酸铁锂有更优质的性能,有望替代一定的市场份额。

拥有锰矿资源的个股站上投资风口,有比较突出的两个标的,一个是A股的湘潭电化(002125.SZ),另一个是港股的南方锰业(01091)。南方锰业在国内和海外均有锰矿资源,此外还拥有汇元锰业及大新电解二氧化锰工厂,合共每年总年产能达15万吨,是国内最大电解二氧化锰制造商。

在风口上,南方锰业值得配置吗?

锂电池二分天下,磷酸锰铁锂或异军突起

首先我们谈锂电池行业现状,市场上有很多种类的电池,包括三元电池、磷酸铁锂电池及锰酸锂电池等,这些电池命名主要以正极材料为依据,因为正极材料通常决定着锂离子电池的能量密度。目前市场主流技术及应用路线是三元和磷酸铁锂,这两类电池基本占据了动力电池的所有份额。

2022年上半年,国内动力电池累计装车量达110.1GWh,同比增长109.8%,三元电池累计装车量达45.6GWh,同比增长51.2%,市场份额41.4%,磷酸铁锂电池累计装车量64.4GWh,同比增长189.7%,市场份额58.5%。其他电池市场份额很少,锰酸锂电池主要用于商用车,而磷酸锰铁锂处于商业化初试阶段。

磷酸锰铁锂是磷酸铁锂的升级版,是在磷酸铁锂的基础上添加锰元素而获得的新型正极材料。以目前主流应用三元锂及磷酸铁锂跟磷酸锰铁锂进行对比,可以发现,磷酸锰铁锂不仅有磷酸铁锂的高安全性及低成本性,同时电压平台及理论能量密度均高出了20.6%。但遗憾的是其导电性较差,这也是该电池商业化进程缓慢的核心原因。但近年来纳米化及补锂技术等改性技术的进步,导电性逐步改良,磷酸锰铁锂产业化进程也开始加速。

行业“蠢蠢欲动”,锂电产业龙头纷纷布局,如宁德时代投资的LMFP厂商力泰锂能,现有年产2000吨磷酸锰铁锂生产线,近期又计划新建年产3000吨磷酸锰铁锂产线;国轩高科自主研发了“FP1865140-15Ah方形磷酸锰铁锂锂离子蓄电池”;德方纳米新型磷酸锰铁锂已开始送样,预计1-2年后可实现产业化。

动力电池市场份额高度集中,以2022年上半年装车量看,宁德时代保持龙头地位,市场份额为47.67%,第二至第五名分别为比亚迪、中航锂电、国轩高科及LG新能源,市场份额分别为21.59%、7.58%、5.02%及2.85%,前五名市场份额合计为84.71%。龙头率先布局磷酸锰铁锂,产业投资热浪或悄然来袭。

其实,磷酸锰铁锂产业获得快速发展,最受益的还是上游材料行业,磷酸锰铁锂单吨锰用量约0.2-0.3吨,在商业化及渗透率提升预期下,电池级锰源需求有望迎来新一轮高增长,而港股南方锰业拥有国内及海外锰矿资源,无论是估值还是经营上,或将持续受益于行业带来的全方面提升。

基本面强劲,盈利能力有望持续提升

南方锰业基本面如何呢?

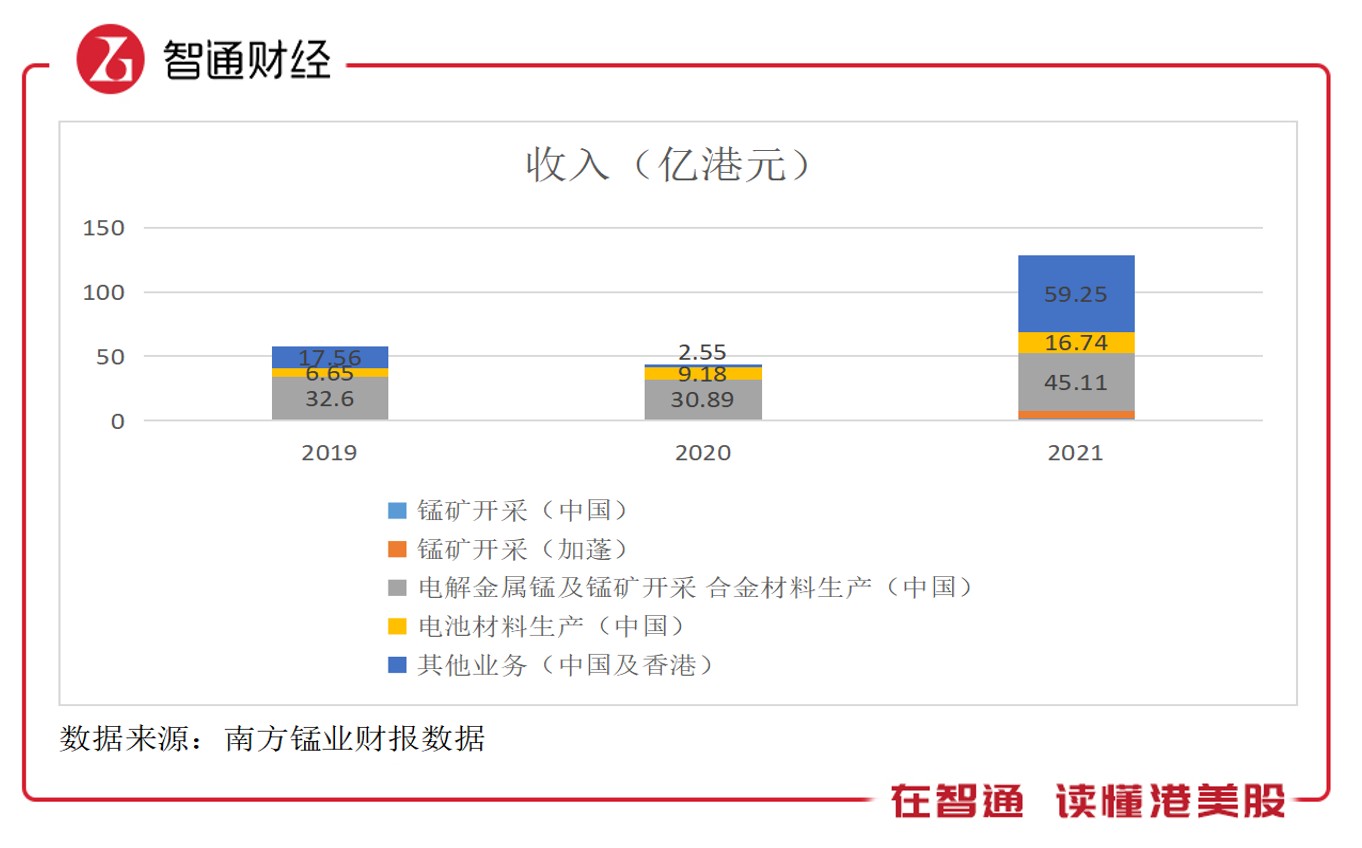

从南方锰业经营历史看,2016-2021年收入复合增速为31.62%,利润波动较大,2021年毛利率及净利率分为18.23%及3.63%。分阶段看,该公司经历了2016-2018年三年高增长期,2019-2020年受行业及疫情环境影响业绩下滑,但2021年电池业务放量,公司收入翻倍并创下新高,盈利能力也得到显著性改善。

智通财APP了解到,该公司业务包括锰矿开采业务,拥有国内及加蓬两大矿区;电解金属锰及合金材料生产业务,拥有汇元锰业及大新电解二氧化锰工厂,年产能15万吨为国内最大;电池材料生产业务,负责生产及销售电池材料产品;及其他业务,主要为锰矿石及电解金属锰等商品贸易。

锰矿开采收入份额不大,主要为自给,但加蓬矿区2021年收入明显放量,电解金属锰及合金材料生产业务作为核心业务,保持稳健的增长水平,近三年复合增速为17.63%。该公司顺应电动汽车行业的高速发展,大力拓展电池材料业务,2021年收入增长了82.35%,此外该公司恢复锰矿等商品贸易,使得该业务大幅提升22.24倍。

实际上,锰矿、电解金属锰及合金材料以及电池材料具有一体化的特性,但商业模式差异使得该公司过去业绩主要集中于后两项业务,其实锰矿开采作为最上游对磷酸锰铁锂商业化受益最大,具有较高的业绩预期。去年市场对电解二氧化锰开始需求放量,该公司期间量价齐升,销量及价格分别实现增长38.5%及24.7%。

2022年上半年,电解二氧化锰价格持续走高,行业有望继续量价齐升。南方锰业未公布上半年预告,但对标看,湘潭电化和南方锰业有着相同的核心业务,前者拥有电解二氧化锰年产能12.2万吨,略低于后者,湘潭电化上半年预计业绩净利润增长633.97%,预计南方锰业业绩也不会差。

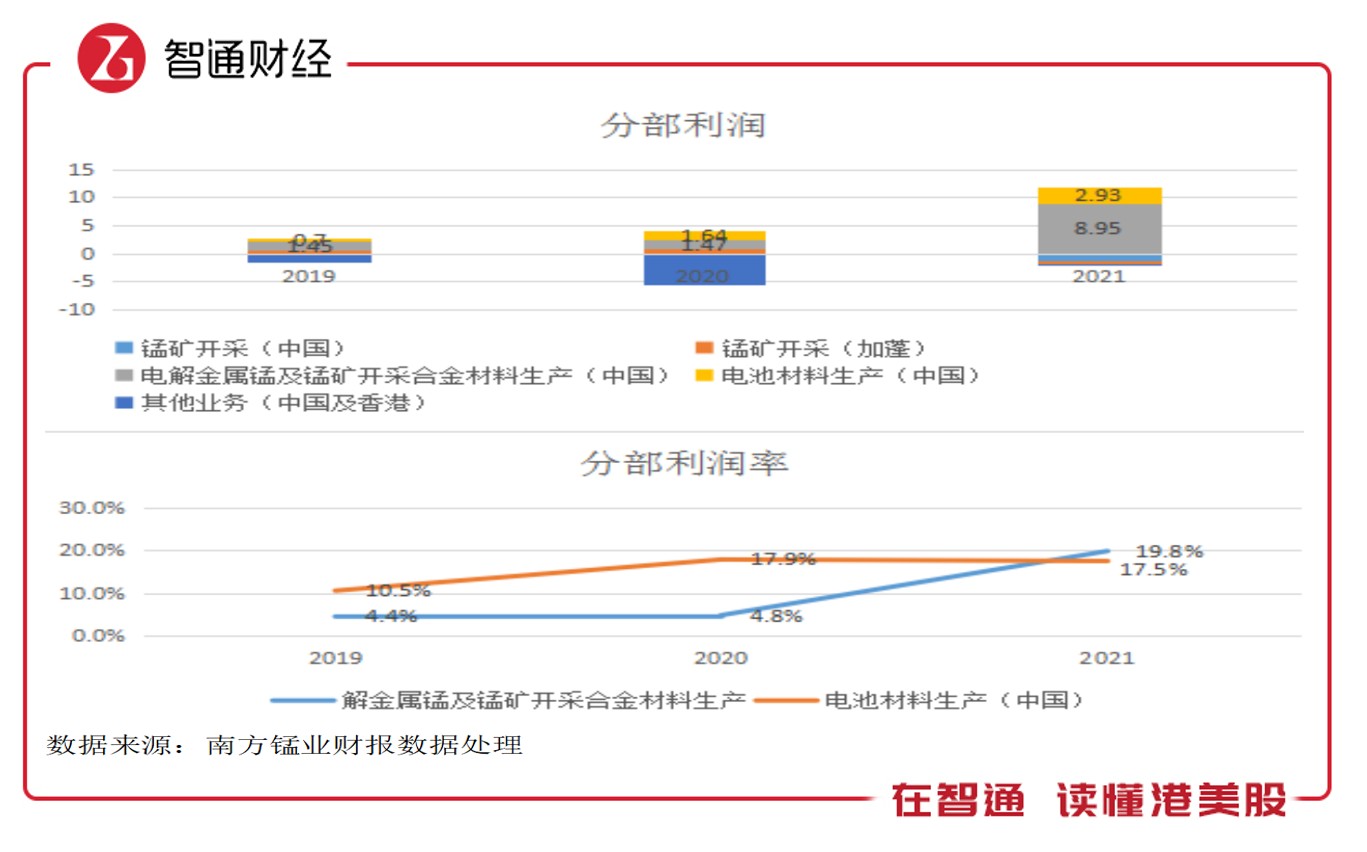

从盈利角度看,各大业务毛利率按年均有所提升。其中2021年锰矿毛利率33.8%,主要为加蓬矿区贡献,电解金属锰及合金材料毛利率为33.7%,其中电解金属锰毛利率高达45.9%,电池材料毛利率为26.6%,商品贸易业务毛利率较低单位数,由于收入份额大拉低了整体毛利率水平。

但从分部利润看,锰矿及商品贸易业务并不赚钱,电解金属锰及合金材料以及电池材料是南方锰业两大核心的赚钱业务,历年分部利润贡献超过100%。2021年上述业务分部利润率分别为19.8%及17.5%,较2017年分别提升15.4个百分点及7个百分点。不过磷酸锰铁锂商业化预期,使得锰矿将成为利润大头。

资金抢筹明显,南方锰业估值低值得关注

值得注意的是,南方锰业最大的问题是负债率过高,2021年负债率高达72.29%,其中金融负债率37.45%,同行湘潭电化上述指标分别为54%及27.73%,明显低于该公司,且该公司金融负债中,有超过90%为短期借款,负债管理较差。不过整体而言,资产负债仍处于合理区间,长短金融债需要调整,宽松流动资金。

各大投行对磷酸锰铁锂持看好态度,近期湘潭电化及南方锰业获得资金抢筹,A股概念炒作较为明显,湘潭电化近两个月翻了一倍,港股南方锰业基于港股投资环境及大市走熊影响,7月份才启动,涨幅超过15%。对比估值而言,PB及PE(TTM)南方锰业分别为1.1倍及7.4倍,而湘潭电化分别为7倍及41倍,估值差非常大。

综合看来,磷酸锰铁锂正在重塑锂电池格局,该电池拥有比磷酸铁锂电池更好的性能,宁德时代等行业龙头积极布局,行业或迎来投资浪潮,同时在磷酸铁锂产线上,生产设备变动较小,无需重建产线,预计未来几年替代率将得到显著提升。而三元、磷酸铁锂及磷酸锰铁锂格局成立,市场大概率将铸造“十倍牛股”,南方锰业估值低值得关注。

扫码下载智通APP

扫码下载智通APP