A股中报业绩预告有何启示?

截至7月15日,两市业绩预告披露结束,全A约1700家公司发布了22年中报业绩预告/快报,整体披露率37%,预喜率42%。整体业绩下滑,修正后或为小幅负增长,结构上关注高景气成长行业的盈利趋势,业绩反转期需更重视中小市值公司的盈利弹性。

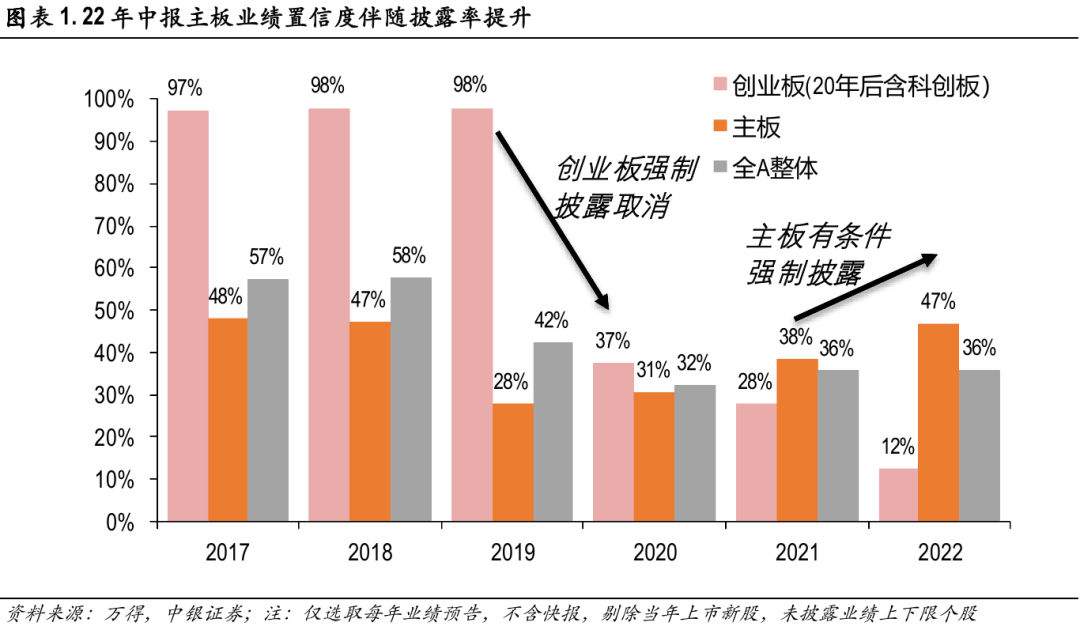

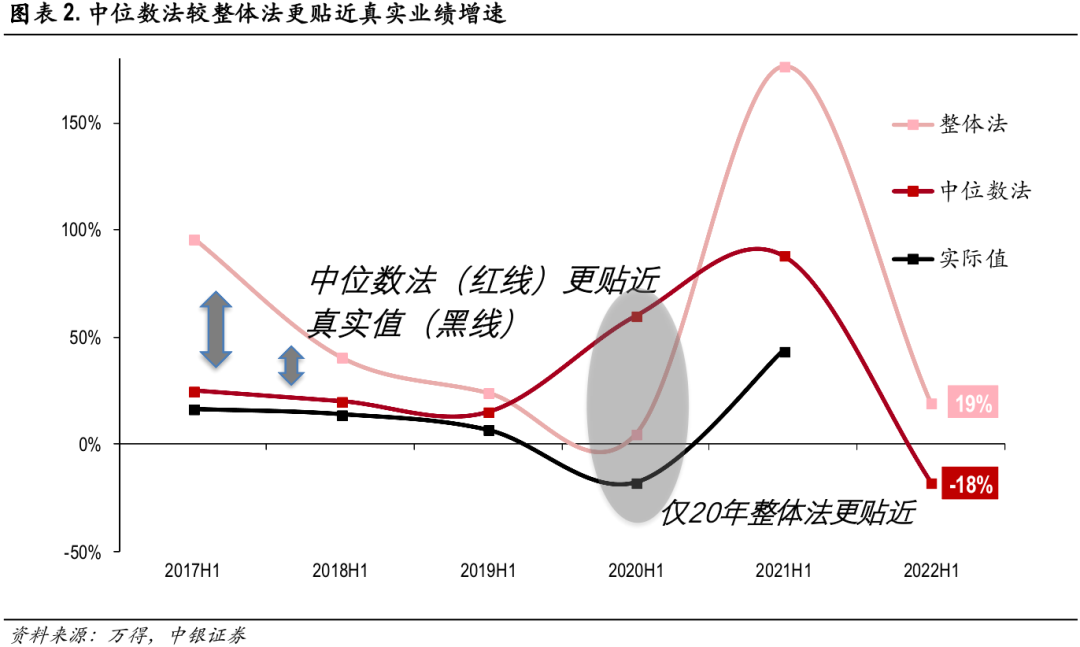

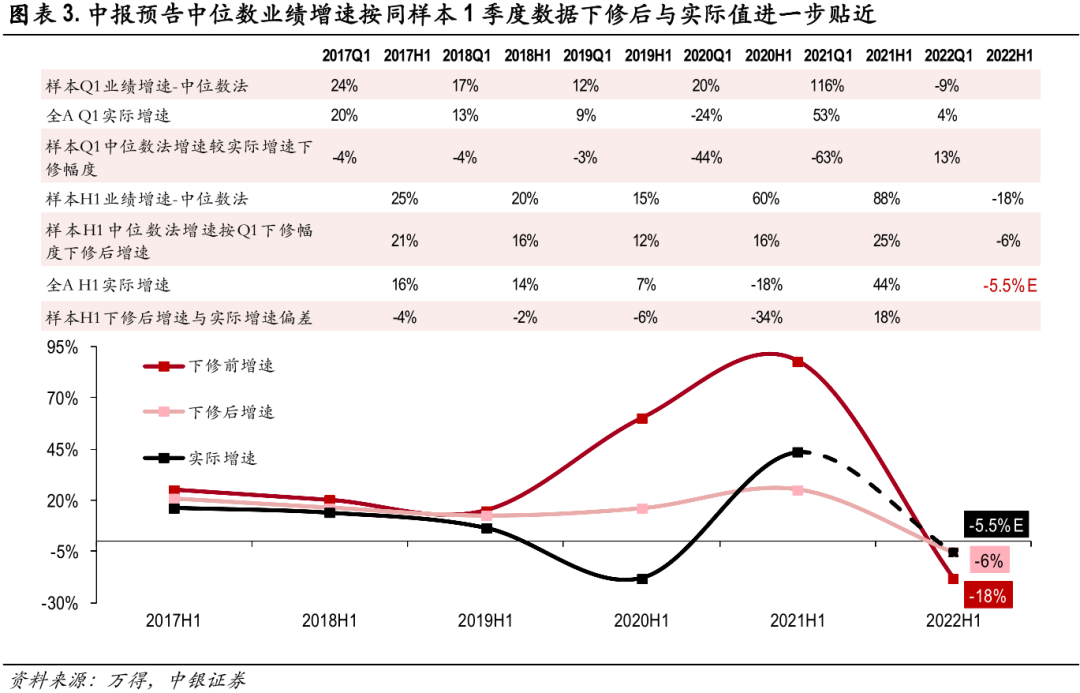

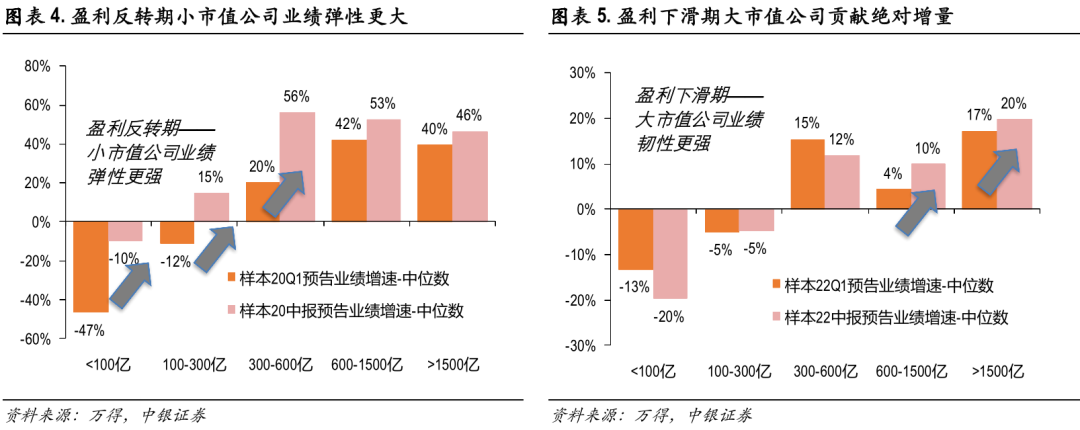

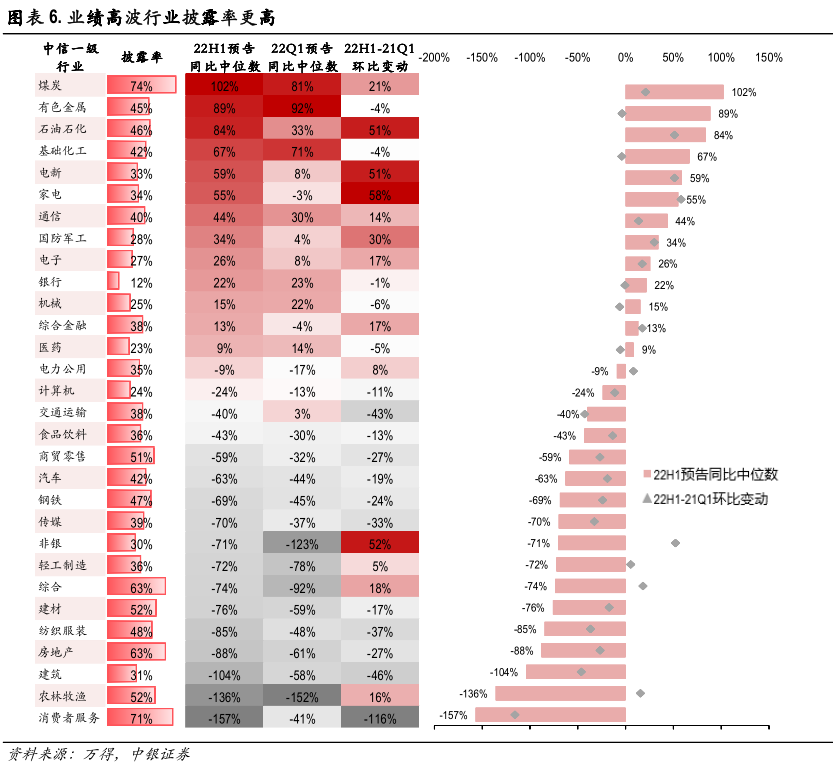

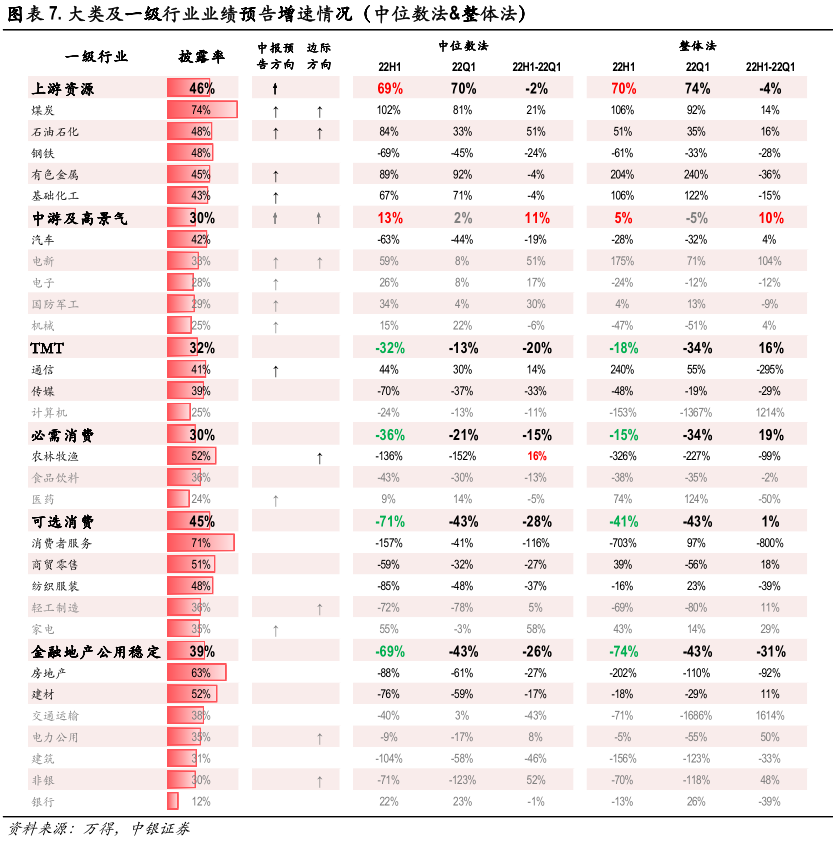

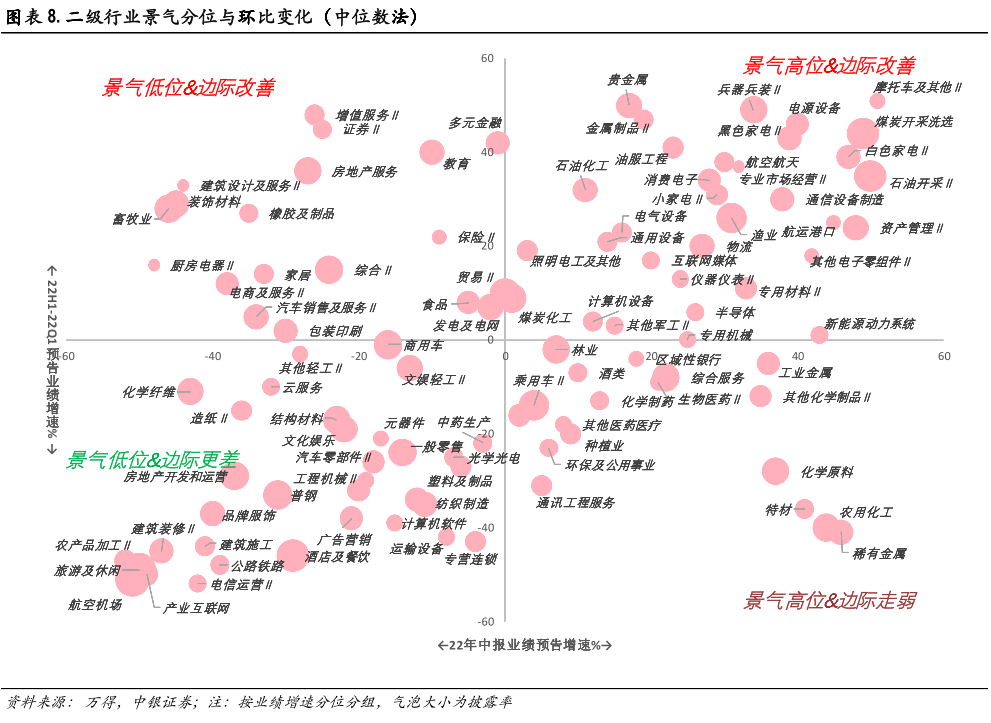

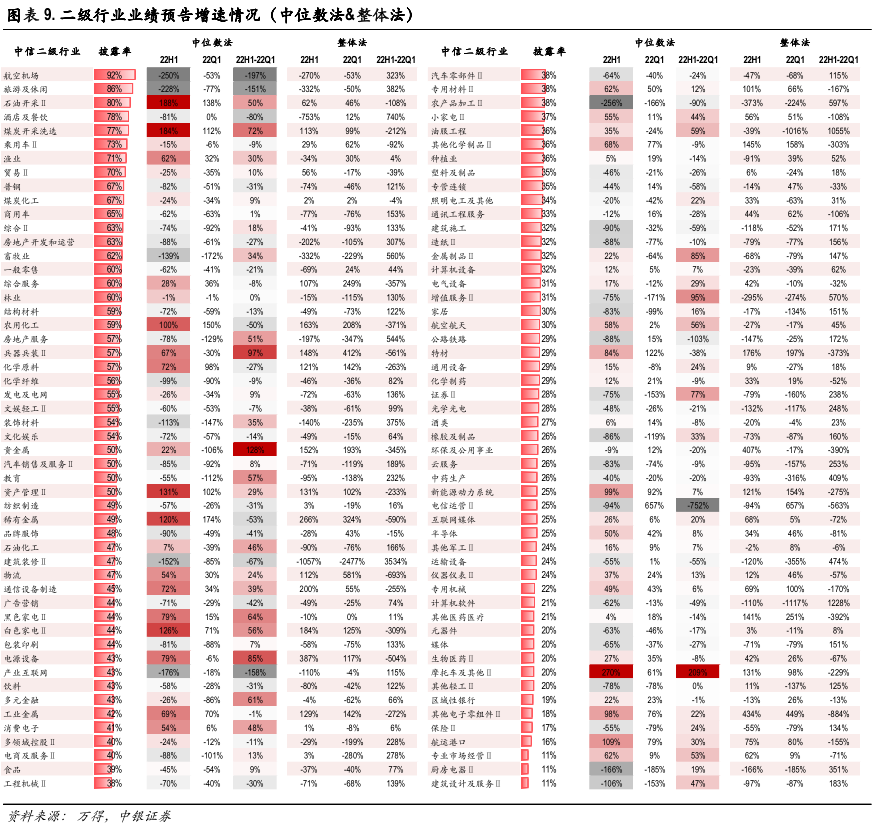

01 中报业绩预告整体有何启示 启示1:规则要求下,主板业绩预告置信度大幅提升。分板块看,主板/创业板/科创板披露率分别为48%/16%/7%,主板披露率明显高于科创板创业板主因披露规则要求变化,22年起上交所、深交所(包括原中小板)主板变更为强制性披露要求(1净利润为负值;2净利润实现扭亏为盈;3净利润与上年同比变动50%以上(上一年每股收益绝对值低于或等于0.03元可不披露)),而创业板自20年中报前取消了强制性披露要求。历史数据来看,22年主板中报预告披露率较往年大幅提升,预计22年中报业绩预告所反映的主板盈利情况置信度较往年会有明显提升。 启示2:中位数方法更贴近真实业绩增速。首先无论整体法还是中位数法,其变动趋势与幅度基本与实际值保持同向高相关性,因此两种分析方法的结果都具有一定参考性,但受制于样本容量较小,以及头部公司在小数量情况下利润占比更高,整体法结果较实际值偏差或较大,中位数法对于小样本测算而言偏离度更小,或更具有适宜性。统计过去5年中报业绩预告基于整体法和中位数法测算的业绩预告增速结果,中位数法测算结果除20年(疫情V型引发经营环境高波,导致当期样本占比较大的中小市值公司业绩弹性更大形成的异常情况)外,都较整体法更贴近真实业绩增速。 启示3:中报预告中位数业绩增速按同样本1季度数据下修后,与实际值进一步贴近。我们用过去五年每期中报样本对应的Q1业绩与全部A股Q1实际业绩的下修幅度,作为每期中报业绩的下修幅度,每期中报样本业绩下修后结果与全部A股中报实际业绩较为贴近(近三年由于疫情导致的业绩剧烈波动,修正后业绩增速与实际增速偏离度较前期有所提高)。 使用22年中报业绩预告公司作为样本,一致口径中位数法测算,本期样本22Q1业绩增速为-9%,实际全部A股22Q1业绩增速为3.5%,样本22Q1业绩增速较实际值上修12.5Pct,本期样本22年中报累计业绩增速为-18%(较样本22Q1下滑9 Pct),参考历史经验,实际全部A股22年中报业绩增速同样上修12.5Pct后,或为-5.5%左右。 启示4:中小市值公司在业绩反转期弹性更大。我们以中证100/200/800/1000成分股市值中位数1500/600/300/100亿作为市值分类的统计点,尽管22年二季度受疫情影响,上市公司整体业绩下滑明显,但按市值分组来看,22年中报盈利下滑期内,大市值公司中证100/中证200为代表的600-1500亿/1500亿市值以上分组仍贡献了绝对的业绩增量,而以中证800/1000以及尾部市值公司为代表的300-600亿/100-300亿/100亿以下市值分组业绩出现明显下滑。而参考20年Q1-Q2的业绩反转期,小市值分组在盈利上行阶段业绩弹性明显大于大市值分组。 启示5:预告业绩增速高波行业业绩置信度反而更强。从下图行业披露率和预告业绩同比中位数降序排列的数据组对比可见,高披露率行业主要分布在增速降序数列的头尾,一方面业绩高增行业中公司有更多动力主动披露其自身业绩,另一方面按信批要求,头尾所代表的业绩高波行业被动层面也有披露需求。从整体分布来看,头部所处的上游行业(煤炭/有色/石油石化/基础化工)业绩高增且确定性强,尾部行业(农林牧渔/消服/地产/纺服/建材)业绩下滑幅度较大且确定性也较高。环比来看,非银/家电减亏明显,但披露率较低。在披露率较高的行业中,农林牧渔行业减亏具有明显确定性。 02中报行业业绩分析 大类景气行业主要为上游资源与中游高景气制造业。在中位数法和整体法交叉验证下,6个大类行业方向中:中游及高景气制造同比环比保持景气向上趋势,上游资源大类同比仍保持较高增速,但环比出现小幅走弱迹象,必需消费和TMT中报业绩预告同比环比皆有所下滑,但幅度相对较少,下滑幅度较多的出现在可选消费大类及地产建筑链。 上游业绩高增且确定性强,但边际上涨动能减弱。中报上游煤炭/石油石化/有色/钢铁/基础化工整体披露率和市值/盈利覆盖度较高,反映此类覆盖度居前行业样本所代表的盈利预告数据置信度更高,上游除钢铁行业增速下滑外,其他行业业绩高增基本可得到确认。 中游制造板块内部分化,高景气科技成长景气持续验证。中游制造板块中电新、军工样本同比增速仍高,军工中兵器兵装子行业披露率高且同比高增。机械行业传统顺经济周期子行业业绩偏弱,但与高端制造光伏锂电相关的专用机械制造行业增速明显高于其他子行业。 电新行业持续高增无异议。电新行业样本三个子行业电气设备/电源设备/新能源动力系统环比同比均保持向好态势,从高频数据来看,新能源车5-6月加速修复,终端销售迭创新高,盈利能力边际改善趋势明确的中游电池制造环节更值得重视,风光出口和排产数据强劲,此前为行业发展瓶颈的硅料产能逐步投放,行业后续景气进一步加速可期。电子行业样本业绩在疫情冲击下整体增速下滑,传统消费电子等子行业需求端改善较慢,且或进入去库阶段,业绩压力仍存。半导体行业内景气仍然较高,下半年受全球需求走弱预期叠加高库存,节奏上或存在波动,但在新能源车/自动驾驶等产业爆发初期阶段的较强需求动力驱动下,仍处于景气高增期。汽车行业样本整体业绩增速仍有下滑,但内部分化明显。其中受疫情和经济周期影响的商用车和汽车销售服务行业下滑明显,但乘用车板块龙头公司皆已公布中报预告,整体盈利增长强劲,伴随着复工复产、政策刺激以及电车具备竞争力车型的密集投放,整体贝塔和国产电车链份额提升的阿尔法逻辑有望持续演绎。 医药/农林牧渔保障必需消费板块景气度。必需消费中农林牧渔披露率较高,业绩预告具有一定参考性,同比增速尽管仍大幅负增,但环比一季度权重生猪养殖子行业减亏趋势明显。食品饮料行业中白酒实现小幅增长,大众消费品疫情背景下承压。医药行业在疫情反复,检测和疫苗需求驱动下同比环比高增趋势仍在,主要子行业化学制药/其他医药医疗/CXO等领域盈利持续高增。整体来看,必需消费板块中报盈利韧性仍具有较高置信度。 TMT 板块中通信业绩改善,传媒与计算机仍承压。通信行业样本业绩大幅增长主要源于部分ST个股大幅减亏,以及受益于海上风电景气的中天科技盈利能力大幅提升。 金融地产公用稳定大类整体业绩下滑,环比亦无明显改善。银行和非银披露率较低,地产披露率较高,样本业绩仍延续下行趋势。交运行业样本盈利增速大幅下滑,主因四大航预期内大浮亏损所致,剔除四大航(国航/南航/东航/海航)后,交运行业样本同比增长52%,主要由港口航运景气延续以及物流公司盈利能力困境反转提升所致。家电行业披露率较低,白电龙头中报预告未公布,仅从样本数据来看,主要由受益于疫情催生特定需求的白电/小家电行业贡献。 从结构性行业配置的思路出发,结合中报业绩预告绝对增速以及景气趋势变动,梳理当前市场三类(一二级行业)机会: 一是景气趋势投资,等待业绩估值双击机会。当年g高增长得到验证,次年g预期高增,复合g预期较佳,主要集中在右上限,典型的代表是新能源行业(电源设备/动力系统/电气设备),此外汽车(乘用车/零部件),军工(兵器兵装/航空航天)行业也值得关注。 二是困境反转投资,先获取均值回归收益。当年g寻底,次年g预期反转向上,且仍具有复合g预期,主要集中在左上限和左下限。线索1是自身周期反转为代表的必需消费农林牧渔(畜牧业),线索2是从产业链利润传导的角度,交易上游成本边际回落,中游制造大方向上符合此逻辑,从需求端弹性出发来看,电子(半导体)盈利弹性更强。线索3是复合g预期强劲,当年g受疫情导致客流锐减,盈利下滑明显但具有较强修复潜质的消费者服务(免税)等。 三是稳定收益投资,获取EPS和股息的稳定回报收益,具有盈利韧性的食品饮料(酒类)、公共事业,医药划分为此类。

本文来源于微信公众号“太平桥策略随笔”,作者为中银证券策略团队。智通财经编辑:文文。

扫码下载智通APP

扫码下载智通APP