中金:“便宜钱”消失的全球资产定价影响

摘要:

欧央行以意外加息50bp的方式告别了其实施长达8年的负利率政策,加入了全球紧缩队列。我们统计,当前全球进入加息周期的央行占比已经达到了76%,是1946年以来最高。全球流动性拐点的到来、特别是“便宜钱”消失,将会对全球资产定价产生较大影响。

一、“便宜钱”的消失?央行收紧、财政刺激退坡、私人信贷需求回落

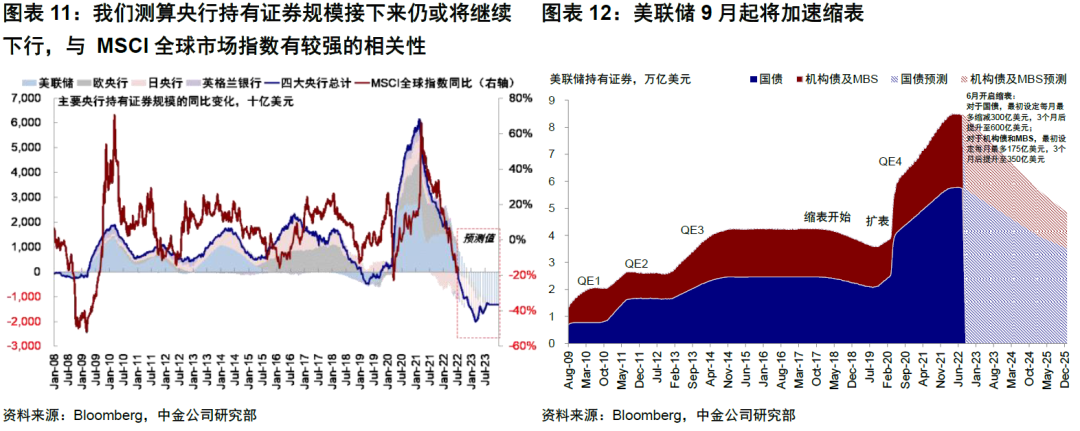

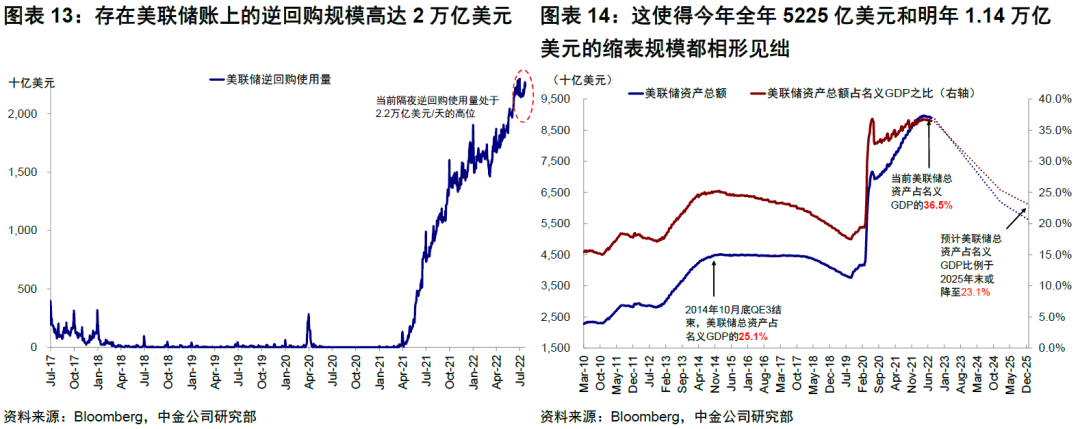

疫情后全球流动性和信用大幅扩张,主要源头是美国政府直接刺激的财政扩张,美联储在此过程中提供了充裕的流动性保证。美国大规模财政刺激在有效保护居民和企业资产负债表的同时,也带来了流动性和储蓄的过剩,因此激进紧缩也就成了必然结果。我们以主要央行资产负债表变化作为衡量全球流动性的指标,这一指标7月以来同比已经转负。我们测算接下来或仍将继续下行,下行拐点可能要到2023年2月出现。

接下来,几个可能对冲或加快全球“便宜钱”消失速度的因素值得密切关注。对冲因素有三:1)美国居民超额储蓄及金融体系内依然充裕的流动性。2)欧央行新的防金融分化工具TPI。3)中国财政刺激力度和非金融私人部门的信用扩张程度。相反,加速“便宜钱”消失主要变数为日本央行YCC(收益率曲线控制)政策的边际变化。美联储货币政策再度转向宽松也将有助于缓解当前“便宜钱”逐步紧张甚至消失的局面。但这一过程兑现取决于美联储能否顺利“穿过”越来越窄的完成紧缩任务 vs. 避免衰退到来的窗口。

二、对全球资产定价影响:现金流贴现;核心资产 vs. 边缘资产

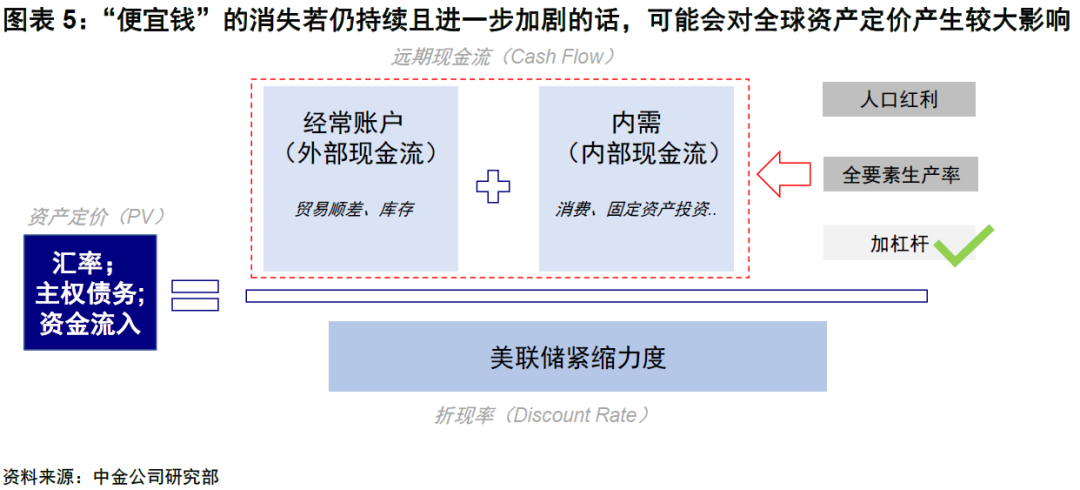

任何资产的定价逻辑都可以从其未来现金流贴现的角度入手,即便是负现金流的黄金。“便宜钱”减少使得对现金流回报要求更高。因此,

1)分子端现金流匮乏而过多依赖分母端的边缘资产受损,不论是一个市场内部的边缘资产(如股市内部的盈利前景较差的公司和板块、债券内部的高收益债)、还是不同市场间的边缘市场和汇率走势(如欧元区内部的边缘国家、以及新兴市场中增长乏力的小型外向经济体)、又或是没有现金流的黄金和数字货币。2)相反,资产负债表稳健、增长前景良好或者能提供稳定现金流的“核心资产”将更受青睐,例如优质成长股、内需有韧性或者政策有刺激空间的市场和汇率、甚至核心区域的房产等等。

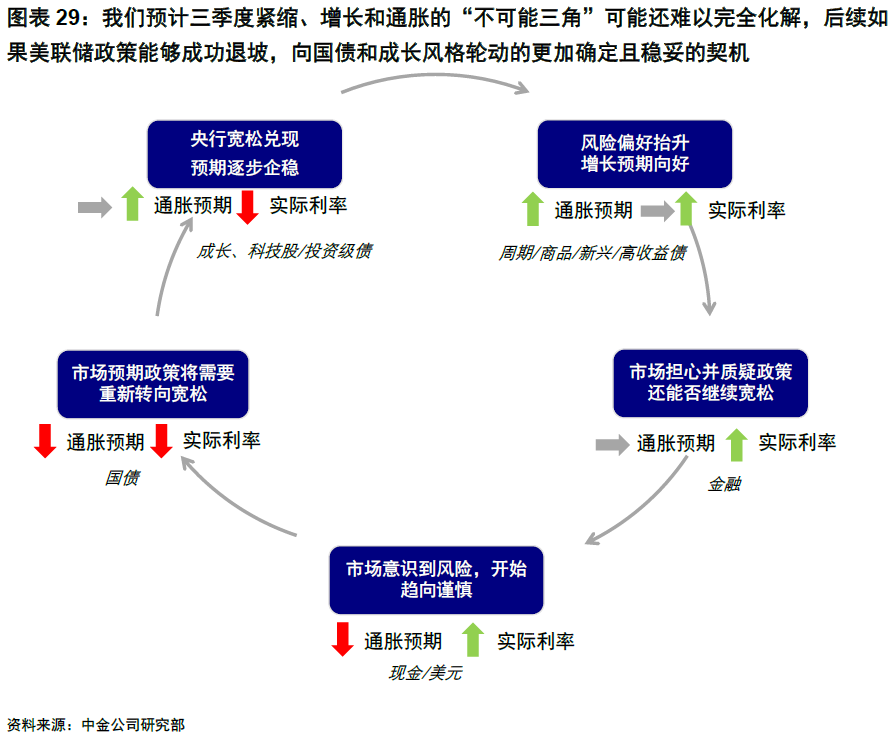

往前看,我们预计三季度紧缩、增长和通胀的“不可能三角”可能还难以完全化解,资产定价的大环境尚未改变。后续如果美联储政策能够成功退坡,则可以成为我们“改进版”美林时钟向国债和成长风格轮动的更加确定且稳妥的契机。

焦点讨论:告别负利率;“便宜钱”消失对全球资产定价的影响

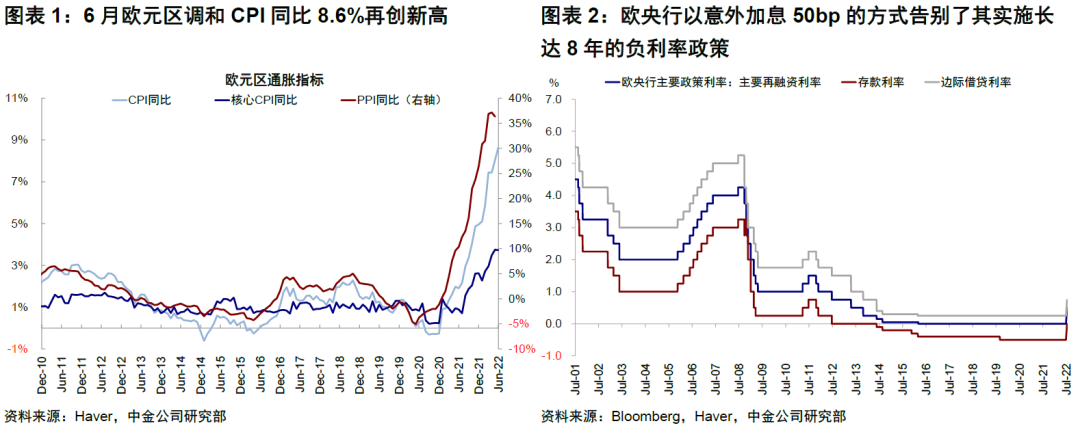

在持续甚至更为严峻的通胀形势下,欧央行以意外加息50bp的方式告别了其实施长达8年的负利率政策(2014年中首次将存款利率降至零以下),加入了全球紧缩队列。

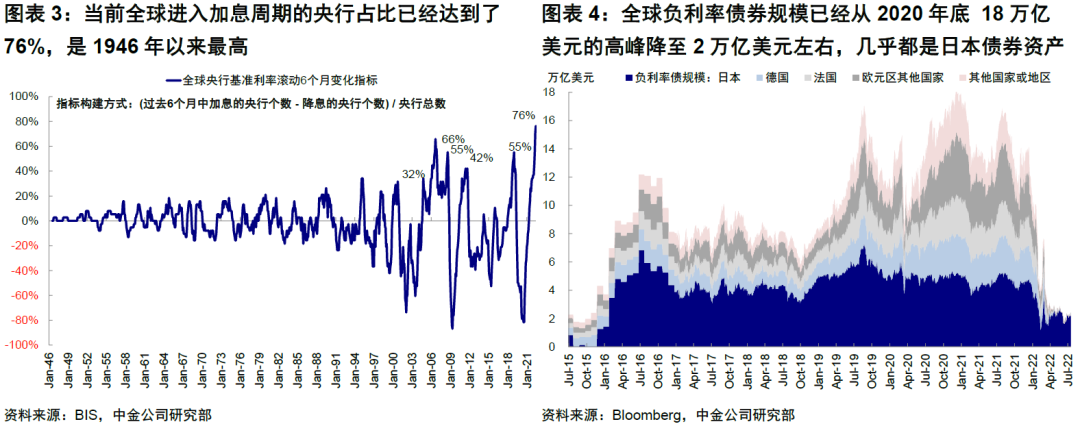

目前来看,当前全球的紧缩“竞赛”似乎还没有停歇的意思。美联储6月通胀再度超预期后,7月末大概率再度加息75bp,且在完成其超过2.5%中性利率的紧缩任务前难以停手(《通胀破9后的市场前景》)。不仅如此,其他国家近期也在加快紧缩步伐,例如韩国本周首次加息50bp,是自1999年以来历史最大幅度[1];菲律宾本周在常规会议之外加息75bp,是2002年以来央行政策目标转向通胀后最激进的举措[2];新加坡也收紧政策以应对通胀[3]。我们统计,当前全球进入加息周期的央行占比已经达到了76%,是1946年以来最高。更有甚者,连作为负利率和“便宜钱”最后阵地的日本央行的YCC政策也不排除出现松动的可能(《安倍遇刺的政策与流动性涟漪》)。

全球紧缩的不断加码,其影响既是直接也是长期的。当前,全球负利率债券规模已经从2020年底 18万亿美元的高峰降至2万亿美元左右,且几乎都是日本债券资产。

从资产的现金流贴现定价模型角度看,全球流动性拐点的到来、特别是“便宜钱”的消失,将会对全球资产定价产生较大影响,尤其是那些过多依赖分母端定价但分子端现金流不足(缺乏增长潜力的公司或国家)甚至没有现金流(如黄金、数字货币)的“边缘资产”;相反,能够提供稳定现金流的“核心资产”可能更受追捧(如高股息或优质成长股、以及内需有韧性的市场)。

一、“便宜钱”的消失?

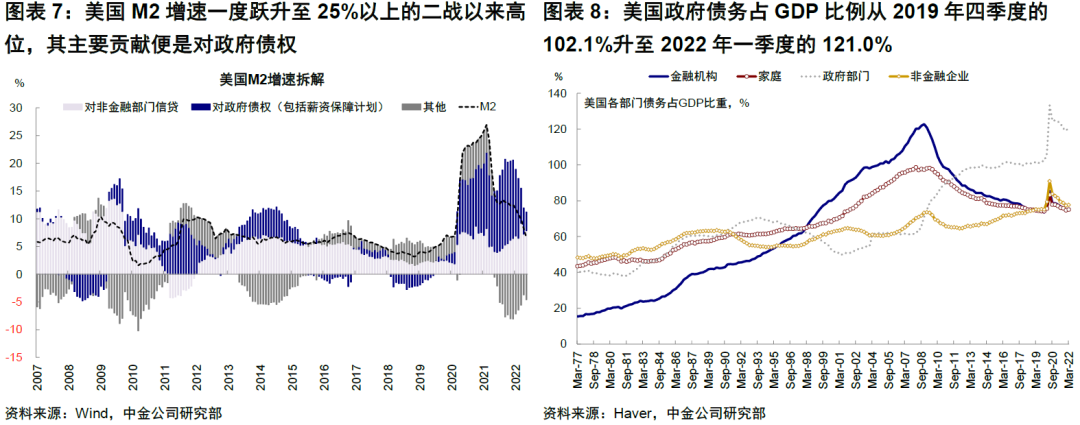

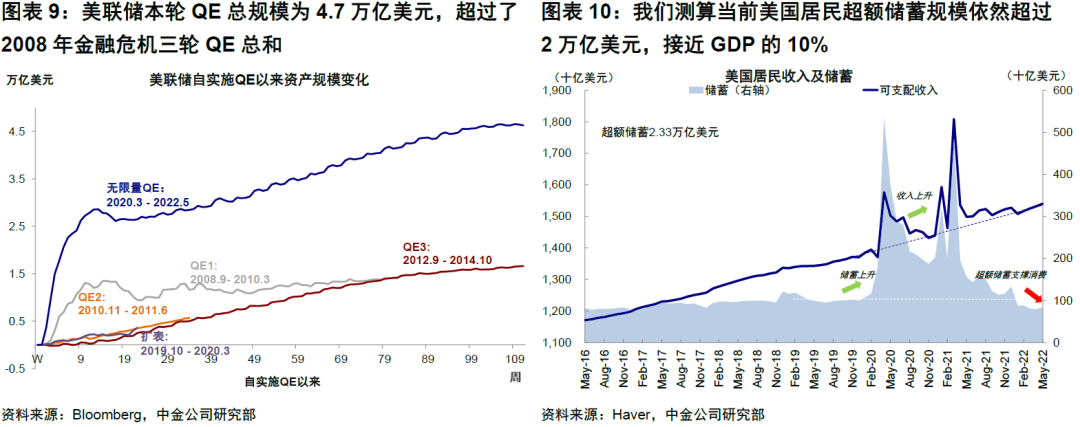

央行收紧、财政刺激退坡、私人信贷需求回落疫情后全球流动性和信用大幅扩张,主要源头是美国政府直接刺激的财政扩张,美联储在此过程中提供了充裕的流动性保证。例如,美国M2增速一度跃升至25%以上的二战以来高位,其主要贡献便是对政府债权。在这一过程中,美国政府债务占GDP比例从2019年四季度的102.1%升至2022年一季度的121%,保护了非金融企业和居民部门的资产负债表不受现金流量表受损的冲击,避免演变为更大的债务危机。而在金融部门信用扩张意愿不足的情况下,政府负债的大幅扩张是借助美联储资产大幅累积来实现,美联储本轮QE总规模4.7万亿美元,超过了2008年金融危机后三轮QE总和。

美国大规模财政刺激在有效保护居民和企业资产负债表的同时,也带来了流动性和储蓄的过剩(我们测算当前美国居民超额储蓄规模仍高达2.3万亿美元,接近GDP的10%),而由此导致的旺盛需求叠加接连不断的供给冲击形成了当前困扰全球主要发达国家高通胀的“完美风暴”。

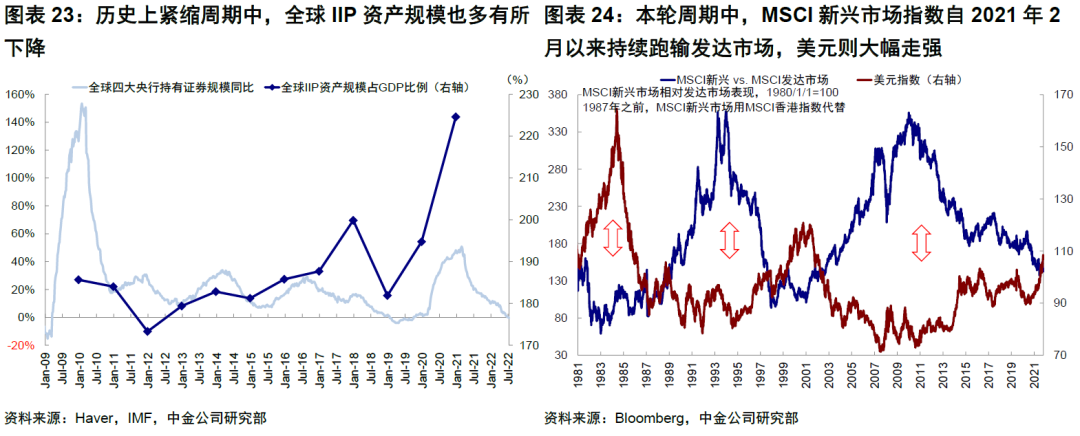

因此,本文开头提到的激进紧缩也就成了必然结果。我们以主要央行资产负债表变化作为衡量全球流动性的指标,这一指标7月以来同比已经转负。我们测算接下来或仍将继续下行,下行拐点可能要到2023年2月出现。从历史上来看,其走势与MSCI全球市场指数、发达与新兴市场的相对表现都有较强的相关性。

接下来,几个可能对冲或加快全球“便宜钱”消失速度的因素值得密切关注。

其中,对冲因素有三:1)美国居民超额储蓄及金融体系内依然充裕的流动性。当前美国居民规模依然庞大的超额储蓄(2.3万亿美元)、以及金融机构淤积的大量流动性(存在美联储账上的逆回购规模超过2万亿美元)是对冲美联储量价齐紧的“缓冲池”,这使得今年~5000亿美元和明年1.14万亿美元的缩表都相形见绌。这也解释了为什么虽然美联储已经激进加息,但美国整体金融条件依然为负、且美国金融体系的融资成本(FRA-OIS)依然略低于历史平均水平。2)欧央行新的防金融分化工具TPI(Transmission Protection Instrument)。在激进加息同时却推出新的资产购买工具,这一矛盾操作与欧元区固有的内部分化和缺乏财政联盟问题有直接关系。后续欧央行在多大程度上要动用这一工具对冲可能成为影响边际流动性收紧速度的因素之一(《欧债危机2.0距我们有多远?》)。3)中国财政刺激力度和非金融私人部门的信用扩张程度。

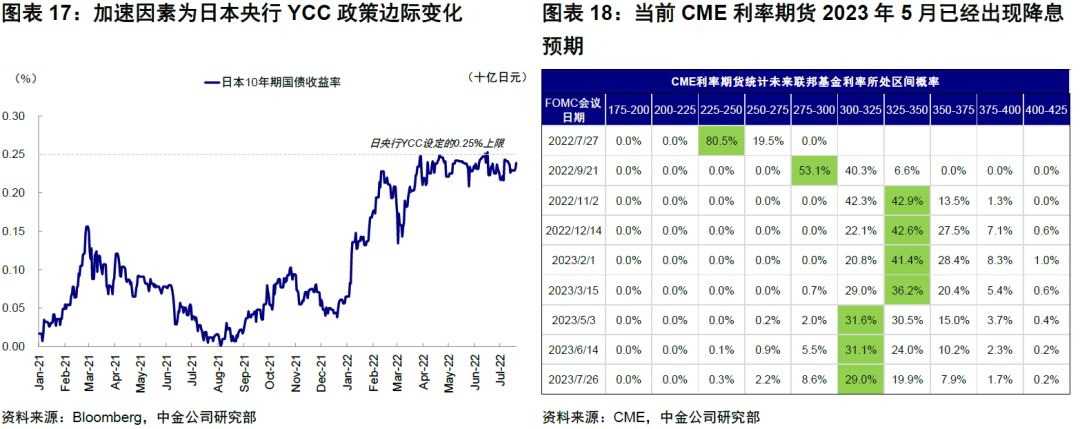

相反,加速“便宜钱”消失主要变数为日本央行YCC(收益率曲线控制)政策的边际变化。作为负利率的最后阵地、以及典型套息交易(carry trade)货币,日本央行的YCC政策如果出现边际松动,可能会对全球低息融资“便宜钱”的供给产生显著影响,而日元套利交易逆转也会对很多资产价格造成冲击。实际上,日本持有的美国国债已经连续6个月回落。综合来看,相比看似数量更多但存在不确定性的对冲因素,日本央行YCC政策由于其规模和牵涉较大,因此若出现变化可能会带来更大影响。

当然,美联储货币政策再度转向宽松也将有助于缓解当前“便宜钱”逐步紧张甚至消失的局面,近期美债利率下行便是跳跃式的博弈在面临不断增加的增长压力下,美联储在解决完通胀问题后最终还要转向宽松。当前CME利率期货2023年5月已经出现降息预期。只不过,这一过程的兑现取决于美联储能否顺利“穿过”越来越窄的完成紧缩任务 vs. 避免衰退到来的窗口,更何况在再度宽松到来之前,依然还有一个三季度继续紧缩的过程。

二、对全球资产定价的影响:现金流贴现;核心资产 vs. 边缘资产

抛开短期情绪和交易等因素的扰动,任何资产的定价逻辑都可以从其未来现金流贴现的角度入手,即便是现金流为负的黄金。例如,黄金作为分子为负的负现金流资产,其价值更多体现在当分母也深度为负的时候(通胀高企使得实际利率为负),而其他时候都不具备长期和持续投资价值;又比如汇率,也可以视作这一国家整体未来现金流的贴现,分母则是作为全球央行的美联储政策走向。

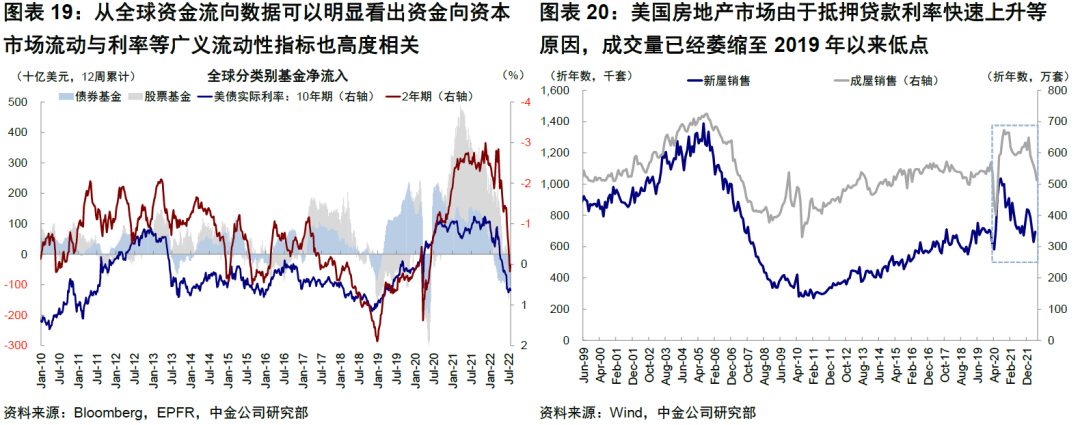

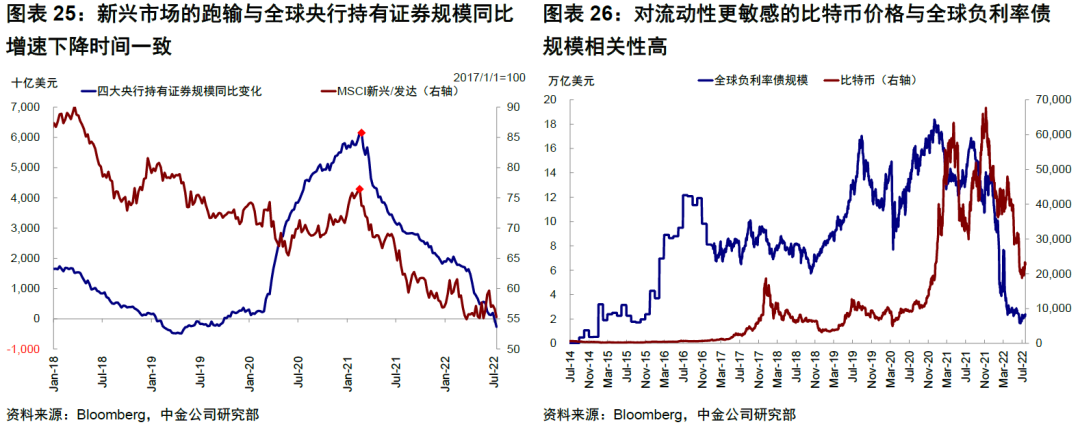

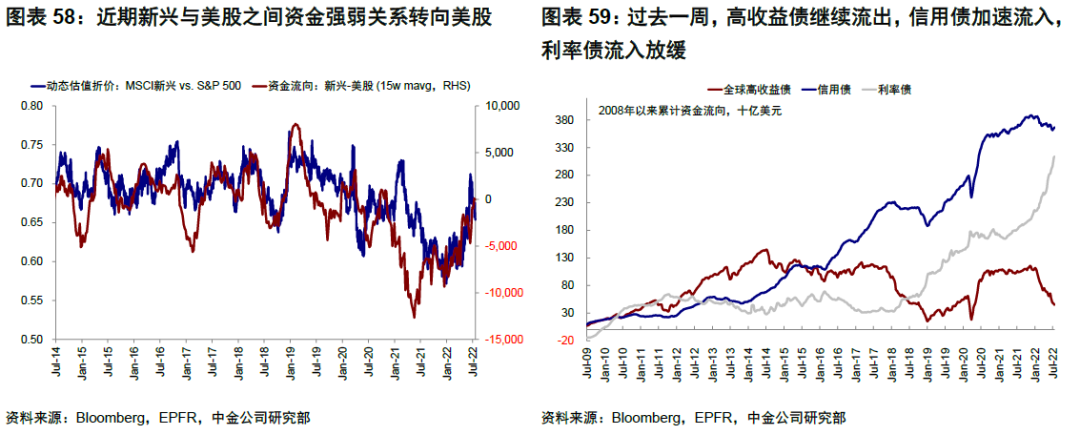

对资产而言,负利率终结和流动性收紧意味着进入资本市场的潜在增量资金规模在下降,“便宜钱”的减少使得对现金流回报要求更高。资本市场的定价思路伴随流动性变化对现金流和资产负债表质量也有更高的要求。从全球资金流向数据可以明显看出资金向资本市场流动与利率等广义流动性指标高度相关。2021年2月主要央行资产负债表规模增速下降、流动性拐点出现,全球股票和债券基金流入规模也开始大幅下降。2022年2月受到通胀影响的债券基金从流入转为持续流出,股票基金近期也有流出迹象。

基于这一定价逻辑,全球“便宜钱”的减少甚至消失,会使得:1)分子端现金流匮乏而过多依赖分母端的边缘资产受损,不论是一个市场内部的边缘资产(如股市内部的盈利前景较差的公司和板块、债券内部的高收益债)、还是不同市场间的边缘市场和汇率走势(如欧元区内部的边缘国家、以及新兴市场中增长乏力的小型外向经济体)、又或是没有现金流的黄金和数字货币。2)相反,资产负债表稳健、增长前景良好或者能提供稳定现金流的“核心资产”将更受青睐,例如优质成长股、内需有韧性或者政策有刺激空间的市场和汇率、甚至核心区域的房产等等。具体而言,

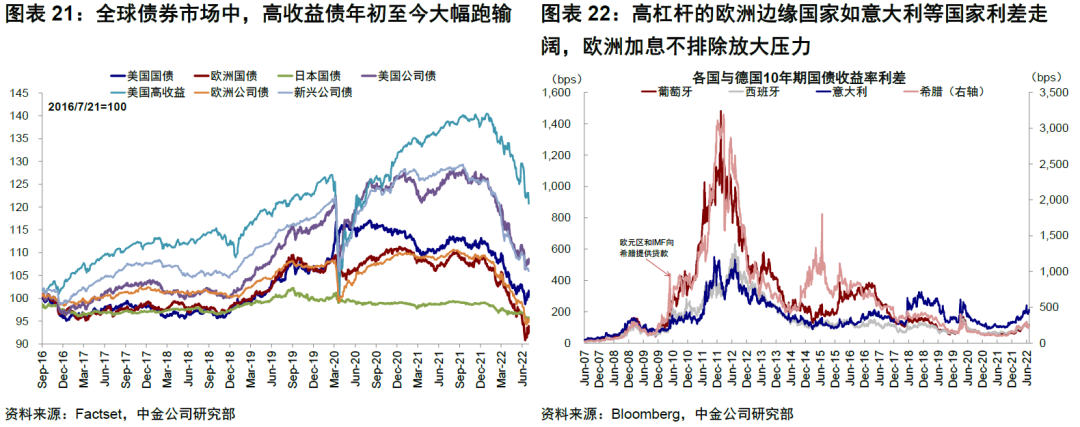

► 高收益债及欧洲边缘国家主权债等高融资成本资产。美国房地产市场由于抵押贷款利率快速上升等原因,成交量已经萎缩至2019年以来低点,且在高价格、高利率和逐渐回落的居民实际可支配收入影响下,短期成交萎缩难以明显改善,但核心区域房产由于房租上涨的现金流仍有支撑。全球债券市场中,高收益债年初至今大幅跑输。此外,高杠杆的欧洲边缘国家如意大利等国家利差走阔,欧洲加息不排除放大压力,欧元走弱也是这一逻辑的直接体现(《欧债危机2.0距我们有多远?》)。

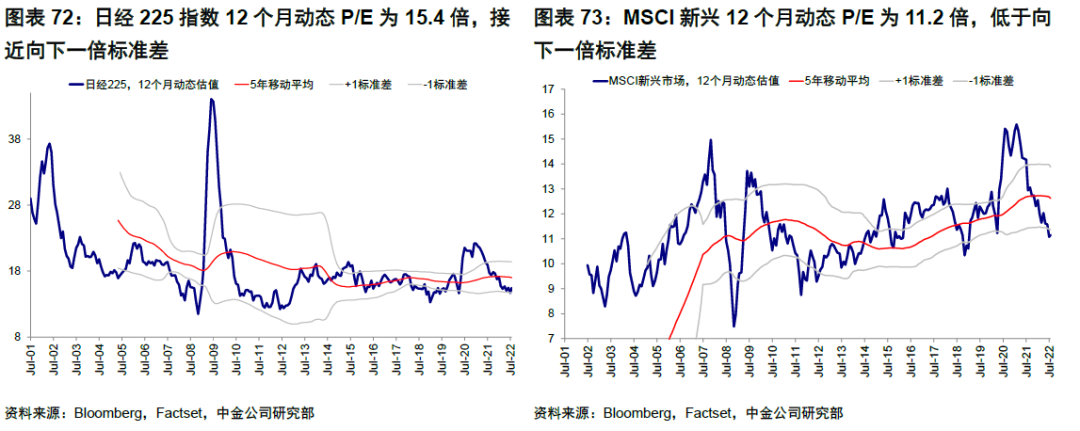

► 部分新兴市场和汇率可能面对分子分母的双重压力。外向型经济体在欧美需求下降的影响下(除大宗商品出口国外)经常账户可能受损,若同时内需纵深不足的话,分子端将会受到挤压,此时分母端流动性的收紧只会放大这种压力。我们在《全球流动性拐点渐近的资产含义》中指出资金流向本质更多是相对的增长差和投资回报差。今年7月以来,全球主要央行持有证券同比规模已经转负。那些基本面较差、高杠杆且依赖外部融资的国家风险在分母端融资成本上升的压力下已经开始释放,例如斯里兰卡等。历史上紧缩周期中,全球IIP资产规模也多有所下降。本轮周期中,MSCI新兴市场指数自2021年2月以来持续跑输发达市场,与全球央行持有证券规模同比增速下降时间一致。

► 无现金流资产如黄金吸引力下降。对流动性更敏感的数字货币与黄金与全球负利率债规模相关性高,近期在利率抬升背景下已经大幅回落。同样作为无现金流资产的黄金虽然因避险和抗通胀等因素体现一定韧性,进而导致价格与实际利率脱钩,但实际利率的转正也使得黄金开始承受金融条件收紧的压力,4月高点以来已经下跌13%(《向“负利率”告别?》)。

综合而言,当前全球流动拐点和“便宜钱”的减少意味着资产价格仍可能处于风险偏好被抑制的高波动阶段。虽然全球紧缩早已经成为共识,但近期多国快速紧缩仍超出预期,意味着流动性压力并没有完全被计入。仍维持负利率和YCC的日本政策若出现松动,对全球美元流动性收缩可能产生涟漪效应(《安倍遇刺的政策与流动性涟漪》)。而主导紧缩是否超预期的核心变量短期看仍是通胀走势,疫情反复和俄乌局势下的供给侧扰动、以及部分新兴市场的输入性通胀都是当前局面的挑战。紧缩路径的不确定性在增加市场波动的同时,也会加大增长陷入衰退的风险。

往前看,我们预计三季度紧缩、增长和通胀的“不可能三角”可能还难以完全化解,后续如果美联储政策能够成功退坡,则可以成为风险偏好修复和依据我们“改进版”美林时钟向国债和成长风格轮动的更加确定且稳妥的契机。在此之前,具有稳健资产负债表和现金流的优质资产或市场可能仍是首选,无现金流或依赖高融资成本的资产仍将受到压制。近期市场反弹更多体现的是估值相对低位和预期博弈的特征,而资产定价的大环境并未得到根本性改变。

市场动态:利率下行和部分龙头公司业绩超预期推动美股反弹,整体盈利下修、PMI继续走弱;欧央行超预期加息

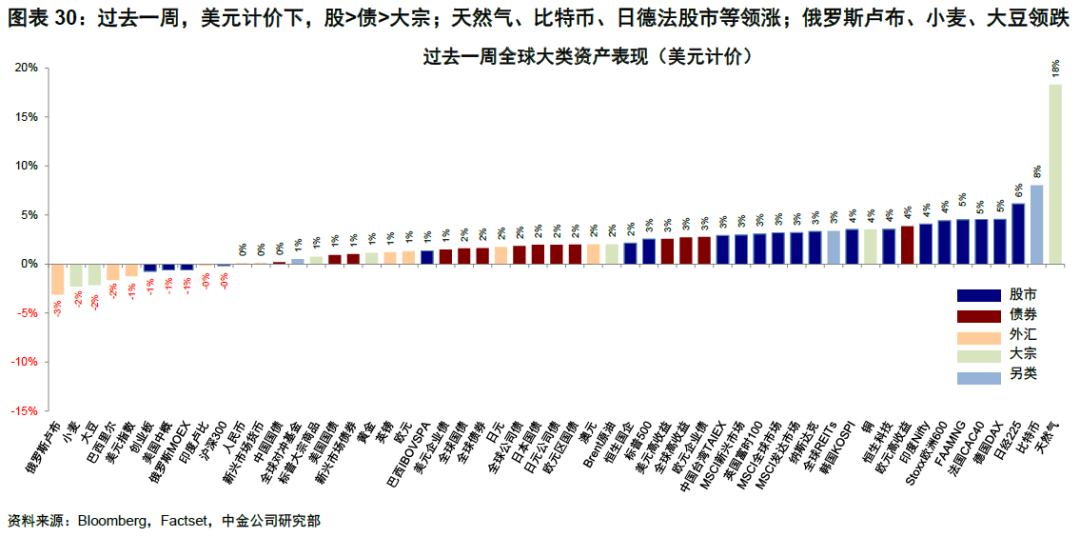

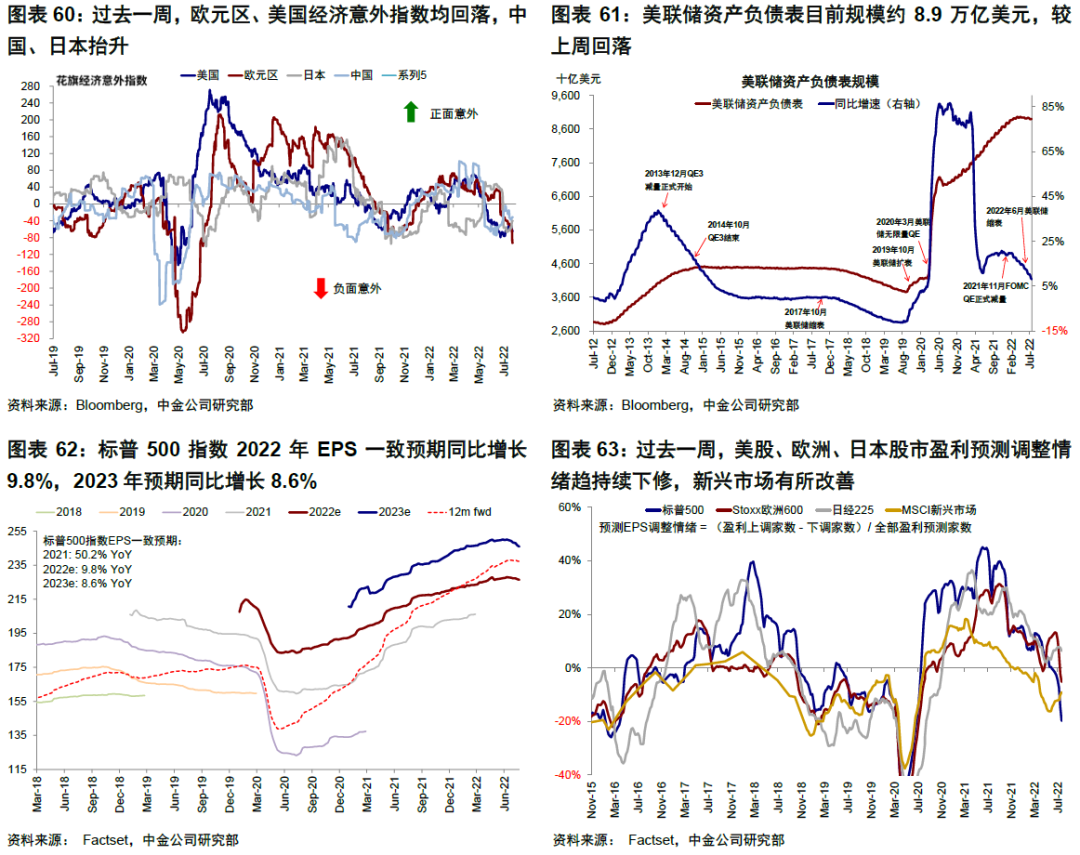

► 资产表现:股>债>大宗;利率回落,美股反弹,美元走弱

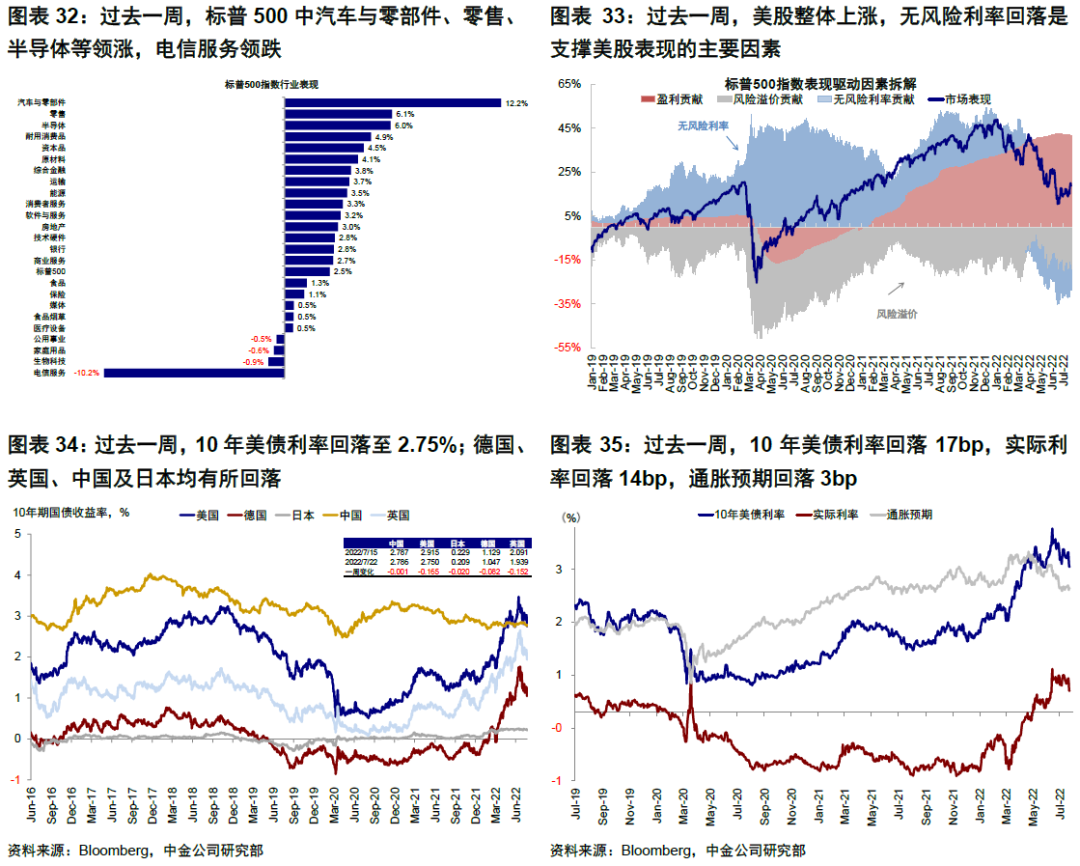

本周美股二季度财报季正式开启,周一受苹果放缓招聘和支出影响,美股冲高回落,但随后受奈飞、特斯拉等龙头公司二季度净利润好于预期、叠加美债利率走弱推动本周以FAAMNG为代表的美股整体反弹。美债利率周初小幅抬升,但伴随7月Markit制造业PMI初值再创新低特别是服务业PMI重回收缩区间,10年美债本周整体回落17bp至2.75%,其中实际利率回落14bp。欧央行7月会议超预期加息50bp,告别负利率,为2011年来首次加息,并明确指出9月将继续加息50bp。此外,欧央行还宣布启动TPI(Transmission Protection Instrument,TPI)以回应市场较为关心的欧元区金融分化风险。欧元兑美元一度大涨至周内高点,但随后冲高回落,未能维持涨势。

整体看,美元计价下,股>债>大宗;天然气、比特币、日德法股市领涨;俄罗斯卢布、小麦、大豆领跌。板块方面,标普500指数中汽车与零部件、零售、半导体等领涨,电信服务领跌。

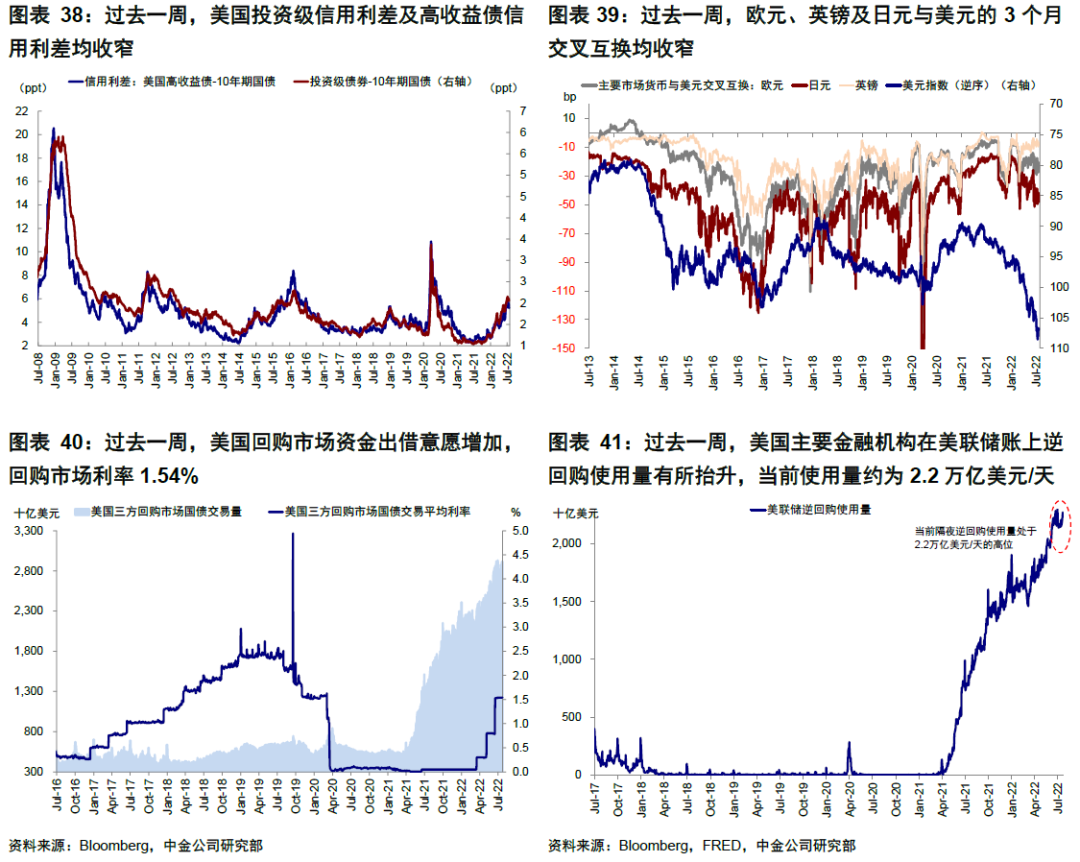

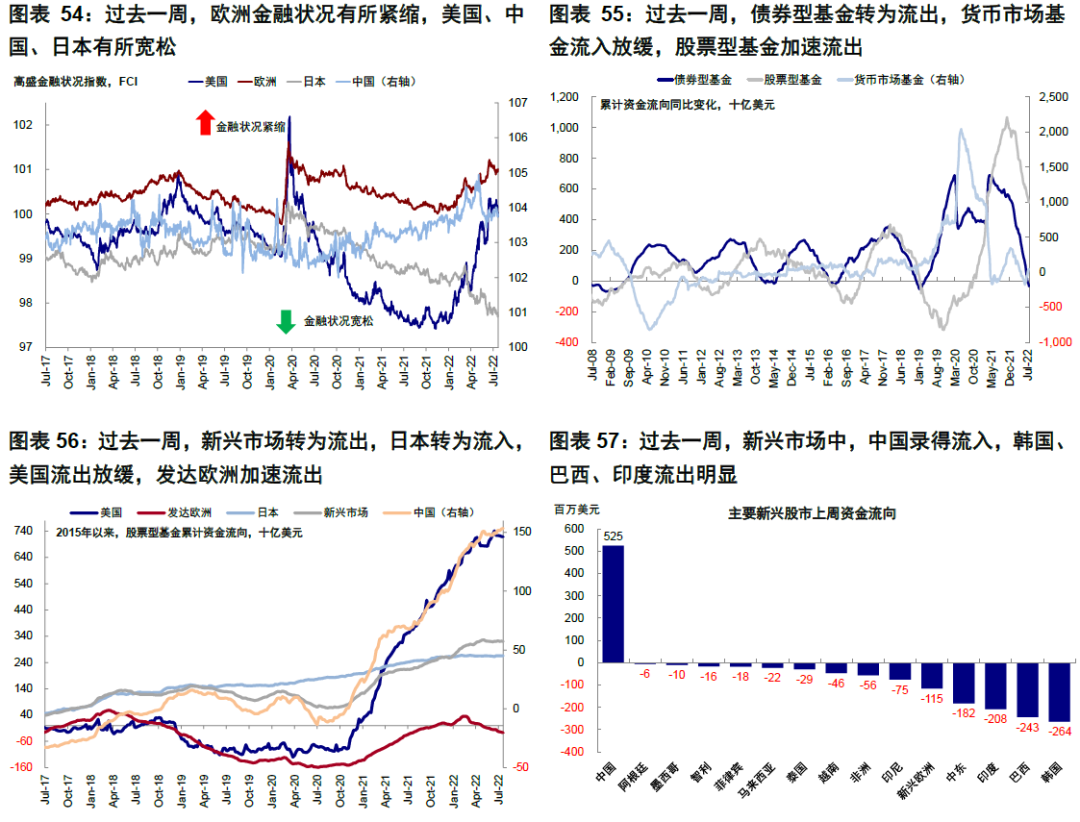

► 流动性:FRA-OIS走阔、信用利差收窄

过去一周,FRA-OIS利差走阔至26.5bp,90天金融及分金融行业商票利差均收窄。欧元、英镑、日元与美元的3个月交叉互换均收窄,回购市场资金出借意愿增加。美国主要金融机构在美联储账上逆回购使用量有所抬升,当前使用量约为2.2万亿美元/天。

► 情绪仓位:美股空头增加,白银转为净空头,黄金多头继续下降

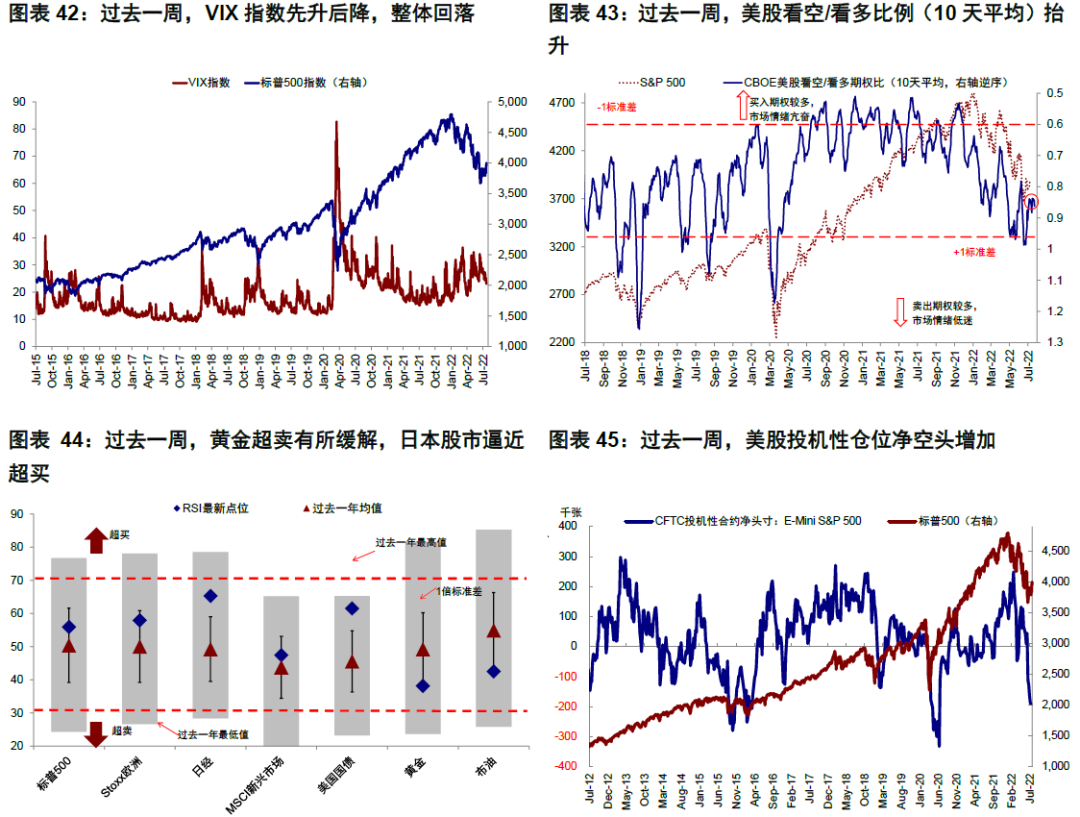

过去一周,美股看空/看多比例(10天平均)抬升。黄金超卖有所缓解,日本股市逼近超买。仓位方面,美股投机性仓位净空头增加,黄金投机性净多头仓位继续减少,银期货投机性仓位转为净空头,2年美债净空头仓位减少,10年美债净空头仓位增加。

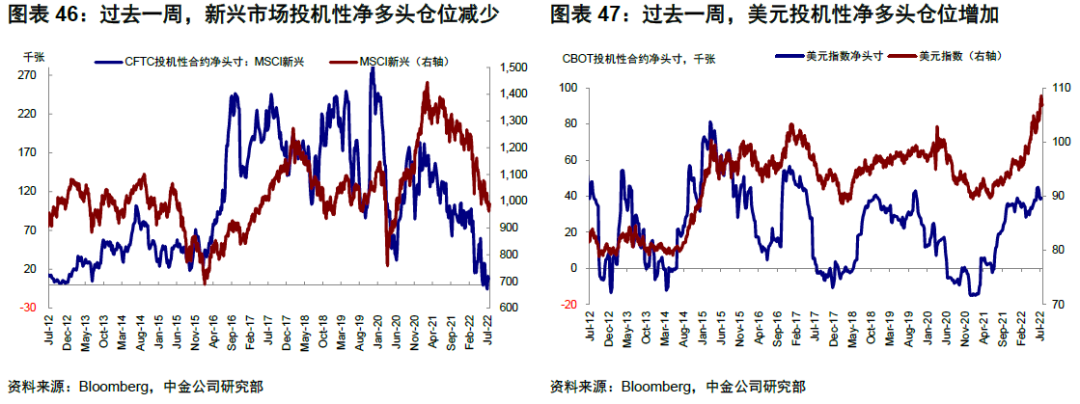

► 资金流向:债券基金、新兴转为流出,美股继续流出

过去一周,债券型基金转为流出,货币市场基金流入放缓,股票型基金加速流出。分市场看,新兴市场转为流出,日本转为流入,美国流出放缓,发达欧洲加速流出;新兴市场中,中国录得流入,韩国、巴西、印度流出明显。

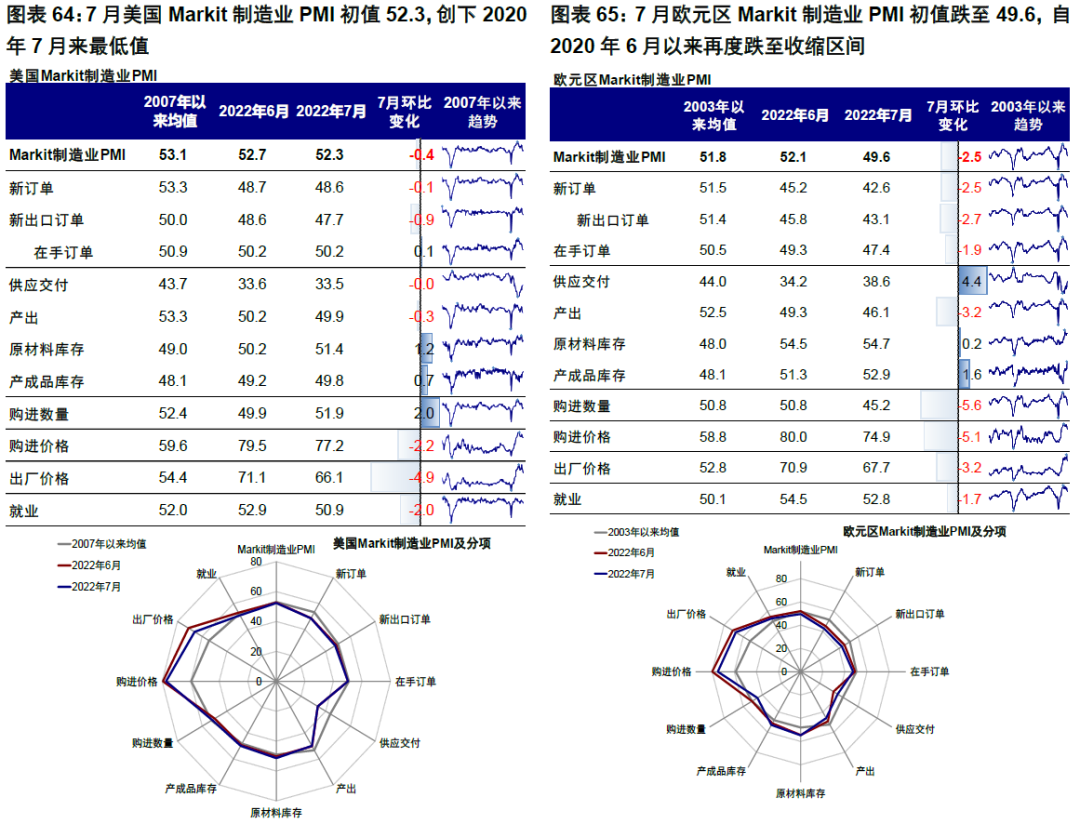

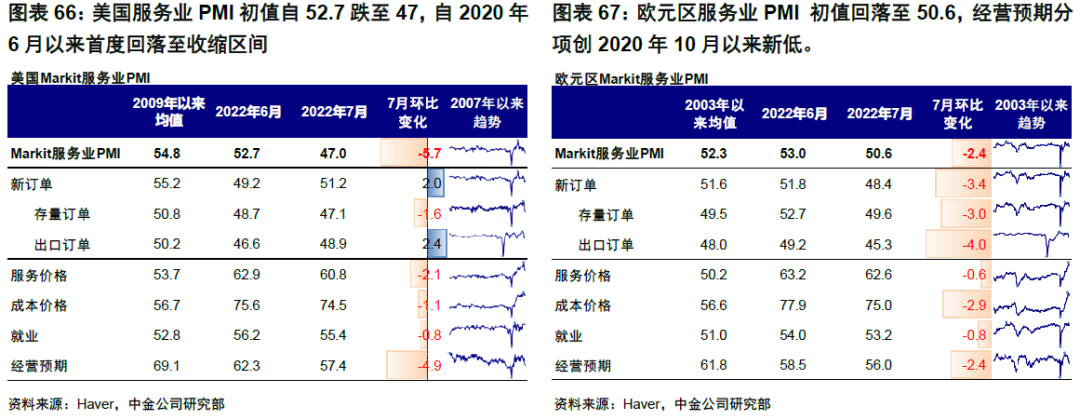

► 基本面与政策:欧美制造业及服务业PMI再创疫情以来新低

美国7月Markit制造业及服务业PMI均创新低。7月美国Markit制造业PMI初值录得52.3,创下2020年7月来最低值。分项来看,反映需求的新订单、产出继续回落;原材料及产成品库存有所回升,表明供应压力略有缓解;购进及出厂价格均有所回落,但仍处于高位;PMI调查报告显示,更多企业表示将减少员工数量以削减成本,就业分项再度回落。服务业PMI初值自52.7跌至47,自2020年6月以来再度回落至收缩区间。

欧元区7月Markit制造业及服务业同样回落明显。7月欧元区Markit制造业PMI初值跌至49.6,自2020年6月以来再度跌至收缩区间。新订单、在手订单、产出分项进一步回落,反映需求趋弱;供应交付及库存分项改善,供应压力有所缓解;价格及就业分项回落明显。服务业PMI 初值回落至50.6,经营预期分项创2020年10月以来新低。PMI调查报告显示,德国为7月欧元区服务业PMI的明显拖累。

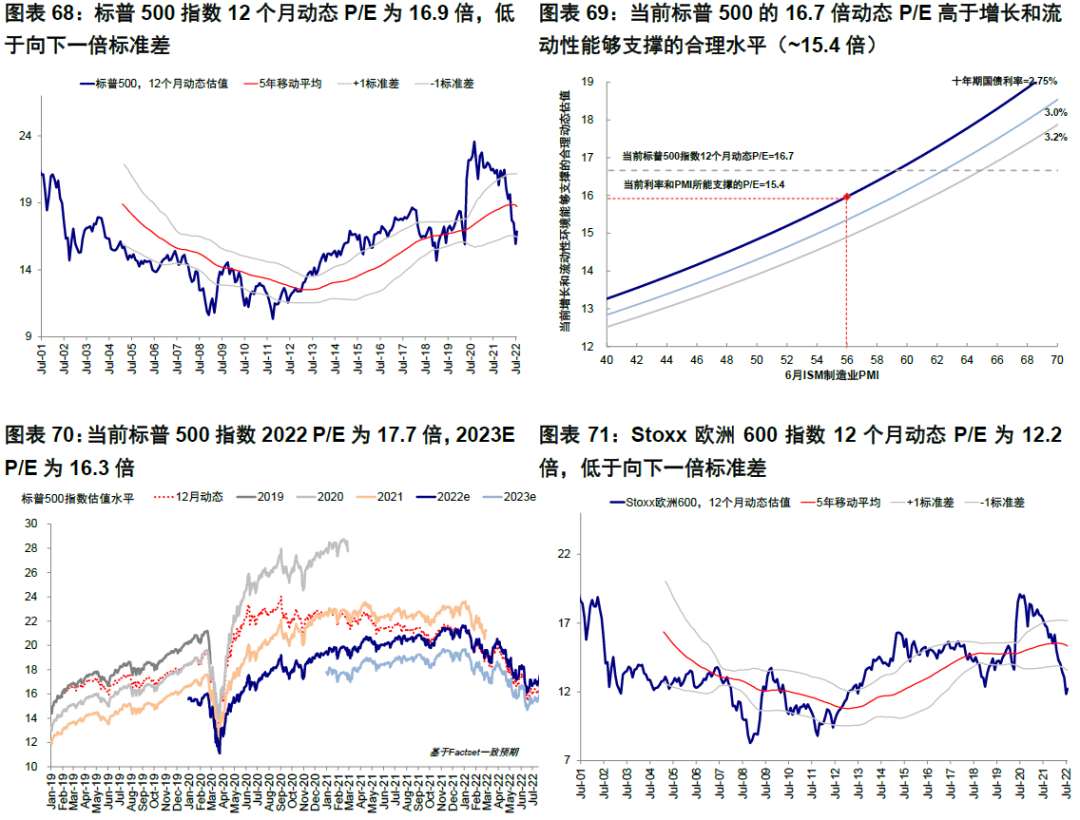

► 市场估值:仍然高于增长和流动性合理水平

当前标普500的16.7倍动态P/E高于增长和流动性能够支撑的合理水平(~15.4倍),美股估值已低于向下一倍标准差。

本文编选自“中金策略”,作者:刘刚 李雨婕等,智通财经编辑:李佛摩尔。

扫码下载智通APP

扫码下载智通APP