2022年下半年,这五大风险或重击美股

与过去许多年不同的是,过去的许多年,美国经济增长非常缓慢,股票市场完全依靠货币刺激而上涨,而今年环顾四周,看到了一个截然不同的市场环境,风险似乎潜伏在各个不同的方向。

在2022年余下时间里市场正存在以下五个特别风险:

1. 夏季股市闪崩

在整个夏季余下的时间里,需要考虑的一个风险是,在任何给定的交易日,都可能出现意想不到的闪电崩盘。尽管这种风险发生的可能性相对较低,但今年发生这种风险的可能性明显高于最近几年。如果发生闪电崩盘,Gerring Capital Partners创始人兼董事Eric Parnell认为最有可能的时间是在8月初到9月初的美国劳动节之间。

为什么要担心闪崩?因为引发过去闪电崩盘的许多先决条件今天都已到位。

首先,股市已经在下跌,根据美国基准股指,股市下跌趋势可以追溯到去年感恩节。其次,美联储没有积极参与降低利率或量化宽松(QE)。相反,他们正在大规模提高利率和实施量化紧缩,就像在防止大规模通胀爆发方面远远落后的央行一样。因此,资本市场的流动性正日益枯竭。最后,随着夏季的推进,越来越多的机构交易员外出度假,市场流动性变得越来越弱。8月份的交易流动性尤其少,这是出了名的季节性波动。

2022年的闪崩会是什么样子?看看金融危机以来发生的两次闪崩吧。

2010年5月6日,标普500指数突然暴跌近10%,随后迅速站稳脚跟,在交易日结束时收复了大部分失地。尽管标普500指数最终在5月中旬一路上涨,但50日移动均线却因闪电崩盘而被彻底打破,最终导致股市在重新测试这一关键阻力位时失败,然后回档下行。事实证明,5月6日的闪电崩盘预示着最终持续到6月底的进一步下跌。当时,美联储刚刚结束了它的第一个量化宽松计划,这让股市失去了投资者多年来熟悉并沉迷其中的流动性支柱。

2015年8月24日,周一,标普500指数开盘后立即暴跌5%。不过,随后市场最终重新站稳脚跟,并收于开盘时低点,但在接下来的交易日再次测试闪崩低点。标普500指数在8月底前重新测试400日移动均线的支撑位,随后在9月回落至闪崩低点。是什么导致了此次闪崩?此时,美联储在不到一年前结束了第三次量化宽松计划,并准备加息25个基点,这是自金融危机爆发以来的首次加息。

当我们审视当前的情况,并比较过去两次引人注目的事件发生的情况时,我们会发现,从现在到劳动节这段时间,引发闪电崩盘的关键条件已经具备。未来几周是否会有火花引爆资本市场,仍有待观察,因为即使市场继续下行,在今年夏天余下的时间里也更有可能不会发生重大事件。但目前这些可能性已经足够,投资者应该为这种可能性做好准备。

2.美股大幅调整

在2022年余下的时间里,比闪崩更让人担心的是,股市下跌时可能出现更大、更持久的调整。

为什么秋天?首先,不管市场环境如何,9月历来是一年中美国股市回报率最差的一个月。根据股票交易员年鉴的数据,9月美国股市自1950年以来平均下跌约0.5%。当然,这一平均值并不是来自于股市每年9月都持续下跌约1%。在许多年里,股市都取得了强劲的业绩,其中1982年9月的涨幅接近12%。相反,这个月的平均月度回报率为负,是股市历史上最臭名昭著的月份之一。其中包括1931年和1946年9月的-15%,1937年9月的-14%,2001年9月的-11%,1974年9月的-10%等等。

接下来,如果9月美股调整,那么10月通常是历史上最糟糕的月份。对任何熟悉股市历史的人来说,仅仅列出日期就说明了一切:2008年10月、1987年10月、1929年10月、1907年10月。而这只是过去10月份股市给投资者带来沉重打击的几个例子。

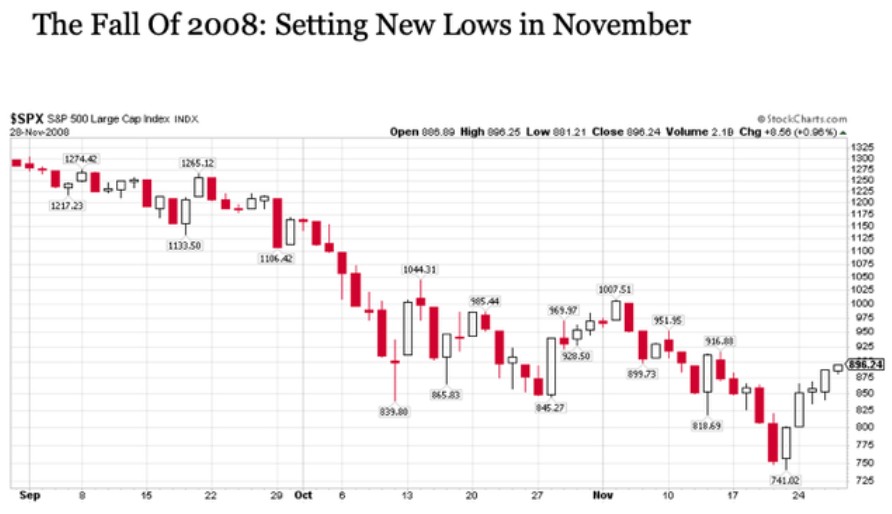

最后,11月的威胁也不应忽视,虽然从历史上看,它往往是一个积极的月份,因为股市一般会开始从此上升到12月,而12月是一年中平均最好的月份之一。但当股市跌势恶化时,跌势往往会延续到11月的头两周,甚至更长时间。下面的图表显示了这种情况在2008年秋天(创新低)和1987年秋天(创新低)是如何发生的。

股市是会保持坚挺还是会进一步下跌,仍有待观察。如果有什么不同的话,Parnell表示,他可能会预期股市在今年的下跌中会出现更有节制的调整,就像在2000年秋天经历的那样,当时科技股泡沫还处于破灭的早期阶段。

尽管如此,要判断我们是否会迎来一次大的、或者是小的回调,关键还是要看股市在9月份的表现。如果股市在整个9月期间不断下跌,那么10月至11月初股市低迷的可能性将显著增加。不过,我们当然也不缺乏基本面、技术或行为方面的原因来解释为什么股票不会下跌回调。

3.金融危机蔓延

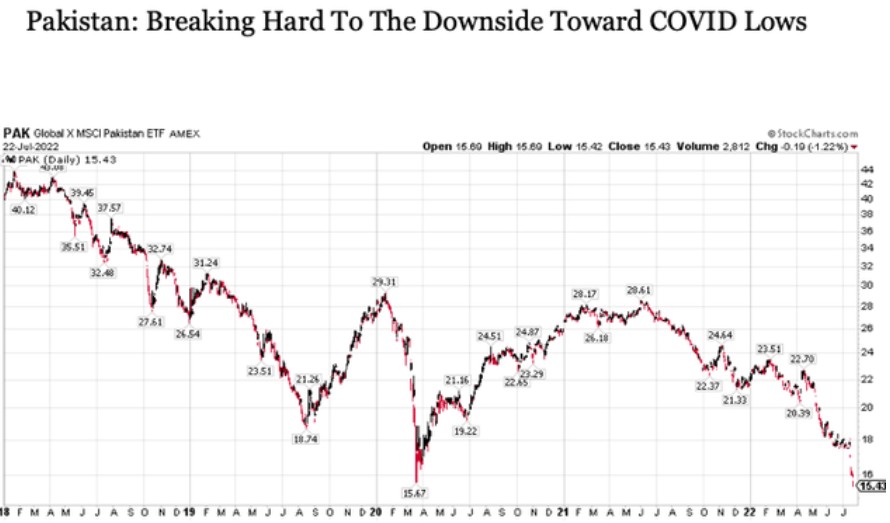

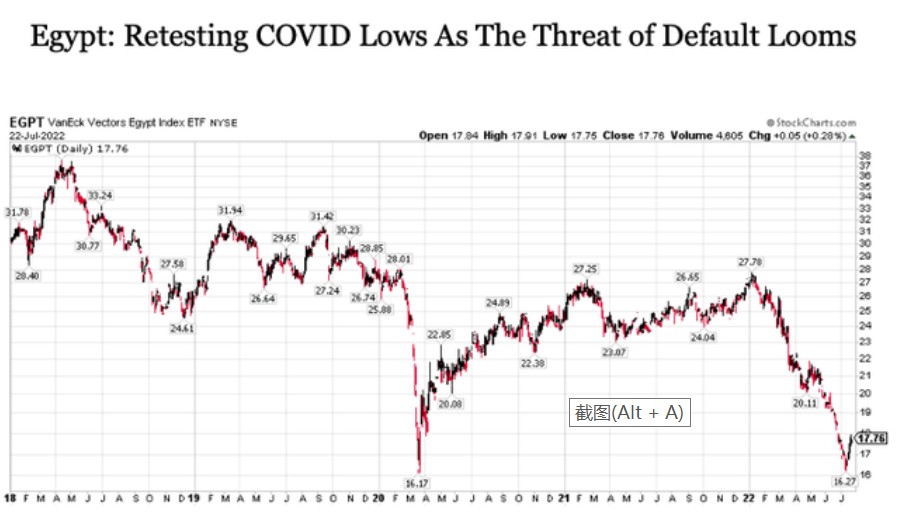

从现在到2022年底,另一个潜在的市场不稳定事件是,新兴市场许多主权借款人不断恶化的金融状况可能演变成一场全面危机,蔓延至全球发达市场,就像我们在上世纪90年代末看到的那样。有几个国家已经违约,包括最近的斯里兰卡,其他几个国家也面临着很高的违约风险,包括乌克兰、埃塞俄比亚、萨尔瓦多和加纳。但目前最值得密切关注的两个国家是巴基斯坦和埃及,它们对金融市场有着更广泛影响。对于这两个国家,它们的信用违约互换(CDS)在7月份都大幅超出了本已很高的水平。此外,两国的股市表明,未来可能会有更多的困难,因为两国目前都在重新测试新冠疫情时的低点,并似乎准备最终突破后继续下行。

现在最主要的担忧不是,如果巴基斯坦或埃及(或其他有风险的国家)违约,美国投资者将受到直接打击。相反,人们最担心的是新兴市场越来越多的违约所产生的复合涟漪效应。随着越来越多的海外国家陷入违约,我们就越有可能看到资本从被认为是下一个违约的国家流出,这最终可能开始使得全球市场变得不稳定。同时,如果整个新兴市场的状况开始恶化,那么会有犹如由长期资本管理公司(Long-Term Capital Management)引发的情况可能会浮出水面。如果对冲基金在高风险地区进行配置投资而失败,这次谁会来拯救他们呢?毕竟,1998年的时候,美联储可以灵活地在协调救援行动的同时进行一些降息,而如今的美联储正忙着与猛烈的通货膨胀作斗争。

4.新冠肺炎疫情死灰复燃

虽然这与我们1月份看到的情况完全不同(至少目前还没有),但全球范围内的新冠肺炎确诊病例再次上升。仅在过去的一个月里,随着最新的Omicron BA.4和BA.5亚型占据优势,我们看到每天新增确诊病例的7天移动平均值几乎翻了一番,接近每天100万例。虽然与新冠肺炎相关的每日7天移动平均死亡人数仍接近疫情开始以来的最低水平,但住院人数正在上升,这两项指标在未来几个月可能继续攀升。

虽然新冠肺炎疫情卷土重来不太可能导致美国出现疫情早期出现的那种经济关闭,但它确实有可能对全球经济活动造成进一步的破坏。更具体地说,我们看到了新冠疫情对全球供应链的持续破坏,而持续到秋季的病例再次激增可能进一步加剧或延长这些影响。

即使美国经济在今年下半年正式陷入衰退,这样的结果也会给美联储对抗高通胀的努力带来特别大的问题,因为供应的减少可能超过需求的减少,供应端短缺带来的通胀美联储不可控从而导致价格仍居高不下。

在夏季剩余时间里,每天的新增确诊病例数,包括具体国家的数据,这对于确定新冠确诊病例的任何激增是否会产生任何显著的经济影响至关重要。

5. 意想不到的地缘政治局势

2022年伊始,几乎没有人预料到俄罗斯真的会兑现入侵乌克兰的威胁。但到了2月下旬,入侵开始了,双方都牢牢地陷入了一场越来越持久化的战争。

到目前为止,市场似乎已经接受了这样一个事实,即战争中没有任何一方有兴趣采取激进的措施。但如果这些防线最终出乎意料地被跨越了呢?包括美国在内的西方国家会作何反应?对大宗商品价格和风险资产的溢出效应会是什么?这些问题带来的冲击都不可小觑。当然,采取激进行动的可能性并不仅限于俄罗斯,因为另一场地缘政治冲击可能会出现在世界其他地方。

不过,目前,Parnell认为,从现在到今年年底,俄乌战争出现更激进的事态发展,或者出现另一个世界各地出现的问题的可能性都很低。但这些结果有时是最具挑战性的预测或预期。

结论

在我们展望2022日历年剩余时间时,投资者并不缺乏需要关注的风险。其中一些问题比其他问题更紧迫,但如果出现任何情况,它们都有可能导致股价出现更明显的回调。

扫码下载智通APP

扫码下载智通APP